Monografia contabila prezentata in randurile de mai jos porneste de la determinarea costului de productie, conform pct. 8.7 din O.M.F.P. nr. 1.802/2014 privind contabilitatea. Modul de efectuare a calculatiei costului si cateva reglementari punctuale privind structurarea cheltuielilor in cheltuieli de productie directe, indirecte, cheltuieli generale sunt descrise si in O.M.F.P. nr. 1.826/2003 privind contabilitatea de gestiune si calculatia costurilor.

Costul de productie cuprinde cheltuieli cu materii prime, materiale, manopera, cheltuieli directe de productie, precum si o cota de cheltuieli indirecte de productie legate rational de procesul de productie.

Astfel, societatea trebuie sa grupeze cheltuielile in functie de natura lor in contabilitatea de gestiune, pe:

- cheltuieli directe;

- cheltuieli indirecte;

- cheltuieli de desfacere;

- cheltuieli generale de administratie.

Reamintim si cheltuielile care nu se regasesc in costul de productie, conform actelor normative amintite, dupa cum urmeaza:

- pierderi de materiale, manopera si alte costuri de productie peste limitele normal admise;

- cheltuieli cu depozitarea, cu exceptia cazului cand depozitarea este o parte a procesului tehnologic de productie si ulterior depozitarii se trece intr-o noua faza de productie;

- regii generale de administratie;

- costul de desfacere;

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita

Diferente e-TVA Solutii la notificarile ANAF

Registrul de Evidenta Fiscala PFA

- regia fixa nealocata costului de productie pentru neutilizarea intregii capacitati de productie.

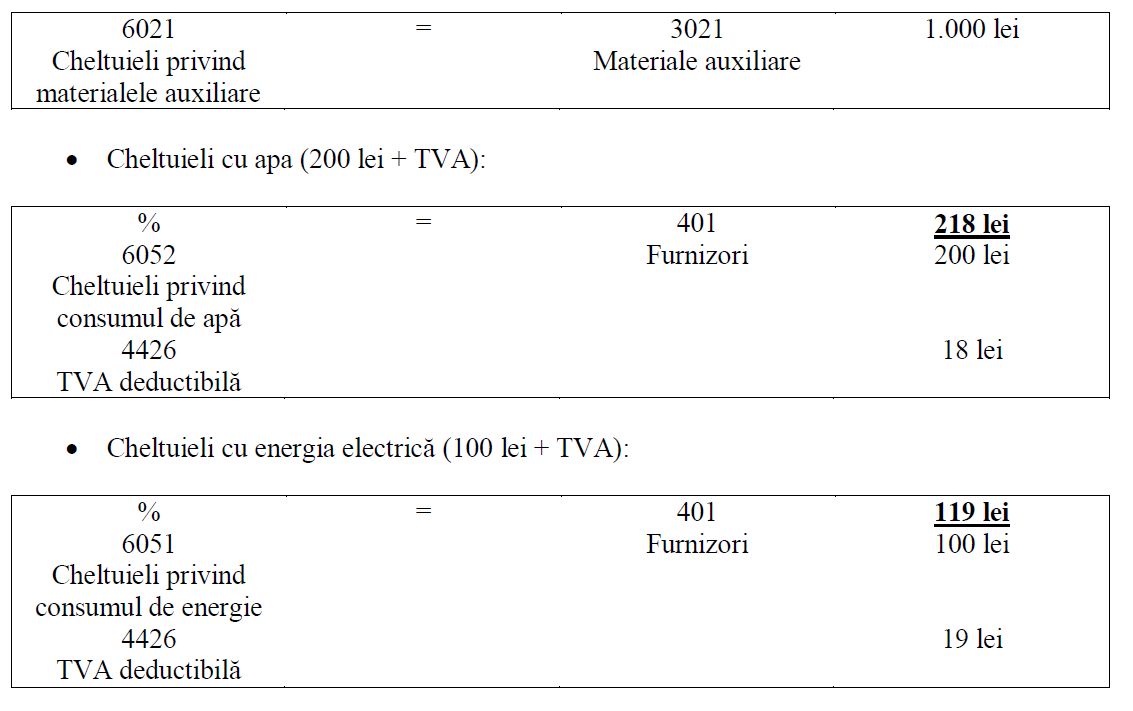

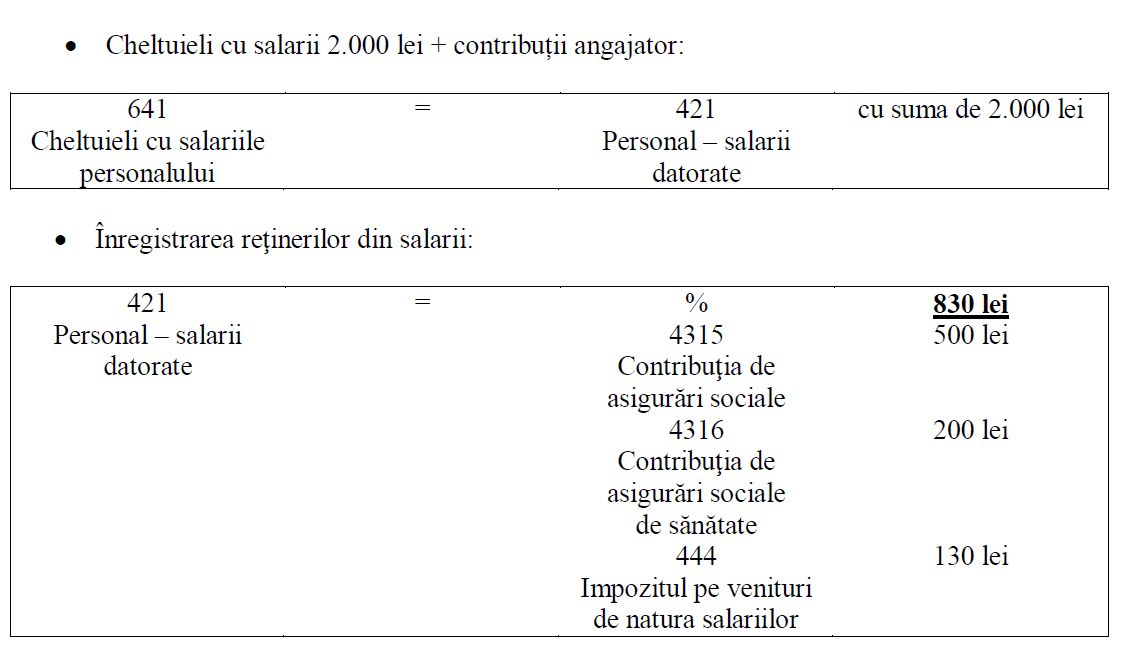

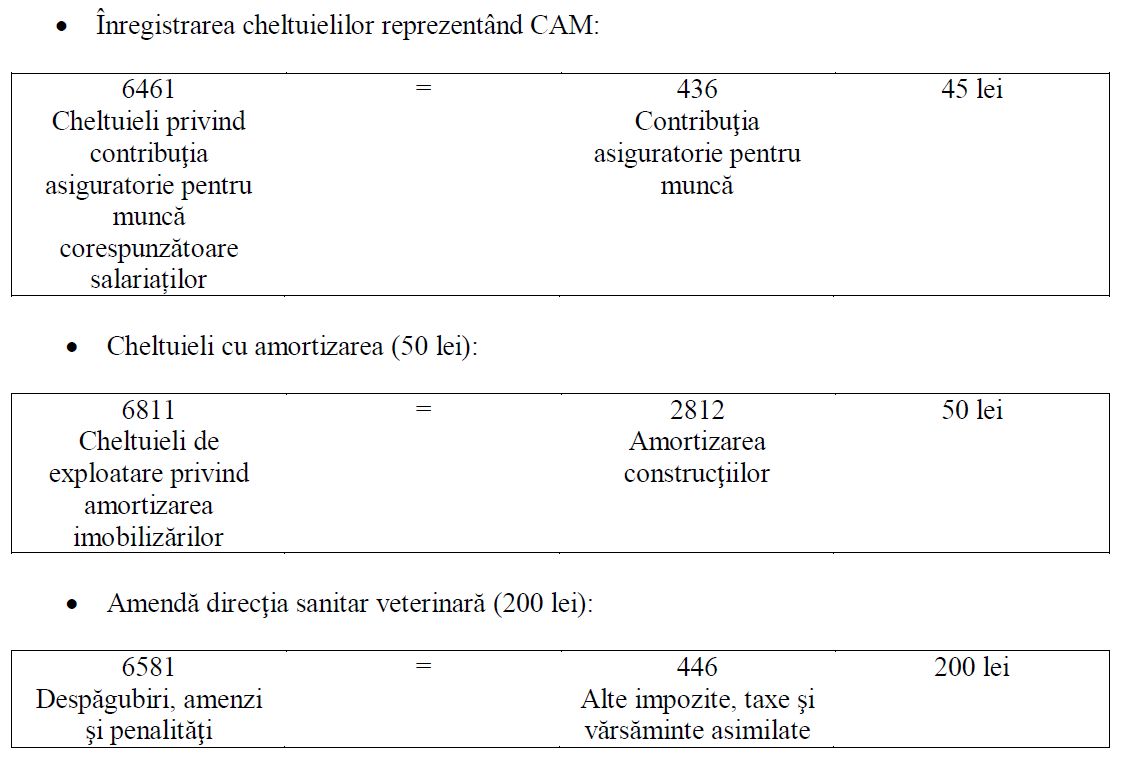

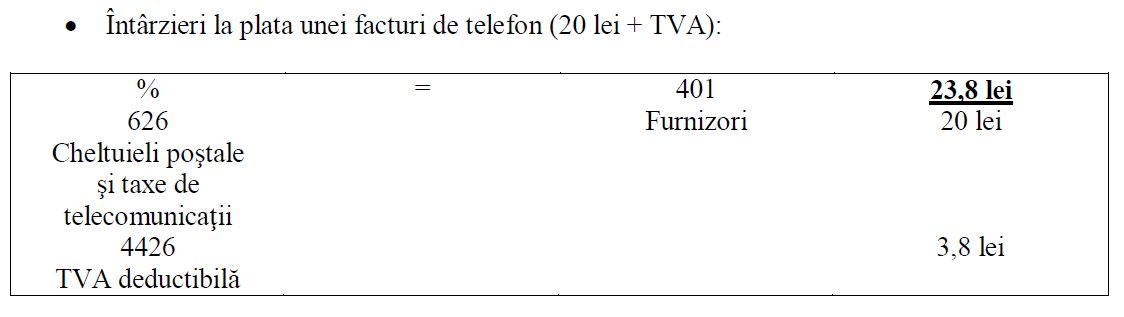

Exemplificam cu urmatoarele tipuri de cheltuieli:

Cheltuieli cu ierbicide (1.000 lei):

In exemplul de mai sus sunt descrise si cheltuieli de productie, dar si cheltuieli care nu sunt aferente costului de productie, respectiv nu se cuprind in costul de productie cheltuiala cu amenda si cu penalitatile la factura de telefon.

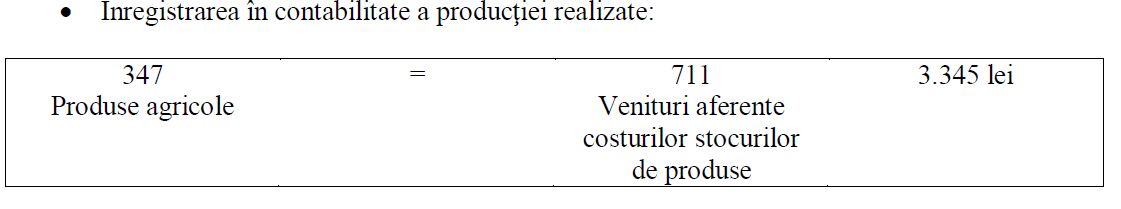

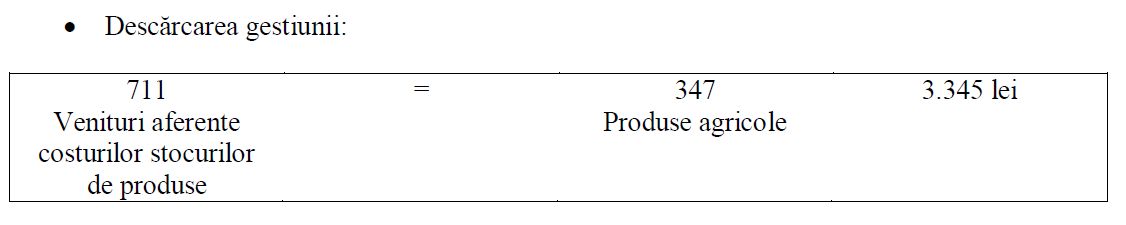

Valoarea costului de productie este de 3.345 lei.

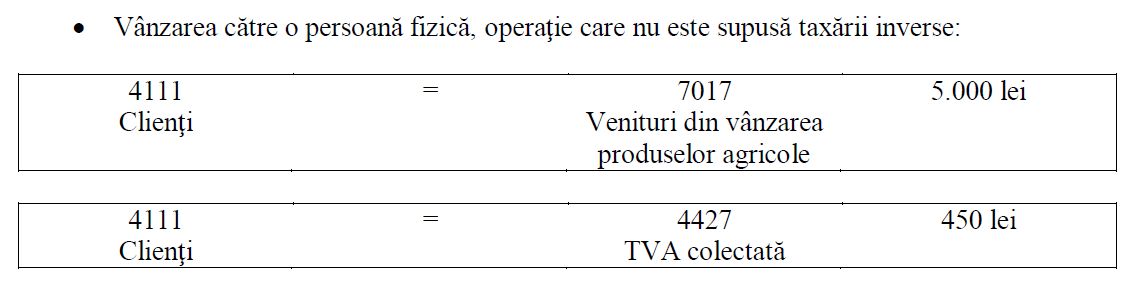

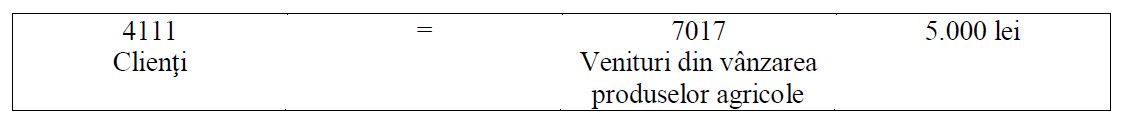

Presupunem ca se vinde intreaga productie de cereale realizata la pretul de vanzare de 5.000 lei plus TVA.

Vanzarea catre o persoana juridica inregistrata in scopuri de TVA in Romania:

Important!

Conditia obligatorie pentru aplicarea taxarii inverse este ca atat furnizorul, cat si beneficiarul sa fie inregistrati in scopuri de TVA, conform art. 316 din Codul fiscal.

De aplicarea masurilor de simplificare prevazute de articolul 331 din Codul fiscal sunt responsabili atat furnizorii, cat si beneficiarii. In cazul neaplicarii taxarii inverse prevazute de lege, respectiv in situatia in care furnizorul/prestatorul emite o factura cu TVA pentru operatiunile prevazute la art. 331 alin. (2) din Codul fiscal si nu inscrie mentiunea „taxare inversa” in respectiva factura, iar beneficiarul deduce taxa inscrisa in factura, acesta isi pierde dreptul de deducere pentru achizitia respectiva de bunuri sau servicii deoarece conditiile de fond privind taxarea inversa nu au fost respectate si factura a fost intocmita in mod eronat. Aceste

prevederi se aplica si in situatia in care indreptarea respectivei erori nu este posibila din cauza falimentului furnizorului/prestatorului.

Observatie!

Observatie!

Taxarea inversa prevazuta la art. 331 din Codul fiscal reprezinta o modalitate de simplificare a platii taxei. Prin aceasta nu se efectueaza nicio plata de TVA intre furnizorul/prestatorul si beneficiarul unor livrari/prestari, acesta din urma datorand, pentru

operatiunile efectuate, taxa aferenta intrarilor si avand posibilitatea, in principiu, sa deduca respectiva taxa.

Aceasta modalitate de simplificare a platii taxei se realizeaza prin emiterea de facturi in care furnizorul/prestatorul nu inscrie taxa aferenta, inclusiv pentru avansuri, aceasta fiind calculata de beneficiar si inregistrata atat ca taxa colectata, cat si ca taxa deductibila in decontul de taxa prevazut la art. 323 din Codul fiscal. Furnizorul/Prestatorul are obligatia sa inscrie pe factura mentiunea „taxare inversa”. Colectarea taxei pe valoarea adaugata la nivelul taxei deductibile este asimilata cu plata taxei catre furnizor/prestator.

Din punct de vedere contabil, beneficiarul inregistreaza in cursul perioadei fiscale in care taxa este exigibila suma taxei aferente in urmatoarea formula contabila: 4426 = 4427.

Monografia contabila pentru taxare inversa la cereale a fost preluata din lucrarea "Agricultura. Noutati fiscal-contabile. Monografii contabile specifice". Ghidul practic este creat in conformitate cu legislatia in vigoare, astfel incat sa nu se poata strecura erori de procedura si sa nu sariti vreun termen important pentru activitatea dvs.!