Liderul informatiilor specializate din Romania

Va oferim CADOU un Raport Special Gratuit

"Planul de conturi general"

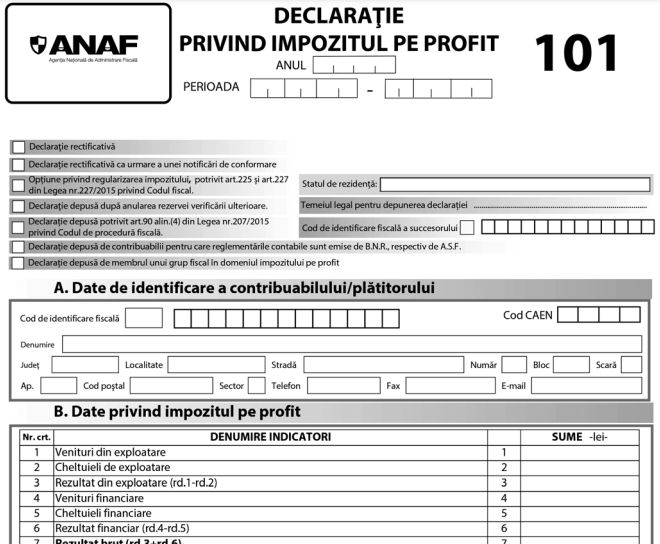

Update 20 februarie 2025: In Monitorul Oficial nr. 140 din 18 februarie 2025 a fost publicat Ordinul nr. 206, care aproba modelul, continutul si instructiunile de completare a formularelor 101 „Declaratie privind impozitul pe profit” si 101 Grup fiscal „Declaratie consolidata privind impozitul pe profit determinat de grupul fiscal”. Declaratia 101 se depune in acest an pana cel tarziu la 25 iunie 2025.

Copiaza Link-ul catre aceasta sectiune: Formularul 101 si Formularul 101 Grup fiscal - Care sunt noutatile?

Copiaza Link-ul catre aceasta sectiune: Formularul 101 si Formularul 101 Grup fiscal - Care sunt noutatile?

D101 si D101 Grup fiscal au suferit urmatoarele modificari:

- au fost introduse randuri noi pentru evidentierea impozitului pe profit stabilit la nivelul impozitului minim pe cifra de afaceri, pentru evidentierea pierderii fiscale de recuperat in anul curent, precum si pentru evidentierea valorii care se scade din impozitul minim pe cifra de afaceri potrivit art.I pct.1 din Ordonanta de urgenta a Guvernului nr.115/2024;

- a fost eliminat randul referitor la costul de achizitie al aparatelor de marcat electronice fiscale.

In plus, din formularul 101 "Declaratie privind impozitul pe profit" a fost eliminat randul referitor la valoarea impozitului pe profit scutit aferent caselor de marcat, care se adauga la impozitul pe profit, potrivit art. 45 alin. (7) din Codul fiscal.

NOU! S-au modificat regulile de completare a Declaratiei 101 privind impozitul pe profit! Nedepunerea la timp sau completarea incorecta a D101 se sanctioneaza cu amenda de 5.000 de lei! Detalii aici >>

Copiaza Link-ul catre aceasta sectiune: Formularul 101 - Depunere si instructiuni de completare

Copiaza Link-ul catre aceasta sectiune: Formularul 101 - Depunere si instructiuni de completare

1.Declaratia privind impozitul pe profit se completeaza si se depune anual de catre platitorii de impozit pe profit, pana la data de 25 martie inclusiv a anului urmator celui pentru care se calculeaza impozitul. Contribuabilii prevazuti la art. 41 alin. (5) lit. a) si b) din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, depun declaratia anuala de impozit pe profit pana la data de 25 februarie inclusiv a anului urmator.

Contribuabilii care intra sub incidenta prevederilor art. 16 alin. (5) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, au obligatia sa depuna declaratia privind impozitul pe profit pana la data de 25 a celei de-a treia luni inclusiv de la inchiderea anului fiscal modificat, cu exceptia contribuabililor prevazuti la art. 41 alin. (5) lit. a) si b), alin. (16) si (17), care depun declaratia anuala de impozit pe profit pana la termenele prevazute in cadrul acestor alineate.

Contribuabilii prevazuti la art. 41 alin. (5) lit. a) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, depun declaratia privind impozitul pe profit inclusiv in situatia in care inregistreaza numai venituri neimpozabile, respectiv cheltuieli nedeductibile, potrivit titlului II "Impozitul pe profit" din acelasi act normativ.

In cazul persoanelor juridice straine care desfasoara activitate prin intermediul mai multor sedii permanente in Romania, sediul permanent desemnat in Romania calculeaza, declara si plateste impozitul pe profit, pe baza veniturilor si cheltuielilor inregistrate de toate sediile permanente care apartin aceleiasi persoane juridice straine.

Declaratia se depune si de persoanele juridice rezidente intr-un stat membru al Uniunii Europene sau al Spatiului Economic European, cu care este incheiat un instrument juridic in baza caruia sa se realizeze schimbul de informatii, respectiv rezidente intr-un stat cu care Romania are incheiata o conventie de evitare a dublei impuneri, care opteaza pentru regularizarea impozitului platit in Romania, potrivit art. 225 sau art. 227, dupa caz, din Legea nr. 227/2015, cu modificarile si completarile ulterioare, avandu-se in vedere urmatoarele:

- se bifeaza rubrica "Optiune privind regularizarea impozitului, potrivit art. 225 si art. 227 din Legea nr. 227/2015 privind Codul fiscal", si se completeaza statul de rezidenta, in rubrica prevazuta in acest scop;

- declaratia se depune pe perioada termenului de prescriptie si va fi insotita de certificatul/certificatele de rezidenta fiscala in care se mentioneaza faptul ca persoana juridica a avut rezidenta fiscala intr-un stat membru al Uniunii Europene sau al Spatiului Economic European, respectiv intr-un stat cu care Romania are incheiata o conventie de evitare a dublei impuneri in anul obtinerii venitului si in anul exercitarii optiunii privind regularizarea impozitului in Romania;

- in vederea identificarii platilor anticipate se vor prezenta documente justificative care sa dovedeasca efectuarea retinerii la sursa a impozitului (de exemplu: contracte, facturi, ordine de plata, dispozitii de plata valutare externe etc.).

Persoanele juridice care, in cursul anului fiscal, se dizolva cu lichidare, potrivit legii, au obligatia sa depuna declaratia anuala de impozit pe profit si sa plateasca impozitul pana la data depunerii situatiilor financiare.

Persoanele juridice care, in cursul anului fiscal, se dizolva fara lichidare au obligatia sa depuna declaratia anuala de impozit pe profit si sa plateasca impozitul pana la inchiderea perioadei impozabile, definita prin Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Pe perioada aplicarii prevederilor art. I din Ordonanta de urgenta a Guvernului nr. 153/2020, termenul pentru depunerea declaratiei anuale privind impozitul pe profit este pana la data de 25 iunie inclusiv a anului urmator, iar pentru contribuabilii care intra sub incidenta prevederilor art. 16 alin. (5) din Codul fiscal pana la data de 25 a celei de-a sasea luni inclusiv de la inchiderea anului fiscal modificat. Fac exceptie contribuabilii pentru care reglementarile contabile sunt emise de Banca Nationala a Romaniei, respectiv de Autoritatea de Supraveghere Financiara.

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita

PortalContabilitate ro - acces 12 luni consultanta in scris si telefonica 30 intrebari

Cartea Verde a Contabilitatii - Editie revizuita

6. Perioada de raportare

In rubrica "Anul" se inscrie cu cifre arabe anul calendaristic pentru care se completeaza declaratia (de exemplu: 2024).

Persoanele care intra sub incidenta prevederilor art. 225 sau 227, dupa caz, din Legea nr. 227/2015, cu modificarile si completarile ulterioare, completeaza anul in care au fost realizate veniturile pentru care se solicita regularizarea impozitului retinut.

Contribuabilii care intra sub incidenta prevederilor art. 16 alin. (5), alin. (5^1) si alin. (5^2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, completeaza anul in care s-a incheiat anul fiscal modificat.

Contribuabilii care intra sub incidenta prevederilor art. 16 alin. (6) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, completeaza anul inchiderii procedurii de lichidare.

Rubricile privind "Perioada" se completeaza astfel:

- perioada cuprinsa intre data de intai a primei luni din trimestrul in care contribuabilii platitori de impozit pe veniturile microintreprinderilor devin platitori de impozit pe profit, potrivit prevederilor Codului fiscal, si sfarsitul anului de raportare;

- perioada reprezentand anul fiscal modificat, in cazul contribuabililor care intra sub incidenta prevederilor art. 16 alin. (5), alin. (5^1) si alin. (5^2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare;

- perioada cuprinsa intre prima zi a anului fiscal urmator celui in care a fost deschisa procedura lichidarii si data inchiderii procedurii de lichidare, in cazul contribuabililor care intra sub incidenta prevederilor art. 16 alin. (6) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

7. Sectiunea A "Date de identificare a contribuabilului/platitorului"

In caseta "Cod de identificare fiscala" se completeaza codul de identificare fiscala atribuit conform legii, inscriindu-se cifrele cu aliniere la dreapta.

In situatia indeplinirii de catre succesorii persoanelor/entitatilor care si-au incetat existenta a obligatiilor fiscale aferente perioadei in care persoana/entitatea a avut calitatea de subiect de drept fiscal, se bifeaza rubrica "Declaratie depusa potrivit art. 90 alin. (4) din Legea nr. 207/2015 privind Codul de procedura fiscala" si se completeaza codul de identificare fiscala a succesorului in rubrica din formular prevazuta in acest scop. La rubrica "Cod de identificare fiscala" se inscrie codul de identificare fiscala a entitatii care si-a incetat existenta.

In prima casuta se inscrie prefixul RO, in cazul in care contribuabilul/platitorul este inregistrat in scopuri de taxa pe valoarea adaugata.

In rubrica "Denumire" se inscrie denumirea contribuabilului/platitorului.

Rubricile privind adresa se completeaza cu datele privind adresa domiciliului fiscal al contribuabilului/platitorului.

8. Sectiunea B "Date privind impozitul pe profit"

Randurile 1 - 7 se completeaza cu datele corespunzatoare, inregistrate in evidenta contabila a contribuabililor. La randul 2 "Cheltuieli de exploatare" se inscrie si cheltuiala cu impozitul pe profit.

In cazul in care se inregistreaza un rezultat negativ (pierdere), acesta se va inregistra cu semnul "-" (minus)

Randul 8 se completeaza cu sumele reprezentand:

a) diferentele favorabile de curs valutar, rezultate in urma evaluarii creantelor si datoriilor in valuta, inregistrate in evidenta contabila in rezultatul reportat, ca urmare a retratarii sau transpunerii, potrivit reglementarilor contabile aplicabile;

b) rezervele care au fost deductibile la determinarea profitului impozabil, devenite impozabile in conformitate cu prevederile art. 26 alin. (5), (6), (7), (8) si (9) din Legea nr. 227/2015, cu modificarile si completarile ulterioare;

c) modificarea valorii juste a investitiilor imobiliare, ca urmare a evaluarii ulterioare utilizand modelul bazat pe valoarea justa de catre contribuabilii care aplica reglementarile contabile conforme cu Standardele internationale de raportare financiara, care devin impozabile concomitent cu deducerea amortizarii fiscale, respectiv la momentul scaderii din gestiune a acestor investitii imobiliare, dupa caz, potrivit art. 23 lit. f) din Legea nr. 227/2015, cu modificarile si completarile ulterioare;

d) castigurile legate de vanzarea sau anularea titlurilor de participare proprii dobandite/rascumparate;

e) alte elemente similare veniturilor, potrivit titlului II din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 8.1 se completeaza de contribuabilii care aplica reglementarile contabile conforme cu Standardele internationale de raportare financiara cu sumele inregistrate in soldul creditor al contului "Rezultatul reportat din provizioane specifice", potrivit art. 46 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, reprezentand rezervele devenite impozabile in conformitate cu art. 26 alin. (5) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 8.2 se completeaza de contribuabilii care aplica reglementarile contabile conforme cu Standardele internationale de raportare financiara cu sumele inregistrate in rezultatul reportat provenit din retratari, care se impoziteaza potrivit art. 21 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, altele decat cele inregistrate la randul 8.1.

Randul 8.3 se completeaza de contribuabilii care aplica reglementarile contabile conforme cu Standardele internationale de raportare financiara cu sumele reprezentand reducerea sau anularea filtrelor prudentiale care au fost deductibile la determinarea profitului impozabil, in conformitate cu prevederile art. 26 alin. (1) lit. e) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 8.4 - se completeaza cu sumele care reprezinta elemente similare veniturilor potrivit art.25 alin. (10) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 9 se completeaza cu sumele reprezentand:

a) diferentele nefavorabile de curs valutar, rezultate in urma evaluarii creantelor si datoriilor in valuta, inregistrate in evidenta contabila in rezultatul reportat, ca urmare a retratarii sau transpunerii, potrivit reglementarilor contabile aplicabile;

b) valoarea neamortizata a cheltuielilor de dezvoltare care a fost inregistrata in rezultatul reportat. In acest caz, aceasta valoare este deductibila fiscal pe perioada ramasa de amortizat a acestor imobilizari, respectiv durata initiala stabilita conform legii, mai putin perioada pentru care s-a calculat amortizarea;

c) pierderea inregistrata la data vanzarii titlurilor de participare proprii reprezentand diferenta dintre pretul de vanzare al titlurilor de participare proprii si valoarea lor de dobandire/rascumparare;

d) sumele care se deduc la calculul rezultatului fiscal potrivit art. 25 alin. (4) lit. q) din Legea nr. 227/2015, cu modificarile si completarile ulterioare;

e) sumele transferate din contul 233 "Imobilizari necorporale in curs de executie" in creditul contului 1176 "Rezultatul reportat provenit din trecerea la aplicarea reglementarilor contabile conforme cu directivele europene", potrivit reglementarilor contabile aplicabile, care reprezinta elemente similare cheltuielilor, potrivit pct. 5 alin. (3) lit. e) din titlul II din Hotararea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare;

f) alte elemente similare cheltuielilor, potrivit titlului II din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 9.1 se completeaza de contribuabilii care aplica reglementarile contabile conforme cu Standardele internationale de raportare financiara cu sumele inregistrate in rezultatul reportat provenit din retratari, care se deduc la calculul profitului impozabil potrivit art. 21 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 11 se completeaza cu suma reprezentand amortizarea fiscala determinata conform prevederilor art. 28 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, precum si amortizarea fiscala determinata potrivit art. 20 alin. (1) lit. b) din acelasi act normativ. Acest rand se completeaza si cu sumele reprezentand valoarea fiscala ramasa neamortizata, potrivit art. 28 alin. (17) din Codul fiscal, in cazul scaderii din gestiune a mijloacelor fixe.

Randul 11.1 se completeaza cu valoarea mijloacelor fixe destinate prevenirii accidentelor de munca si bolilor profesionale, care se deduce integral la calculul rezultatului fiscal, potrivit prevederilor art. 28 alin. (20) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 11.2 se completeaza cu valoarea mijloacelor fixe destinate infiintarii si functionarii cabinetelor medicale care se deduce integral la calculul rezultatului fiscal, potrivit prevederilor art. 28 alin. (20) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 11.3 se completeaza cu valoarea mijloacelor fixe care la data intrarii in patrimoniu au o valoare fiscala mai mica decat limita stabilita prin hotarare a Guvernului, care se deduce integral la calculul rezultatului fiscal, potrivit prevederilor art. 28 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 12.1 - se completeaza cu suma reprezentand cheltuielile cu dobanzile si alte costuri echivalente dobanzii din punct de vedere economic, reportate din anii precedenti, potrivit art. 40^2 din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare. Aceste sume vor fi preluate de la randul 31 "Cheltuieli cu dobanzile si alte costuri echivalente dobanzii din punct de vedere economic reportate pentru perioada urmatoare" din "Declaratia privind impozitul pe profit" depusa pentru anul anterior.

Randul 12.2 - in cazul in care dobanda si alte costuri echivalente dobanzii din punct de vedere economic sunt incluse in costul unui mijloc fix, potrivit reglementarilor contabile aplicabile, se completeaza cu valoarea reprezentand dobanda/alte costuri echivalente dobanzii din punct de vedere economic incluse in amortizarea contabila, respectiv in valoarea contabila ramasa neamortizata, la scoaterea din gestiune a mijloacelor fixe, dupa caz, inregistrate pe cheltuieli in anul curent.

Randul 13 se completeaza cu valoarea reprezentand constituirea sau cresterea neta a rezervei legale in perioada de raportare, in conformitate cu prevederile art. 26 alin. (1) lit. a) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 14 - se inscriu din punct de vedere fiscal provizioanele/ajustarile pentru depreciere constituite potrivit art. 26 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, altele decat cele care sunt inregistrate pe cheltuieli de exploatare la randul 2 din formular.

Randul 15 se completeaza cu valoarea altor deduceri la calculul profitului impozabil, conform dispozitiilor Legii nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 15.1 se completeaza cu suma reprezentand deducerea suplimentara la calculul rezultatului fiscal a cheltuielilor eligibile pentru activitatile de cercetare-dezvoltare, in conformitate cu prevederile art. 20 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 17.1 se completeaza cu veniturile reprezentand dividende primite de la o persoana juridica romana, in conformitate cu prevederile art. 23 lit. a) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 17.2 se completeaza cu veniturile din dividende primite de la o persoana juridica straina situata intr-un stat tert, astfel cum acesta este definit la art. 24 alin. (5) lit. c) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, cu care Romania are incheiata o conventie de evitare a dublei impuneri, daca persoana juridica romana care primeste dividendele detine, la data inregistrarii acestora potrivit reglementarilor contabile, pe o perioada neintrerupta de 1 an, minimum 10% din capitalul social al persoanei juridice care distribuie dividende, potrivit art. 23 lit. b) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 17.3 se completeaza cu veniturile din dividende primite de la o filiala situata intr-un stat membru UE, in conditiile prevazute la art. 24 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 18 se completeaza cu veniturile financiare reprezentand veniturile din evaluarea/reevaluarea/vanzarea/cesionarea titlurilor de participare detinute la o persoana juridica romana sau la o persoana juridica straina situata intr-un stat cu care Romania are incheiata o conventie de evitare a dublei impuneri, daca la data evaluarii/reevaluarii/vanzarii/cesionarii inclusiv contribuabilul detine pe o perioada neintrerupta de un an minimum 10% din capitalul social al persoanei juridice la care are titlurile de participare, potrivit art. 23 lit. i) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 19 se completeaza cu sumele reprezentand veniturile din lichidarea unei alte persoane juridice romane sau unei persoane juridice straine situate intr-un stat cu care Romania are incheiata o conventie de evitare a dublei impuneri, daca la data inceperii operatiunii de lichidare, potrivit legii, contribuabilul detine pe o perioada neintrerupta de 1 an minimum 10% din capitalul social al persoanei juridice supuse operatiunii de lichidare, potrivit art. 23 lit. j) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 20 se completeaza cu valorile corespunzatoare veniturilor neimpozabile, altele decat cele inregistrate la randurile 17 - 19, prevazute la art. 15 si 23 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 23 se completeaza cu sumele reprezentand cheltuielile cu impozitul pe profit /impozitul pe profit la nivelul impozitului minim pe cifra de afaceri, precum si cheltuielile cu impozitul pe profit amanat inregistrate de catre contribuabilii care aplica reglementarile contabile conforme cu Standardele internationale de raportare financiara.

Randul 24 se completeaza cu cheltuielile cu impozitul pe profitul/venitul realizat in strainatate, reflectate drept cheltuiala in evidenta contabila.

Randul 25 - se inscriu valorile reprezentand cheltuielile reglementate de art. 25 alin. (4) lit. b) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 26 - se inscrie valoarea cheltuielilor de protocol care depaseste limita prevazuta la art. 25 alin. (3) lit. a) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 27 - se inscrie valoarea cheltuielilor de sponsorizare si/sau mecenat, efectuate potrivit legii si inregistrate in contabilitate.

Randul 28 - se inscrie valoarea cheltuielilor cu amortizarea inregistrata in contabilitate. Acest rand se completeaza si cu sumele reprezentand valoarea contabila ramasa neamortizata, in cazul scaderii din gestiune a mijloacelor fixe.

Randul 29 - se inscriu sumele inregistrate drept cheltuieli in contabilitate, angajate pentru constituirea sau majorarea provizioanelor/ajustarilor pentru depreciere si a rezervelor, peste limitele ori in alte conditii decat cele prevazute la art. 26 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 30 - se completeaza cu suma care reprezinta pierderea neta nedeductibila potrivit art. 25 alin. (10) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 31 - reprezinta valoarea cheltuielilor cu dobanzile si alte costuri echivalente dobanzii din punct de vedere economic, nedeductibile fiscal pentru anul fiscal curent, dar care sunt reportate pentru perioada urmatoare, potrivit prevederilor art. 40^2 din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare.

Randul 32 se completeaza cu valoarea cheltuielilor aferente veniturilor neimpozabile, in conformitate cu prevederile art. 25 alin. (4) lit. e) din Legea nr. 227/2015, cu modificarile si completarile ulterioare. Acest rand se completeaza si cu sumele reprezentand cheltuielile aferente veniturilor neimpozabile prevazute la art. 15 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 33 se completeaza cu sumele reprezentand alte cheltuieli nedeductibile, cum sunt:

- depasirile limitelor admisibile, stabilite prin dispozitiile art. 25 alin. (3) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, cu exceptia celor mentionate la lit. a), g), h) si i);

- cheltuielile prevazute la art. 25 alin. (4) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, cu exceptia celor mentionate la lit. a), b), e) si i);

- alte cheltuieli care nu sunt efectuate in scopul desfasurarii activitatii economice.

Randul 36 - se completeaza cu sumele reprezentand pierderile inregistrate in perioada curenta, de reportat pentru perioada urmatoare, conform prevederilor art. 40 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 37 - se completeaza de persoana juridica cedenta cu valoarea pierderii fiscale inregistrate in perioada curenta, transferata persoanei juridice beneficiare, si care nu se recupereaza de persoana juridica cedenta, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 38 - se completeaza de persoana juridica beneficiara cu valoarea pierderilor fiscale inregistrate de contribuabilul cedent in perioada din anul curent cuprinsa intre 1 ianuarie si data la care operatiunea respectiva produce efecte, si transferata de persoana juridica cedenta persoanei juridice beneficiare, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 38.1 – se completeaza cu profitul impozabil/pierderea fiscala, inainte de reportarea pierderii din anii precedenti.

Randul 39 - se completeaza cu valoarea pierderilor fiscale de recuperat din perioadele anterioare, atat din activitatile din Romania, cat si din surse externe. Nu se includ la acest rand pierderile fiscale din anii anteriori, reglementate de art. 40 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, nerecuperabile din profitul impozabil al anului de raportare.

Acest rand se completeaza in cazul operatiunilor de reorganizare si cu urmatoarele valori:

- persoana juridica beneficiara inscrie si valoarea pierderilor fiscale nerecuperate din anii precedenti de contribuabilul cedent si transmise de acesta, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare;

- persoana juridica cedenta inscrie partea din pierderea fiscala de recuperat din anii precedenti pe care continua sa o recupereze, recalculata proportional cu activele mentinute, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

In cazul membrilor unui grup fiscal in domeniul impozitului pe profit, randul se completeaza cu valoarea pierderilor fiscale de recuperat din perioadele anterioare aplicarii sistemului de consolidare fiscala in domeniul impozitului pe profit.

Randul 39 1 - se completeaza cu valoarea pierderii fiscale de recuperat in perioada curenta, potrivit art.31 din Legea nr. 227/2015, cu modificarile si completarile ulterioare. Randul se completeaza numai in situatia in care se declara profit (randul 381). Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la randul 39.

Randul 40 - se completeaza cu valoarea profitului impozabil aferent anului de raportare. In cazul membrilor unui grup fiscal in domeniul impozitului pe profit suma reprezentand profit impozabil se comunica persoanei juridice responsabile pentru determinarea rezultatului fiscal consolidat al grupului fiscal.

In cazul membrilor unui grup fiscal in domeniul impozitului pe profit se vor avea in vedere urmatoarele:

- in cazul in care in anul curent membrul unui grup fiscal inregistreaza profit impozabil, pierderile fiscale inregistrate de un membru al grupului inainte de aplicarea sistemului de consolidare fiscala in domeniul impozitului pe profit, se recupereaza in conformitate cu prevederile art.31 din Legea nr.227/2015, cu modificarile si completarile ulterioare, de catre membrul respectiv, numai din profiturile impozabile ale acestuia.

Randul 401 - se completeaza cu valoarea pierderii fiscale aferenta anului de raportare de recuperat in anii urmatori. La acest rand se preia pierderea fiscala inscrisa la rd.381.

In cazul membrilor unui grup fiscal in domeniul impozitului pe profit se vor avea in vedere urmatoarele:

- pierderile fiscale inregistrate de un membru al grupului in perioada aplicarii sistemului de consolidare fiscala se recupereaza din rezultatul fiscal consolidat al grupului, potrivit art. 31 din Codul fiscal ;

-suma reprezentand pierdere fiscala inscrisa se comunica persoanei juridice responsabile pentru determinarea rezultatului fiscal consolidat al grupului fiscal.

Randul 41.1 - se inscrie suma rezultata din aplicarea cotei de 16% asupra profitului impozabil care se impune cu aceasta cota.

Randul 41.2 - se completeaza cu suma reprezentand impozitul de 5% aplicat asupra veniturilor din activitati de natura barurilor de noapte, cluburilor de noapte, discotecilor sau cazinourilor, in conditiile reglementate de art. 18 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 42.1 - impozitul platit unui stat strain este dedus daca se aplica prevederile conventiei de evitare a dublei impuneri incheiate intre Romania si statul strain si daca persoana juridica romana prezinta documentatia corespunzatoare, conform prevederilor legale, din care sa rezulte faptul ca impozitul a fost platit statului strain.

Randul se completeaza cu valoarea cea mai mica dintre urmatoarele doua valori, pe fiecare stat din care se obtin venituri prin intermediul unui sediu permanent sau venituri supuse impozitului cu retinere la sursa, venituri impuse atat in Romania, cat si in statul strain, respectiv:

1. suma impozitelor platite direct sau indirect prin retinere la sursa si virate de o alta persoana catre acel stat strain, pentru profiturile sediilor permanente din acel stat sau pentru alte venituri provenite din acel stat, confirmate de documentele ce atesta plata acestora;

2. suma egala cu impozitul pe profit calculat prin aplicarea cotei prevazute la art. 17 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, la:

- profiturile impozabile obtinute de sediile permanente din acel stat strain, profituri calculate in conformitate cu prevederile titlului II din Legea nr. 227/2015, cu modificarile si completarile ulterioare;

- celelalte venituri obtinute in acel stat strain.

Daca o persoana juridica straina rezidenta intr-un stat membru al Uniunii Europene sau intr-un stat din Spatiul Economic European isi desfasoara activitatea in Romania printr-un sediu permanent si acel sediu permanent obtine venituri dintr-un alt stat membru al Uniunii Europene ori dintr-un alt stat din Spatiul Economic European, iar acele venituri sunt impozitate atat in Romania, cat si in statul unde au fost obtinute veniturile, atunci impozitul platit in statul de unde au fost obtinute veniturile, fie direct, fie indirect prin retinerea si virarea de o alta persoana, se deduce din impozitul pe profit ce se determina potrivit prevederilor titlului II din Legea nr. 227/2015, cu modificarile si completarile ulterioare, in conditiile prevazute la art. 39 alin. (4) si (5) din acelasi act normativ.

Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 41.

Randul 42.2 - suma care se inscrie la acest rand este mai mica sau cel mult egala cu diferenta dintre suma inscrisa la rd. 41 si suma inscrisa la rd. 42.1.

Randul 42.2.1 - se inscrie suma reprezentand scutirea de la plata a impozitului pe profitul reinvestit, in conformitate cu prevederile art. 22 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 42.2.2 - se inscrie suma reprezentand scutirea de impozit pe profit, in conformitate cu prevederile art. 22^1 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 42.3 - se inscriu sumele reprezentand scutiri si reduceri ale impozitului pe profit, calculate potrivit legislatiei in vigoare, exclusiv deducerea privind sponsorizarea si/sau mecenatul, efectuate potrivit legii. Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 41 din care se scade suma inscrisa la rd. 42.1 si suma inscrisa la rd. 42.2.

Randul 42.3.1 - se inscrie suma reprezentand scutirea de impozit pe profit, in conformitate cu prevederile Legii cooperatiei agricole nr. 566/2004, cu modificarile si completarile ulterioare.

Randul 43 - suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma rezultata din aplicarea procentului de 20% la diferenta dintre suma inscrisa la rd. 41 si suma inscrisa la rd. 42.

Randul 43.1 - se inscriu sumele reprezentand cheltuielile cu sponsorizarea si/sau mecenatul, acordate potrivit legii, precum si sumele reprezentand cheltuielile privind bunurile, mijloacele financiare si serviciile acordate Fondului Natiunilor Unite pentru Copii - UNICEF, precum si altor organizatii internationale care isi desfasoara activitatea potrivit prevederilor unor acorduri speciale la care Romania este parte, prevazute la art. 25 alin. (4) lit. t) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, in limitele si in conditiile prevazute la art. 25 alin. (4) lit. i) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, din anul curent.

Randul 43.2 - se inscriu sumele reprezentand cheltuielile cu sponsorizarea si/sau mecenatul, reportate din perioada precedenta, in limitele si in conditiile prevazute la art. 25 alin. (4) lit. i) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, si la art. II alin. (2) din Legea nr. 322/2021 pentru completarea Legii nr. 227/2015 privind Codul fiscal.

Randul 431 - se inscrie valoarea rezultata prin aplicarea cotei de 16% asupra deducerii suplimentare pentru cercetare - dezvoltare, potrivit Ordonantei de urgenta a Guvernului nr.115/2024.

Randul 44 - se inscriu alte sume care, potrivit legii, se scad din impozitul pe profit.

Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd.41, din care se scade suma inscrisa la rd. 42 si suma inscrisa la rd. 43.

Randul 45 - se inscrie suma reprezentand reducerea impozitului pe profit, in conformitate cu Ordonanta de urgenta a Guvernului nr. 153/2020 pentru instituirea unor masuri fiscale de stimulare a mentinerii/cresterii capitalurilor proprii, precum si pentru completarea unor acte normative.

Randul 46- se completeaza cu suma reprezentand impozitul pe profit determinat pentru efectuarea comparatiei cu impozitul minim pe cifra de afaceri, potrivit art.181 alin.(5) din Codul fiscal.

Randul 47- se completeaza cu suma reprezentand impozitul pe profit la nivelul impozitului minim pe cifra de afaceri. Acest rand se completeaza de catre contribuabilii, altii decat cei prevazuti la art.15 din Codul fiscal, care inregistreaza in anul precedent o cifra de afaceri de peste 50.000.000 euro si care in anul de calcul determina un impozit pe profit, cumulat de la inceputul anului fiscal/anului fiscal modificat pana la sfarsitul trimestrului/anului de calcul, mai mic decat impozitul minim pe cifra de afaceri stabilit potrivit legii.

Randul 48 - se preia suma de la 48.1 sau de la randul 48.2, dupa caz.

Randul 48.1 - se inscrie suma reprezentand impozitul pe profit anual datorat, in situatia in care suma inscrisa la randul 46 este mai mare decat suma inscrisa la randul 47.

Randul 48.2 - se inscrie suma reprezentand impozit pe profit la nivelul impozitului minim pe cifra de afaceri datorat, potrivit art.181din Codul fiscal, in situatia in care suma inscrisa la randul 47 este mai mare decat suma inscrisa la randul 46.

Randul 49 - se inscrie suma reprezentand diferenta de impozit pe profit/impozit pe profit la nivelul impozitului minim pe cifra de afaceri,stabilita de organele de inspectie fiscala pentru anul fiscal de raportare si care se regaseste in indicatorii din formular.

Randul 50 - se inscriu, pentru anul de raportare, dupa caz, sumele reprezentand impozit pe profit, impozit pe profit la nivelul impozitului minim pe cifra de afaceri sau plati anticipate in contul impozitului pe profit, declarate trimestrial prin formularul 100, la randul "Suma de plata". In cazul persoanelor juridice rezidente intr-un stat membru al Uniunii Europene sau al Spatiului Economic European, cu care este incheiat un instrument juridic in baza caruia sa se realizeze schimbul de informatii, respectiv rezidente intr-un stat cu care Romania are incheiata o conventie de evitare a dublei impuneri, care opteaza pentru regularizarea impozitului platit in Romania, potrivit art. 225 sau 227, dupa caz, din Legea nr. 227/2015, cu modificarile si completarile ulterioare, se inscrie impozitul retinut la sursa de catre platitorul de venit, care constituie plata anticipata in contul impozitului pe profit.

Randul 51 - se inscrie suma dedusa din impozitul pe profit, in perioadele fiscale precedente, aferenta sponsorizarii/bursei private/mecenatului, in situatiile in care acestea au fost restituite, potrivit art. 25 alin. (12) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

In cazul membrilor unui grup fiscal in domeniul impozitului pe profit, randurile 41.2, 48, 50, 52 si 53 din formular nu se completeaza.

NOTA:

Persoanele juridice rezidente intr-un stat membru al Uniunii Europene sau al Spatiului Economic European, cu care este incheiat un instrument juridic in baza caruia sa se realizeze schimbul de informatii, respectiv rezidente intr-un stat cu care Romania are incheiata o conventie de evitare a dublei impuneri, care opteaza pentru regularizarea impozitului platit in Romania, potrivit art. 225 sau 227, dupa caz, din Legea nr. 227/2015, cu modificarile si completarile ulterioare, completeaza in mod corespunzator randurile sectiunii B "Date privind impozitul pe profit".

9. Sectiunea C "Datele de identificare a imputernicitului":

9.1. Se completeaza in cazul in care obligatiile de declarare se indeplinesc de catre un imputernicit, conform Legii nr. 207/2015, cu modificarile si completarile ulterioare.

9.2. In caseta "Cod de identificare fiscala" se inscrie codul de identificare fiscala al imputernicitului, inscriindu-se cifrele cu aliniere la dreapta.

9.3. In rubrica "Nume, prenume/Denumire" se inscriu, dupa caz, denumirea sau numele si prenumele imputernicitului.

9.4. Rubricile privind adresa se completeaza, dupa caz, cu datele privind adresa domiciliului fiscal al imputernicitului.

Copiaza Link-ul catre aceasta sectiune: Formularul 101 Grup fiscal - Depunere si instructiuni de completare

Copiaza Link-ul catre aceasta sectiune: Formularul 101 Grup fiscal - Depunere si instructiuni de completare

1. Declaratia se completeaza si se depune de catre persoana juridica responsabila pentru determinarea rezultatului fiscal consolidat al grupului fiscal in domeniul impozitului pe profit pana la data de 25 martie inclusiv a anului urmator/pana la data de 25 a celei de-a treia luni inclusiv, de la inchiderea anului fiscal modificat.

In cazul in care cel putin unul din membrii grupului fiscal intra sub incidenta prevederilor art.I din Ordonanta de urgenta a Guvernului nr.153/2020 pentru instituirea unor masuri fiscale de stimulare a mentinerii/cresterii capitalurilor proprii, precum si pentru completarea unor acte normative, pe perioada aplicarii prevederilor respective, persoana juridica responsabila este obligata sa depuna declaratia pana la data de 25 iunie inclusiv a anului urmator, respectiv pana la data de 25 a celei de-a sasea luni inclusiv de la inchiderea anului fiscal modificat, dupa caz.

2. Declaratia se depune la organul fiscal competent pentru administrarea fiscala a persoanei juridice responsabile, impreuna cu declaratia anuala privind impozitul pe profit a fiecarui membru.

3. In cazul in care persoana juridica responsabila corecteaza declaratia depusa, declaratia rectificativa se intocmeste pe acelasi model de formular, inscriind "X" in spatiul special prevazut in acest scop.

Casuta "Declaratie rectificativa ca urmare a unei notificari de conformare" se bifeaza in situatia in care rectificarea datelor declarate anterior se efectueaza ca urmare a unei notificari de conformare, in conditiile Legii nr. 207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare.

Declaratia nu poate fi depusa si nu poate fi corectata dupa anularea rezervei verificarii ulterioare, cu exceptiile prevazute la art.105 alin.(6) din Legea nr.207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare, denumita in continuare Codul de procedura fiscala.

In situatia in care persoana juridica responsabila depune declaratia dupa anularea rezervei verificarii ulterioare, se bifeaza rubrica "Declaratie depusa dupa anularea rezervei verificarii ulterioare" si se completeaza temeiul legal pentru depunerea declaratiei, in rubrica prevazuta in acest scop.

4. Declaratia consolidata privind impozitul pe profit determinat de grupul fiscal se completeaza cu ajutorul programului de asistenta si se transmite prin mijloace electronice de transmitere la distanta, in conformitate cu prevederile legale in vigoare, impreuna cu declaratiile anuale privind impozitul pe profit ale membrilor grupului fiscal (formular 101 “Declaratie privind impozitul pe profit”), in format electronic.

Fiecare membru al grupului fiscal completeaza propria declaratie privind impozitul pe profit (formular 101), cu ajutorul aplicatiei informatice de asistenta. Declaratia privind impozitul pe profit semnata electronic se transmite persoanei juridice responsabile a grupului fiscal in domeniul impozitului pe profit, in format electronic.

5. Perioada de raportare

In rubrica "Anul" se inscrie cu cifre arabe anul calendaristic pentru care se completeaza declaratia (de exemplu: 2024).

Contribuabilii care intra sub incidenta prevederilor art.16 alin.(5), alin.(5^1) si alin.(5^2) din Legea nr.227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, denumita in continuare Codul fiscal, completeaza anul in care s-a incheiat anul fiscal modificat.

Rubrica "Perioada" - se completeaza perioada reprezentand anul fiscal modificat, in cazul contribuabililor care intra sub incidenta prevederilor art.16 alin.(5), alin.(5^1) si alin.(5^2) din Codul fiscal.

6. Sectiunea A "Date de identificare a contribuabilului/platitorului"

In caseta "Cod de identificare fiscala" se completeaza codul de identificare fiscala atribuit conform legii, persoanei juridice responsabile a grupului fiscal.

In prima casuta se inscrie prefixul RO, in cazul in care contribuabilul/platitorul este inregistrat in scopuri de taxa pe valoarea adaugata.

In rubrica "Denumire" se inscrie denumirea persoanei juridice responsabile.

Rubricile privind adresa se completeaza cu datele privind adresa domiciliului fiscal al persoanei juridice responsabile.

7. Sectiunea B "Date privind impozitul pe profit"

Randurile 1 si 11 - se completeaza cu rezultatul fiscal consolidat al grupului fiscal, care se determina prin insumarea algebrica a rezultatelor fiscale determinate in mod individual de fiecare membru al grupului fiscal, potrivit regulilor stabilite in cadrul titlului II “Impozitul pe profit” din Codul fiscal, luand in considerare si prevederile art.42^7 din acelasi act normativ, astfel:

- pierderile fiscale inregistrate de un membru al grupului inainte de aplicarea sistemului de consolidare fiscala in domeniul impozitului pe profit se recupereaza, in conformitate cu prevederile art.31 din Codul fiscal, de catre membrul respectiv, numai din profiturile impozabile ale acestuia.

- pierderile fiscale inregistrate de un membru al grupului in perioada aplicarii sistemului de consolidare fiscala se recupereaza din rezultatul fiscal consolidat al grupului, potrivit art.31.

Rezultatul fiscal consolidat pozitiv este profit impozabil, iar rezultatul fiscal consolidat negativ este pierdere fiscala.

Randul 2 - se completeaza cu valoarea pierderilor fiscale de recuperat, din perioadele anterioare, inregistrate de grupul fiscal dupa data constituirii acestuia.

Randul 21 - se completeaza cu valoarea pierderii fiscale de recuperat in perioada curenta, potrivit art.31 Legea nr. 227/2015, cu modificarile si completarile ulterioare. Randul se completeaza numai in situatia in care se inregistreaza profit (randul 1). Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la randul 2.

Randul 3 - se completeaza cu valoarea profitului impozabil.

Randul 31 - se completeaza cu valoarea pierderii fiscale aferenta anului de raportare de recuperat in anii urmatori. La acest rand se preia suma reprezentand pierderea fiscala inscrisa la randul 11.

Randul 4 - se completeaza cu suma rezultata din aplicarea cotei de 16% asupra rezultatului fiscal consolidat pozitiv al grupului.

Randul 5.1 - se completeaza cu valoarea obtinuta din insumarea algebrica a sumelor impozitelor platite unui stat strain de catre fiecare membru al grupului fiscal, determinate in conformitate cu prevederile titlului II din Codul fiscal si comunicate persoanei juridice responsabile. Suma care se inscrie la acest rand este mai mica sau cel mult egala cu diferenta dintre suma inscrisa la rd. 4 si suma inscrisa la rd.5.

Randul 5.2 - suma care se inscrie la acest rand este mai mica sau cel mult egala cu diferenta dintre suma inscrisa la rd. 4 si suma inscrisa la rd. 5.1.

Randul 5.2.1 - se completeaza cu valoarea obtinuta din insumarea algebrica a sumelor reprezentand scutirea de la plata a impozitului pe profitul reinvestit, determinate de catre fiecare membru al grupului fiscal, in conformitate cu prevederile art. 22 din Codul fiscal, si comunicate persoanei juridice responsabile.

Randul 5.2.2 - se completeaza cu valoarea obtinuta din insumarea algebrica a sumelor reprezentand scutirea de impozit pe profit, determinate de catre fiecare membru al grupului fiscal, in conformitate cu prevederile art. 22^1 din Codul fiscal, si comunicate persoanei juridice responsabile.

Randul 5.3 - se completeaza cu valoarea obtinuta din insumarea algebrica a sumelor reprezentand scutiri si reduceri de impozit pe profit, determinate de catre fiecare membru al grupului fiscal potrivit legii si comunicate persoanei juridice responsabile.

Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 4, din care se scad suma inscrisa la rd. 5.1 si suma inscrisa la rd. 5.2.

Randul 5.3.1 - se completeaza cu valoarea obtinuta din insumarea algebrica a sumelor reprezentand scutirea de impozit pe profit, determinate de catre fiecare membru al grupului fiscal, in conformitate cu prevederile Legii cooperatiei agricole nr. 566/2004, cu modificarile si completarile ulterioare, si comunicate persoanei juridice responsabile.

Randul 6 - se inscrie valoarea obtinuta din insumarea algebrica a sumelor reprezentand cheltuielile cu sponsorizarea si/sau mecenatul, acordate potrivit legii, precum si a sumelor prevazute la art. 25 alin. (4) lit. t) din Codul fiscal, determinate de catre fiecare membru al grupului fiscal, in limitele si in conditiile prevazute la art. 25 alin. (4) lit. i) din Codul fiscal, si comunicate persoanei juridice responsabile.

Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 4, din care se scade suma inscrisa la rd. 5 sau cu suma inscrisa la rd. 10, din care se scade suma inscrisa la rd. 5.1.

Randul 61 - se completeaza cu valoarea obtinuta din insumarea algebrica a sumelor reprezentand valoarea rezultata prin aplicarea cotei de 16% asupra deducerii suplimentare pentru cercetare - dezvoltare, determinate de catre fiecare membru al grupului fiscal, in conformitate cu prevederile Ordonantei de urgenta a Guvernului nr.115/2024.

Randul 7 - se inscrie valoarea obtinuta din insumarea algebrica a altor sume care se scad din impozitul pe profit, potrivit legii, determinate de catre fiecare membru al grupului fiscal si comunicate persoanei juridice responsabile.

Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 4, din care se scad suma inscrisa la rd. 5 si suma inscrisa la rd. 6.

Randul 8 - se inscrie valoarea obtinuta din insumarea algebrica a sumelor determinate de catre fiecare membru al grupului fiscal, reprezentand reducerea impozitului pe profit, in conformitate cu Ordonanta de urgenta a Guvernului nr. 153/2020 pentru instituirea unor masuri fiscale de stimulare a mentinerii/cresterii capitalurilor proprii, precum si pentru completarea unor acte normative, si comunicate persoanei juridice responsabile.

Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 4, din care se scad suma inscrisa la rd. 5, suma inscrisa la rd. 6 si suma inscrisa la rd. 7

Randul 9 - se completeaza cu suma reprezentand impozitul pe profit determinat pentru efectuarea comparatiei cu impozitul minim pe cifra de afaceri, potrivit art.181 alin.(5) din Codul fiscal.

Randul 10 - se completeaza cu valoarea obtinuta din insumarea algebrica a sumelor reprezentand impozitul minim pe cifra de afaceri, determinate de fiecare membru, in functie de situatia individuala, si comunicate persoanei juridice responsabile, in conformitate cu prevederile art.181 din Codul fiscal.

Randul 11 - se preia suma de la rd.11.1 sau de la rd.11.2, dupa caz.

Randul 11.1 - se inscrie suma reprezentand impozitul pe profit anual datorat, in situatia in care suma inscrisa la randul 9 este mai mare decat suma inscrisa la randul 10.

Randul 11.2 - se inscrie suma reprezentand impozitul pe profit la nivelul impozitului minim pe cifra de afaceri datorat, potrivit art.181 din Codul fiscal, in situatia in care suma inscrisa la randul 10 este mai mare decat suma inscrisa la randul 9.

Randul 12 - se inscrie suma reprezentand diferenta de impozit pe profit/impozit pe profit la nivelul impozitului minim pe cifra de afaceri, stabilita de organele de inspectie fiscala pentru anul fiscal de raportare si care se regaseste in indicatorii din formular.

Randul 13 - se inscriu, pentru anul de raportare, dupa caz, sumele reprezentand impozit pe profit sau plati anticipate in contul impozitului pe profit/impozit pe profit la nivelul impozitului minim pe cifra de afaceri, declarate trimestrial prin formularul 100, la randul "Suma de plata".

Randul 14 - se inscrie valoarea obtinuta din insumarea algebrica a sumelor determinate de catre fiecare membru al grupului fiscal, reprezentand suma dedusa din impozitul pe profit, in perioadele fiscale precedente, aferenta sponsorizarii//bursei private/mecenatului, in situatiile in care acestea au fost restituite, potrivit art. 25 alin. (12) din Codul fiscal, si comunicate persoanei juridice responsabile.

8. Sectiunea C "Datele de identificare a imputernicitului"

Sectiunea se completeaza in cazul in care obligatiile de declarare se indeplinesc de catre un imputernicit, conform Codului de procedura fiscala.

In caseta "Cod de identificare fiscala" se inscrie codul de identificare fiscala al imputernicitului, inscriindu-se cifrele cu aliniere la dreapta.

In rubrica "Nume, prenume/Denumire" se inscriu, dupa caz, denumirea sau numele si prenumele imputernicitului.

Rubricile privind adresa se completeaza, dupa caz, cu datele privind adresa domiciliului fiscal al imputernicitului.

Intrebare: "Suntem o Fundatie - persoana juridica fara scop lucrativ, fara activitate economica. Avem venituri din sponsorizari si cheltuieli conform obiectului de activitate, pentru sustinerea unor proiecte culturale si sociale, contracte de mecenat. Intrebare: La intocmirea declaratiei de impozit pe profit 101 se completeaza cu veniturile si cheltuielile fundatiei chiar daca nu are activitate in scop economic, sau se completeaza cu zero la venituri si cheltuieli, deoarece acestea nu provin din activitati economice?"

Raspuns:

Potrivit prevederilor de la art. 13(1) lit. a) din Codul fiscal, sunt obligate la plata impozitului pe profit, conform prezentului titlu, urmatoarele persoane, denumite in continuare contribuabili:

“a)persoanele juridice romane, cu exceptiile prevazute la alin. (2);”

Potrivit prevederilor de la art. 41(5) lit. a) din Codul fiscal, au obligatia de a declara si plati impozitul pe profit, astfel:

“a)persoanele juridice romane prevazute la art. 15 au obligatia de a declara si plati impozitul pe profit, anual, pana la data de 25 februarie inclusiv a anului urmator celui pentru care se calculeaza impozitul, cu exceptia celor care intra sub incidenta prevederilor art. 16 alin. (5), care au obligatia sa depuna declaratia si sa plateasca impozitul pe profit aferent anului fiscal respectiv pana la data de 25 a celei de-a doua luni inclusiv de la inchiderea anului fiscal modificat;”

Potrivit Instructiunilor de completare a D101, contribuabili prevazuti la art. 41 alin. (5) lit. a) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, depun declaratia privind impozitul pe profit inclusiv in situatia in care inregistreaza numai venituri neimpozabile, respectiv cheltuieli nedeductibile, potrivit titlului II "Impozitul pe profit" din acelasi act normativ.

Asadar, in D101 se completeaza atat veniturile neimpozabile cat si cheltuielile nedeductibile, indiferent daca ati desfasurat doar activitate fara scop patrimonial si prin urmare trebuie sa va inregistrati in vectorul fiscal ca platitoare de impozit pe profit.

Referitor la completarea fromularului D101:

- Randul 20 se completeaza cu valorile corespunzatoare veniturilor neimpozabile, altele decat cele inregistrate la randurile 17-19, prevazute la art. 15 si 23 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

- Randul 32 se completeaza cu valoarea cheltuielilor aferente veniturilor neimpozabile, in conformitate cu prevederile art. 25 alin. (4) lit. e) din Legea nr. 227/2015, cu modificarile si completarile ulterioare. Acest rand se completeaza si cu sumele reprezentand cheltuielile aferente veniturilor neimpozabile prevazute la art. 15 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Raspuns oferit in luna februarie 2025 de catre specialistii site-ului PortalCodulFiscal. Dati click AICI pentru a vedea toate noutatile contabile + consultanta si raspunsuri detaliate de la experti.

NOU: instructiuni complete, pas cu pas, privind utilizarea SAGA

Facilitati oferite de „Operare SAGA. Exemple practice si recomandari”:

= > generare si transmitere e-Facturi;

= > import e-Facturi emise;

= > import e-Facturi primite;

= > monitorizarea transporturilor rutiere internationale de bunuri pe teritoriul national (e-Transport);

= > transferul de informatii catre autoritatile fiscale (Declaratia 406, Raportarea SAF-T).

Articole similare

Formulare ANAF 2025: Toate Formularele cu ExplicatiiFiscul ofera servicii electronice adaptate diferitelor categorii de contribuabiliParticularitati in cazul definitivarii impozitului pe profit aferent anului 2020. Ce trebuie sa stie contribuabiliiNoua declaratie 101 privind impozitul pe profit (Ordinul 4072/2020)Reguli de aplicare a sistemului de consolidare fiscala si constituire a grupului fiscal (Lege pentru modificarea Codului fiscal)Ultimele articole

OUG 153/2020 introduce masuri de stimulare a mentinerii/cresterii capitalurilor propriiCe trebuie sa faca contabilii firmelor care aplica split TVA. Sfatul specialistului Ionut JingaModificarile din Codul Fiscal pentru 2020: noutati privind TVA, Impozitul pe Profit, Salarizare si SPV10 noutati fiscale si contabile care intra in vigoare in anul 2020Split TVA – abrogat de la 01 februarie 2020Articole similare

ATENTIE maxima la Decontari: Ce INTERZICE legea in mod explicit? Cazuri Practice detaliateCand este permisa compensarea plusurilor cu minusurile la inventar - Studiu de caz si nota contabilaIMPOZIT PE PROFIT declarat eronat: Cum se corecteaza erorile contabileDeclaratia 406 SAF-T: 35 de situatii dificile intalnite frecvent si solutiile recomandate de expertiPrimul an de activitate: Ghid de planificare fiscala si financiara pentru un SRL nou infiintatUltimele articole

Cum se aplica regimul special de TVA pentru vanzarea bunurilor second-handConferinta Nationala de Fiscalitate si Contabilitate, 11 septembrie 2025: Modificari TVA, noutati fiscale si legislatie explicataProfitati de oferta verii: Lucrari pentru contabili cu 70% reducereAmortizare apartament fara justificare economica: Ce a decis ANAF intr-un caz concretRedirectionare IMPOZIT PE PROFIT: Termenul pentru depunerea Formularului 177 si un studiu de caz practicArticole similare

Noua procedura de inspectie fiscala, incepand cu 2026: Criterii de risc fiscal [INFOGRAFIC]TOP 6 modificari in Codul fiscal si CODUL DE PROCEDURA FISCALA [Proiect MF]Control fiscal: Cum reflectam in contabilitate obligatiile fiscale suplimentare stabilite de ANAFMinisterul Finantelor anunta noi masuri pentru transparenta si eficienta fiscalaDeclaratia 216: Cine are obligatia si pana cand se depune in 2025Ultimele articole

Prescriptia obligatiilor fiscale: Cand se prescrie anul 2019Depunere incompleta SAF-T: Cine raspunde si cum se remediaza situatia?Lucruri mai putin stiute din legislatia fiscala: 3 aspecte care pot face diferentaInspectie fiscala: Tratamentul fiscal al diferentelor de impozite contestateANAF revizuieste criteriile de evaluare a riscului fiscal