Ai nelamuriri in ceea ce priveste modelul si continutul declaratiei 097? Iti prezentam mai jos ce reprezinta mai exact acest formular fiscal, ce categorie de contribuabili este vizata, dar si cum trebuie completat fara greseli.

Salveaza si termenul de depunere ca sa eviti suprizele neplacute pe care le poti avea ulterior.

Potrivit Legii 296/2020, de la 1 ianuarie 2021, plafonul pentru TVA la incasare a fost majorat de la 2.250.000 lei la 4.500.00 lei.

Ce este declaratia 097?

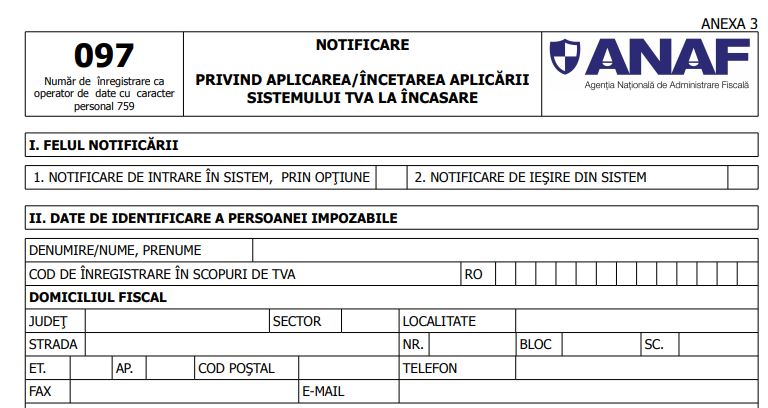

Formularul 097 reprezinta Notificare privind aplicarea/incetarea aplicarii sistemului TVA la incasare. Persoanele care vor sa iasa din sistemul TVA la incasare sau, din contra, care vor sa il aplice de acum incolo, trebuie sa se intereseze de aceasta declaratie fiscala. Ultimele acte normative prin care a fost modificata declaratia 097 sunt OPANAF 1503/2016 si Ordinul 409/2021.

Cine depune declaratia 097?

Formularul "Notificare privind aplicarea/incetarea aplicarii sistemului TVA la incasare (097)" se completeaza de persoanele impozabile inregistrate in scopuri de TVA, conform art.316 din Legea nr.227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare (Codul fiscal), care opteaza pentru aplicarea sistemului TVA la incasare sau pentru incetarea aplicarii acestui sistem, in conditiile prevazute de art.282 si de art.324 alin.(12) si (14) din Codul fiscal.

In vederea aplicarii sistemului TVA la incasare, formularul "Notificare privind aplicarea/incetarea aplicarii sistemului TVA la incasare (097)" nu se depune de catre persoanele impozabile care nu sunt eligibile pentru aplicarea sistemului TVA la incasare, astfel cum sunt mentionate la art.282 alin. (4) din Codul fiscal.

Formularul "Notificare privind aplicarea/incetarea aplicarii sistemului TVA la incasare (097)" se depune la organul fiscal competent, la termenele prevazute de lege:

Planul de conturi general Functiunea si corespondenta conturilor

PortalContabilitate ro - acces 12 luni consultanta in scris si telefonica 30 intrebari

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita stick USB

a) pentru intrarea, prin optiune, in sistem, pana la data de 20 inclusiv a lunii anterioare inceperii perioadei fiscale din care va aplica sistemul TVA la incasare - persoanele impozabile care in anul precedent au realizat o cifra de afaceri care nu depaseste plafonul prevazut la art.282 din Codul fiscal si nu au aplicat sistemul TVA la incasare in anul precedent, cu conditia ca la data exercitarii optiunii sa nu fi depasit plafonul pentru anul in curs;

b) pentru intrarea, prin optiune, in sistem, de catre persoanele impozabile care se inregistreaza in scopuri de TVA in cursul anului, fie incepand cu data inregistrarii in scopuri de TVA, fie ulterior in cursul anului inregistrarii in scopuri de TVA;

c) pentru iesirea din sistem, prin depasirea plafonului prevazut la art.282 din Codul fiscal, pana la data de 20 inclusiv a lunii urmatoare perioadei fiscale in care persoana impozabila a depasit plafonul - persoanele impozabile care aplica sistemul TVA la incasare si care depasesc plafonul prevazut la art.282 din Codul fiscal;

d) pentru iesirea din sistem, prin optiune, intre data de 1 si 20 ale oricarei luni - persoanele impozabile care aplica sistemul TVA la incasare si care nu depasesc in cursul unui an plafonul prevazut la art.282 din Codul fiscal, dar care renunta la aplicarea sistemului respectiv. Persoanele impozabile nu pot renunta la aplicarea sistemului TVA la incasare in primul an in care au optat pentru aplicarea sistemului, potrivit art.282 alin.(5) din Codul fiscal, cu exceptia situatiei de la lit.c).

Cum se completeaza declaratia 097?

Formularul se completeaza inscriindu-se cu majuscule, citet, corect si complet, toate datele prevazute de acesta. Formularul se intocmeste in doua exemplare, din care:

- un exemplar, semnat conform legii, se depune la registratura organului fiscal competent sau se comunica prin posta, cu confirmare de primire;

- un exemplar se pastreaza de catre persoana impozabila.

Completarea formularului se face astfel:

Sectiunea I "Felul notificarii"

Se marcheaza cu "X" pct. 1 sau 2, dupa caz.

Sectiunea II "Date de identificare a persoanei impozabile"

Caseta "Denumire/Nume, prenume" se completeaza cu denumirea persoanei juridice, a asociatiei sau a entitatii fara personalitate juridica ori cu numele si prenumele persoanei fizice, dupa caz, stabilite in Romania.

Caseta "Cod de inregistrare in scopuri de TVA " se completeaza cu codul de inregistrate in scopuri de TVA atribuit potrivit art.316 din Codul fiscal, inscris in certificatul de inregistrare in scopuri de TVA.

Inscrierea cifrelor in caseta se face cu aliniere la dreapta.

Caseta "Domiciliul fiscal" se completeaza cu datele privind adresa domiciliului fiscal al

persoanei impozabile.

Sectiunea III "Reprezentare prin imputernicit/reprezentant fiscal" se completeaza de catre imputernicitul desemnat potrivit art.18 din Legea nr.207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare, inscriindu-se numarul si data cu care imputernicitul a inregistrat actul de imputernicire, in original sau in copie legalizata, la organul fiscal sau de catre

reprezentantul fiscal desemnat in conditiile legii.

Caseta "Nume, prenume/Denumire" - se completeaza cu datele privind numele si prenumele sau denumirea imputernicitului/reprezentantului fiscal.

Caseta "Cod de identificare fiscala" se completeaza cu codul de identificare fiscala atribuit imputernicitului/reprezentantului fiscal.

Sectiunea IV "Aplicarea sistemului TVA la incasare, prin optiune" se completeaza, prin bifarea casutei corespunzatoare, de catre persoana impozabila care opteaza sa aplice sistemul TVA la incasare, potrivit prevederilor legale, si care se afla in una dintre urmatoarele situatii:

- persoana impozabila nu a aplicat sistemul TVA la incasare in anul precedent, cifra sa de afaceri realizata in anul precedent este inferioara plafonului prevazut la art.282 din Codul fiscal, dar opteaza pentru aplicarea sistemului TVA la incasare, cu conditia ca la data exercitarii optiunii sa nu fi depasit plafonul pentru anul in curs;

- persoana impozabila se inregistreaza in scopuri de TVA in cursul anului si opteaza pentru aplicarea sistemului TVA la incasare fie incepand cu data inregistrarii in scopuri de TVA, fie ulterior in cursul anului inregistrarii in scopuri de TVA.

Sectiunea V "Incetarea aplicarii sistemului TVA la incasare" se completeaza, prin bifarea casutei corespunzatoare, de catre persoana impozabila care aplica sistemul TVA la incasare si care se afla in una dintre urmatoarele situatii:

- persoana impozabila a depasit plafonul prevazut la art.282 din Codul fiscal. Notificarea se depune, in aceasta situatie, pana la data de 20 inclusiv a lunii urmatoare perioadei fiscale in care a depasit plafonul, potrivit art.324 alin.(14) din Codul fiscal. Persoana impozabila aplica sistemul pana la sfarsitul perioadei fiscale urmatoare celei in care plafonul a fost depasit;

- desi este persoana impozabila eligibila pentru aplicarea sistemului TVA la incasare, iar cifra de afaceri nu a depasit plafonul prevazut la art.282 din Codul fiscal, totusi persoana renunta la aplicarea sistemului TVA la incasare. Notificarea se depune, in aceasta situatie, oricand in cursul anului, intre data de 1 si 20 a lunii. Persoana impozabila aplica sistemul pana la data radierii din

Registrul persoanelor impozabile care aplica sistemul TVA la incasare. Persoanele impozabile nu pot renunta la aplicarea sistemului TVA la incasare in primul an in care au optat pentru aplicarea sistemului, potrivit art.282 alin.(5) din Codul fiscal, cu exceptia situatiei in care au realizat o cifra de afaceri care a depasit plafonul prevazut la art.282 din Codul fiscal in anul in care au optat pentru aplicarea sistemului.

Declaratia 097 ultima versiune

Descarca formularul 097 in ultima versiune >>>>

Sursa: ANAF