O gestionare corecta a impozitului pe dividende poate contribui la cresterea valorii companiilor si la evitarea problemelor fiscale. Prin urmare, contabilii joaca un rol vital in asigurarea conformitatii fiscale si in maximizarea beneficiilor legate de dividende. Pe de alta parte, o gestionare incorecta a impozitului pe dividende poate avea consecinte grave pentru orice societate.

Acest articol analizeaza aspecte teoretice si practice legate de impozitarea dividendelor in 2023. Din punct de vedere legislativ, dividendele sunt reglementate in Titlul II din Codul fiscal, aprobat prin Legea 227/2015, cu modificarile si completarile (art. 43) si in Legea nr. 31/1990 privind societatile, republicata, cu modificarile si completarile ulterioare.

Ce sunt dividendele?

Dividendele reprezinta o parte a profitului unei companii care este distribuita actionarilor sai. Dividendele sunt platite din profiturile pe care compania le-a obtinut intr-un anumit interval de timp. Cu alte cuvinte, compania trebuie sa genereze profituri pentru a putea acorda dividende. Daca o companie nu obtine profit sau decide sa reinvesteasca intregul profit in afacere, atunci nu va plati dividende.

La alte impozite, taxe si varsaminte datorate bugetului de stat sau bugetelor locale se cuprind: accizele, impozitul pe cladiri, impozitul pe terenuri, varsamintele din profitul net al regiilor autonome, impozitul pe dividende, taxa asupra mijloacelor de transport, taxe pentru folosirea terenurilor proprietate de stat si alte impozite si taxe. Acestea se defalca in contabilitatea analitica pe feluri de impozite, taxe si varsaminte datorate bugetului de stat sau bugetelor locale.

Veniturile sub forma de dividende acordate persoanelor fizice, inclusiv castigul obtinut ca urmare a detinerii de titluri de participare definite de legislatia in materie la organisme de plasament colectiv, se impun cu o cota de 8% din suma acestora, impozitul fiind final.

Impozit dividende 2023: ce prevede Codul fiscal

Conform art. 7 pct. 11 din Codul fiscal, dividendul este o distribuire in bani sau in natura, efectuata de o persoana juridica unui participant, drept consecinta a detinerii unor titluri de participare la acea persoana juridica, exceptand urmatoarele:

a) o distribuire de titluri de participare noi sau majorarea valorii nominale a titlurilor de participare existente, ca urmare a unei operatiuni de majorare a capitalului social, potrivit legii;

Ghidul practic al contabilului din domeniul constructiilor

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita stick USB

Cartea verde a contabilitatii - Editie revizuita Stick USB

b) o distribuire efectuata in legatura cu dobandirea/rascumpararea titlurilor de participare proprii de catre persoana juridica;

c) o distribuire in bani sau in natura, efectuata in legatura cu lichidarea unei persoane juridice;

d) o distribuire in bani sau in natura, efectuata cu ocazia reducerii capitalului social, potrivit legii;

e) o distribuire de prime de emisiune, proportional cu partea ce ii revine fiecarui participant;

f) o distribuire de titluri de participare in legatura cu operatiuni de reorganizare, prevazute la art. 32 si 33.

Se considera dividende din punct de vedere fiscal si se supun aceluiasi regim fiscal ca veniturile din dividende:

(i) castigurile obtinute de persoanele fizice din detinerea de titluri de participare, definite de legislatia in materie, la organisme de plasament colectiv;

(ii) veniturile in bani si in natura distribuite de societatile agricole, cu personalitate juridica, constituite potrivit legislatiei in materie, unui participant la societatea respectiva drept consecinta a detinerii partilor sociale.

Cine este obligat la plata impozitului pe dividende

Obligatia calcularii si retinerii impozitului pe veniturile sub forma de dividende revine persoanelor juridice, odata cu plata dividendelor/sumelor reprezentand castigul obtinut ca urmare a detinerii de titluri de participare de catre actionari/asociati/investitori.

Cum se calculeaza impozitul pe dividende in 2023

Impozitul pe dividende se stabileste prin aplicarea unei cote de impozit de 8% asupra dividendului brut platit unei persoane juridice romane. Impozitul pe dividende se declara si se plateste la bugetul de stat, pana la data de 25 inclusiv a lunii urmatoare celei in care se plateste dividendul.

(3) Prin exceptie de la prevederile alin. (1) si (2), in cazul in care dividendele distribuite, potrivit legii, nu au fost platite pana la sfarsitul anului in care s-a aprobat distribuirea acestora, impozitul pe dividende aferent se plateste, dupa caz, pana la data de 25 ianuarie a anului urmator, respectiv pana la data de 25 a primei luni a anului fiscal modificat urmator anului in care s-a aprobat distribuirea dividendelor. Aceste prevederi nu se aplica pentru dividendele distribuite si neplatite pana la sfarsitul anului in care s-a aprobat distribuirea acestora, daca in ultima zi a anului fiscal respectiv, calendaristic sau modificat, dupa caz, sunt indeplinite conditiile prevazute la alin. (4) lit. a) si b).

(4) Prevederile prezentului articol nu se aplica in cazul dividendelor platite de o persoana juridica romana unei alte persoane juridice romane, daca, la data platii dividendelor, fiecare dintre aceste persoane indeplineste cumulativ urmatoarele conditii:

a) persoana juridica beneficiara a dividendelor:

(i) detine minimum 10% din titlurile de participare ale persoanei juridice romane care plateste dividendele, pe o perioada de un an implinit pana la data platii acestora inclusiv;

(ii) este constituita ca o "societate pe actiuni", "societate in comandita pe actiuni", "societate cu raspundere limitata", "societate in nume colectiv", "societate in comandita simpla" sau are forma de organizare a unei alte persoane juridice aflate sub incidenta legislatiei romane;

(iii) plateste, fara posibilitatea unei optiuni sau exceptari, impozit pe profit sau orice alt impozit care substituie impozitul pe profit;

b) persoana juridica care plateste dividendele:

(i) este constituita ca o "societate pe actiuni", "societate in comandita pe actiuni", "societate cu raspundere limitata", "societate in nume colectiv", "societate in comandita simpla" sau are forma de organizare a unei alte persoane juridice aflate sub incidenta legislatiei romane;

(ii) plateste, fara posibilitatea unei optiuni sau exceptari, impozit pe profit sau orice alt impozit care substituie impozitul pe profit.

(5) Prevederile alin. (2) si (3) se aplica si dividendelor distribuite/platite fondurilor de pensii administrate privat si/sau fondurilor de pensii facultative.

Cand se plateste impozitul pe dividende

Impozitul pe dividende se declara si se plateste la bugetul de stat, pana la data de 25 inclusiv a lunii urmatoare celei in care se plateste dividendul.

In cazul dividendelor/castigurilor obtinute ca urmare a detinerii de titluri de participare, distribuite, dar care nu au fost platite actionarilor/asociatilor/investitorilor pana la sfarsitul anului in care s-au aprobat situatiile financiare anuale, impozitul pe dividende/castig se plateste pana la data de 25 ianuarie inclusiv a anului urmator. Impozitul datorat se vireaza integral la bugetul de stat.

Dividende acordate persoanelor juridice

O persoana juridica romana care plateste dividende catre o persoana juridica romana are obligatia sa retina, sa declare si sa plateasca impozitul pe dividende catre bugetul de stat, astfel cum se prevede in prezentul articol.

Impozitul pe dividende se stabileste prin aplicarea unei cote de impozit de 8% asupra dividendului brut platit unei persoane juridice romane.

Nu se retine impozit pe dividende in cazul dividendelor platite de o persoana juridica romana unei alte persoane juridice romane daca, la data platii dividendelor, fiecare dintre aceste persoane indeplineste cumulativ urmatoarele conditii:

a) persoana juridica beneficiara a dividendelor:

(i) detine minimum 10% din titlurile de participare ale persoanei juridice romane care plateste dividendele, pe o perioada de un an implinit pana la data platii acestora inclusiv;

(ii) este constituita ca o "societate pe actiuni", "societate in comandita pe actiuni", "societate cu raspundere limitata", "societate in nume colectiv", "societate in comandita simpla" sau are forma de organizare a unei alte persoane juridice aflate sub incidenta legislatiei romane;

(iii) plateste, fara posibilitatea unei optiuni sau exceptari, impozit pe profit sau orice alt impozit care substituie impozitul pe profit;

b) persoana juridica care plateste dividendele:

(i) este constituita ca o "societate pe actiuni", "societate in comandita pe actiuni", "societate cu raspundere limitata", "societate in nume colectiv", "societate in comandita simpla" sau are forma de organizare a unei alte persoane juridice aflate sub incidenta legislatiei romane;

(ii) plateste, fara posibilitatea unei optiuni sau exceptari, impozit pe profit sau orice alt impozit care substituie impozitul pe profit.

De asemenea, prevederile articolului 43 din Codul fiscal nu se aplica in cazul dividendelor platite de o persoana juridica romana:

a) fondurilor de pensii administrate privat, fondurilor de pensii facultative si organismelor de plasament colectiv fara personalitate juridica, constituite potrivit legislatiei in materie;

b) organelor administratiei publice care exercita, prin lege, drepturile si obligatiile ce decurg din calitatea de actionar al statului/unitatii administrativ-teritoriale la acea persoana juridica romana.

Declaratie dividende: Formularul 100 „Declaratie privind obligatiile de plata la bugetul de stat“

Dividende si situatii financiare interimare

Dividendele se distribuie asociatilor proportional cu cota de participare la capitalul social varsat, optional trimestrial pe baza situatiilor financiare interimare si anual, dupa regularizarea efectuata prin situatiile financiare anuale, daca prin actul constitutiv nu se prevede altfel.

Acestea se pot plati in mod optional trimestrial, in termenul stabilit de adunarea generala a asociatilor sau, dupa caz, prin legi speciale. Regularizarea diferentelor rezultate din distribuirea dividendelor in timpul anului urmand sa se faca prin situatiile financiare anuale.

Plata diferentelor rezultate din regularizare se face in termen de 60 de zile de la data aprobarii situatiilor financiare anuale aferente exercitiului financiar incheiat.

Scutiri de la plata impozitului pe dividende

Impozitul pe dividende nu se aplica in cazul dividendelor platite de o persoana juridica romana unei alte persoane juridice romane, daca, la data platii dividendelor, fiecare dintre aceste persoane indeplineste cumulativ urmatoarele conditii:

a) persoana juridica beneficiara a dividendelor:

(i) detine minimum 10% din titlurile de participare ale persoanei juridice romane care plateste dividendele, pe o perioada de un an implinit pana la data platii acestora inclusiv;

(ii) este constituita ca o «societate pe actiuni», «societate in comandita pe actiuni», «societate cu raspundere limitata», «societate in nume colectiv», «societate in comandita simpla» sau are forma de organizare a unei alte persoane juridice aflate sub incidenta legislatiei romane;

(iii) plateste, fara posibilitatea unei optiuni sau exceptari, impozit pe profit sau orice alt impozit care substituie impozitul pe profit;

b) persoana juridica care plateste dividendele:

(i) este constituita ca o «societate pe actiuni», «societate in comandita pe actiuni», «societate cu raspundere limitata», «societate in nume colectiv», «societate in comandita simpla» sau are forma de organizare a unei alte persoane juridice aflate sub incidenta legislatiei romane;

(ii) plateste, fara posibilitatea unei optiuni sau exceptari, impozit pe profit sau orice alt impozit care substituie impozitul pe profit.

Observatii: Regimul de scutire a dividendelor platite intre persoane juridice romane se aplica si persoanelor platitoare de impozit pe veniturile microintreprinderilor, intrucat acest impozit este considerat, potrivit legislatiei nationale, un impozit care substituie impozitul pe profit.

Distribuire dividende 2023 - exemplu practic si monografie contabila

Distribuire profit si calcul impozit pe dividende

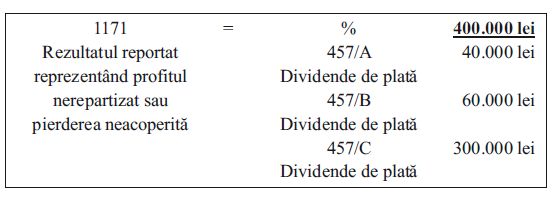

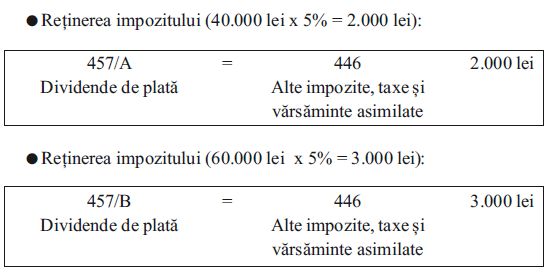

O societate distribuie dividende catre actionarii sai in suma de 400.000 lei in anul N+1 din profitul net aferent anului N. Actionarii sunt:

– o persoana fizica A detine 10% din capital;

– o persoana fizica B, rezidenta in Cehia, detine 15% din capital;

– persoana juridica C din Romania detine 75% din capital de mai mult de 12 luni.

Repartizarea dividendelor:

– A (400.000 lei x 10% = 40.000 lei)

– B (400.000 lei x 15% = 60.000 lei)

– C (400.000 lei x 75% = 300.000 lei)

Spete utile referitoare la plata dividendelor si scutirile impozitului pe dividende

Impozit pe dividende repartizate din profitul aferent anului 2022

O microintreprindere cu actionari persoane fizice rezidente distribuie in luna iulie 2023 dividende aferente anului 2022.

Care este cota de impozit pe dividende care trebuie retinuta in cazul platii dividendelor? 8% sau 5%?

Raspuns: Potrivit OG 16/2022, impozitul pe dividendele incasate de persoanele fizice, pentru dividendele repartizate incepand cu 01.01.2023 este de 8%.

Asadar, avand in vedere ca dividendele se vor repartiza dupa data de 01.01.2023, impozitul retinut cu ocazia platii dividendelor va fi de 8% indiferent de faptul ca profitul a fost obtinut in anul 2022.

Prevederea OG 16/2022 se regaseste in codul fiscal la art. 97 alin. (7)

(7) Veniturile sub forma de dividende, inclusiv castigul obtinut ca urmare a detinerii de titluri de participare definite de legislatia in materie la organisme de plasament colectiv se impoziteaza cu o cota de 8% din suma acestora, impozitul fiind final. Obligatia calcularii si retinerii impozitului pe veniturile sub forma de dividende revine persoanelor juridice, odata cu plata dividendelor/sumelor reprezentand castigul obtinut ca urmare a detinerii de titluri de participare de catre actionari/asociati/investitori. Termenul de virare a impozitului este pana la data de 25 inclusiv a lunii urmatoare celei in care se face plata. in cazul dividendelor/castigurilor obtinute ca urmare a detinerii de titluri de participare, distribuite, dar care nu au fost platite actionarilor/asociatilor/investitorilor pana la sfarsitul anului in care s-a aprobat distribuirea acestora, impozitul pe dividende/castig se plateste pana la data de 25 ianuarie inclusiv a anului urmator distribuirii. Impozitul datorat se vireaza integral la bugetul de stat.

Raspuns oferit in luna august 2023 de catre specialistii site-ului PortalContabilitate.ro.

Scutire impozit pe dividende asociat Ungaria

O societate juridica romana are ca asociat unic o societate rezidenta in Ungaria. Societatea din Romania doreste sa achite dividende catre asociatul unic.

In conditiile in care asociatul unic prezinta certificatul de rezidenta fiscala, precum si declaratia conform Ordinului nr. 583, societatea din Romania trebuie sa mai retina vreun impozit (impozit pe dividende, impozit pe nerezidenti)? Declaratia conform Ordinului nr. 583 se inregistreaza la ANAF sau doar se pastreaza de catre platitor? Asociatul unic din Ungaria are obligatia sa se inregistreze fiscal in Romania si sa achite alte impozite?

Raspuns: In opinia mea, dividendele pe care trebuie sa le platiti rezidentului din Ungaria sunt scutite de impozit fara aplicarea prevederilor conventiei de evitare a dublei impuneri cu Ungaria.

Societatea din Romania este platitoare de impozit pe profit iar in conditiile indeplinirii prevederilor legale de mai jos, se aplica scutirea de impozit.

Potrivit prevederilor art. 229 lit. c) din Codul fiscal, sunt scutite de impozitul pe veniturile obtinute din Romania:

c) dividendele platite de un rezident unei persoane juridice rezidente intr-un alt stat membru al Uniunii Europene ori unui sediu permanent al unei persoane juridice straine dintr-un stat membru al Uniunii Europene, situat intr-un alt stat membru al Uniunii Europene, daca:

1. persoana juridica straina beneficiara a dividendelor indeplineste cumulativ urmatoarele conditii:

(i) este rezidenta intr-un stat membru al Uniunii Europene si are una dintre formele de organizare prevazute in anexa nr. 1 la titlul II sau la art. 43 alin. (4) lit. a) pct. (ii);

(ii) este considerata a fi rezidenta a statului membru al Uniunii Europene, in conformitate cu legislatia fiscala a statului respectiv, si, in temeiul unei conventii privind evitarea dublei impuneri incheiate cu un stat tert, nu se considera ca este rezidenta in scopul impunerii in afara Uniunii Europene;

(iii) plateste, in conformitate cu legislatia fiscala a unui stat membru, fara posibilitatea unei optiuni sau exceptari, unul dintre impozitele prevazute in anexa nr. 2 la titlul II sau un alt impozit care substituie unul dintre acele impozite;

(iv) detine minimum 10% din capitalul social al rezidentului pe o perioada neintrerupta de cel putin un an, care se incheie la data platii dividendului.

( )

3. rezidentul care plateste dividendul indeplineste cumulativ urmatoarele conditii:

(i) are una dintre formele de organizare prevazute la art. 43 alin. (4) lit. b) pct. (i) sau in anexa nr. 1 la titlul II si, in temeiul unei conventii privind evitarea dublei impuneri incheiate cu un stat tert, nu se considera ca este rezidenta in scopul impunerii in afara Uniunii Europene;

(ii) plateste impozit pe profit, potrivit prevederilor titlului II, fara posibilitatea unei optiuni sau exceptari, sau un alt impozit care substituie impozitul pe profit, in conformitate cu legislatia nationala;

Asadar, recomandarea mea este sa verificati mai intai in ce masura va incadrati la art.din lege mai sus mentionat.

In conditiile incadrarii in aceste preveri, in opinia mea, se completeaza declaratia prevazuta in ordinul 583 fara a se inregistra la ANAF deoarece nu se precizeaza in ordinul respectiv obligativitatea depunerii la ANAF a acesteia.

In opinia mea, firma din Ungaria nu trebuie sa se inregistreze fiscal in Romania, in conditiile aplicarii scutirii aferente impozitului pe dividende.

Raspuns oferit in luna iulie 2023 de catre specialistii site-ului PortalContabilitate.ro.

Impozit pe dividende declarat eronat

In anul 2022 la trim. I s-a depus D100 pe zero, dar in loc de impozitul pe microintreprindere, din eroare, s-a declarat impozit pe dividende. Ulterior s-a mai depus o D100 in care s-a declarat impozitul corect.

Cum fac sa corectez acel impozit pe dividende declarat in D100 pe zero, ca sa nu trebuiasca sa depun D205 in 2023? Banuiesc ca daca nu depun D205, ma vor notifica cei de la ANAF.

Raspuns: Impozitul pe dividende declarat in D 100 -pe zero nu poate face obiectul corectiei prin formularul 710.

Potrivit Instructiunilor privind completarea formularului 205 Declaratie informativa privind impozitul retinut la sursa si castigurile/pierderile

din investitii, pe beneficiari de venit:

9. Cap. V Date informative privind impozitul pe veniturile din dividende se completeaza de catre platitorii de venituri din dividende, pentru fiecare persoana fizica beneficiara.

Col. 1 - se completeaza pentru fiecare beneficiar de venit, inscriindu-se numele si prenumele persoanelor fizice.

Col. 2 - se inscrie codul numeric personal sau numarul de identificare fiscala atribuit de catre Agentia Nationala de Administrare Fiscala cu ocazia inregistrarii fiscale, dupa caz.

Col. 3 - se inscrie, pe fiecare beneficiar de venit, suma reprezentand totalul venitului distribuit din dividende, intr-un an fiscal.

Col. 4 - se inscrie, pe fiecare beneficiar de venit, suma reprezentand totalul venitului platit actionarilor sau asociatilor din dividendele distribuite, intr-un an fiscal.

Col. 5 - se inscrie, pe fiecare beneficiar de venit, suma reprezentand baza de calcul al impozitului, intr-un an fiscal.

Col. 6 - se inscrie, pe fiecare beneficiar de venit, suma reprezentand totalul impozitului pe venit calculat si retinut in cursul anului.

Impozitul aferent dividendelor distribuite, dar care nu au fost platite actionarilor sau asociatilor pana la sfarsitul anului in care s-a aprobat distribuirea acestora se cuprinde in declaratia aferenta perioadei in care s-a aprobat distribuirea dividendelor.

5.3. In cazul in care declaratia se corecteaza prin eliminarea unei pozitii declarate eronat in declaratia initiala, se va proceda astfel:

a) in tabelul de la cap. IV Date informative privind impozitul retinut la sursa si castigurile/pierderile din investitii, pe beneficiari de venit, altele decat cele de la cap. V, generat pe tipuri de venit, se vor inscrie datele de identificare ale beneficiarului de venit din declaratia initiala, iar la col. 7-10 se va inscrie cifra 0 (zero);

b) in tabelul de la cap. V Date informative privind impozitul pe veniturile din dividende se vor inscrie datele de identificare ale beneficiarului de venit din declaratia initiala, iar la col. 3-6 se va inscrie cifra 0 (zero).

Declaratia 205 se completeaza si se depune de catre platitorii de venituri care au obligatia calcularii, retinerii si virarii impozitului pe veniturile cu regim de retinere la sursa a impozitului, potrivit titlului IV din Legea nr. 227/2015 privind Codul fiscal.

Daca societatea dumneavoastra nu a distribuit dividende, nu are obligatia calcularii, retinerii si virarii impozitului pe dividende, deci nu are nici obligatia depunerii formularului 205.

Raspuns oferit in luna februarie 2023 de catre specialistii site-ului PortalContabilitate.ro. Dati click AICI pentru a vedea toate noutatile contabile + consultanta si raspunsuri detaliate de la experti.

Foto: pexels.com