OG 16/2022 este un act normativ care va ramane in memoria tuturor mult timp de acum inainte pentru modificarile semnificative pe care le-a adus Codului fiscal. Principalele directii ale Guvernului au fost cresterea taxelor si impozitelor, dar si eliminarea anumitor facilitati, totul pentru a aduce mai multi bani la bugetul de stat, desi in repetate randuri alesii au sustinut ca nu vom avea parte de majorari.

Masurile fiscale vor fi resimtite in aproape toate sectoarele economice, cu impact mare si asupra firmelor, dar si a persoanelor fizice. Singura consolare este ca Guvernul a revizuit primul document si a mai imblanzit putin prevederile la cererea mediului de afaceri. Pe scurt, avem noutati privind regimul microintreprinderilor, impozitul specific, dividendele, contributiile sociale, impozitul pe venit, TVA-ul, accize, impozite si taxe locale.

OG 16/2022 - modificarea Codului fiscal: textul actului normativ

Denumire completa: OG 16/2022 pentru modificarea si completarea Legii nr. 227/2015 privind Codul fiscal, abrogarea unor acte normative si alte masuri financiar-fiscale

In temeiul art. 108 din Constitutia Romaniei, republicata, si al art. 1 pct. I.5 si 8 din Legea nr. 186/2022 privind abilitarea Guvernului de a emite ordonante,

Guvernul Romaniei adopta prezenta ordonanta.

Articolul I

Legea nr. 227/2015 privind Codul fiscal, publicata in Monitorul Oficial al Romaniei, Partea I, nr. 688 din 10 septembrie 2015, cu modificarile si completarile ulterioare, se modifica si se completeaza dupa cum urmeaza:

1. La articolul 22, alineatele (1) si (4) se modifica si vor avea urmatorul cuprins:

(1) Profitul investit in echipamente tehnologice, active utilizate in activitatea de productie si procesare, activele reprezentand retehnologizare, calculatoare electronice si echipamente periferice, masini si aparate de casa, de control si de facturare, in programe informatice, precum si pentru dreptul de utilizare a programelor informatice, produse si/sau achizitionate, inclusiv in baza contractelor de leasing financiar, si puse in functiune, folosite in scopul desfasurarii activitatii economice, este scutit de impozit. Activele corporale, cu exceptia activelor utilizate in activitatea de productie si procesare, activele reprezentand retehnologizare, pentru care se aplica scutirea de impozit sunt cele prevazute in subgrupa 2.1, respectiv in clasa 2.2.9 din Catalogul privind clasificarea si duratele normale de functionare a mijloacelor fixe, aprobat prin hotarare a Guvernului. Activele utilizate in activitatea productie, procesare si activele reprezentand retehnologizare sunt cele stabilite prin ordin al ministrului finantelor.

..............................................................................

(4) In cazul contribuabililor prevazuti la art. 47 care devin platitori de impozit pe profit in conformitate cu prevederile art. 52, pentru aplicarea facilitatii se ia in considerare profitul contabil brut cumulat de la inceputul trimestrului respectiv investit in activele prevazute la alin. (1), puse in functiune incepand cu trimestrul in care acestia au devenit platitori de impozit pe profit.

2. La articolul 24 alineatul (1) litera a), punctul 1 se modifica si va avea urmatorul cuprins:

1. este constituita ca o «societate pe actiuni», «societate in comandita pe actiuni», «societate cu raspundere limitata», «societate in nume colectiv», «societate in comandita simpla» sau are forma de organizare a unei alte persoane juridice aflate sub incidenta legislatiei romane;

3. La articolul 43, alineatele (2)-(5) se modifica si vor avea urmatorul cuprins:

(2) Impozitul pe dividende se stabileste prin aplicarea unei cote de impozit de 8% asupra dividendului brut platit unei persoane juridice romane. Impozitul pe dividende se declara si se plateste la bugetul de stat, pana la data de 25 inclusiv a lunii urmatoare celei in care se plateste dividendul.

(3) Prin exceptie de la prevederile alin. (1) si (2), in cazul in care dividendele distribuite, potrivit legii, nu au fost platite pana la sfarsitul anului in care s-a aprobat distribuirea acestora, impozitul pe dividende aferent se plateste, dupa caz, pana la data de 25 ianuarie a anului urmator, respectiv pana la data de 25 a primei luni a anului fiscal modificat urmator anului in care s-a aprobat distribuirea dividendelor. Aceste prevederi nu se aplica pentru dividendele distribuite si neplatite pana la sfarsitul anului in care s-a aprobat distribuirea acestora, daca in ultima zi a anului fiscal respectiv, calendaristic sau modificat, dupa caz, sunt indeplinite conditiile prevazute la alin. (4) lit. a) si b).

(4) Prevederile prezentului articol nu se aplica in cazul dividendelor platite de o persoana juridica romana unei alte persoane juridice romane, daca, la data platii dividendelor, fiecare dintre aceste persoane indeplineste cumulativ urmatoarele conditii:

a) persoana juridica beneficiara a dividendelor:

(i) detine minimum 10% din titlurile de participare ale persoanei juridice romane care plateste dividendele, pe o perioada de un an implinit pana la data platii acestora inclusiv;

(ii) este constituita ca o «societate pe actiuni», «societate in comandita pe actiuni», «societate cu raspundere limitata», «societate in nume colectiv», «societate in comandita simpla» sau are forma de organizare a unei alte persoane juridice aflate sub incidenta legislatiei romane;

(iii) plateste, fara posibilitatea unei optiuni sau exceptari, impozit pe profit sau orice alt impozit care substituie impozitul pe profit;

b) persoana juridica care plateste dividendele:

(i) este constituita ca o «societate pe actiuni», «societate in comandita pe actiuni», «societate cu raspundere limitata», «societate in nume colectiv», «societate in comandita simpla» sau are forma de organizare a unei alte persoane juridice aflate sub incidenta legislatiei romane;

(ii) plateste, fara posibilitatea unei optiuni sau exceptari, impozit pe profit sau orice alt impozit care substituie impozitul pe profit.

(5) Prevederile alin. (2) si (3) se aplica si dividendelor distribuite/platite fondurilor de pensii administrate privat si/sau fondurilor de pensii facultative.

4. La articolul 47 alineatul (1), litera c) se modifica si va avea urmatorul cuprins:

c) a realizat venituri care nu au depasit echivalentul in lei a 500.000 euro. Cursul de schimb pentru determinarea echivalentului in euro este cel valabil la inchiderea exercitiului financiar in care s-au inregistrat veniturile;

5. La articolul 47 alineatul (1), dupa litera e) se introduc trei noi litere, lit. f)-h), cu urmatorul cuprins:

f) a realizat venituri, altele decat cele din consultanta si/sau management, in proportie de peste 80% din veniturile totale;

g) are cel putin un salariat, cu exceptia situatiei prevazute la art. 48 alin. (3);

h) are asociati/actionari care detin peste 25% din valoarea/numarul titlurilor de participare sau al drepturilor de vot la cel mult trei persoane juridice romane care se incadreaza sa aplice sistemul de impunere pe veniturile microintreprinderilor, incluzand si persoana care verifica indeplinirea conditiilor prevazute de prezentul articol.

6. La articolul 47, alineatul (2) se modifica si va avea urmatorul cuprins:

(2) Incepand cu data de 1 ianuarie 2023, prin exceptie de la prevederile alin. (1), persoanele juridice romane care desfasoara activitati corespunzatoare codurilor CAEN: 5510 - «Hoteluri si alte facilitati de cazare similare», 5520 - «Facilitati de cazare pentru vacante si perioade de scurta durata», 5530 - «Parcuri pentru rulote, campinguri si tabere», 5590 - «Alte servicii de cazare», 5610 - «Restaurante», 5621 - «Activitati de alimentatie (catering) pentru evenimente», 5629 - «Alte servicii de alimentatie n.c.a.», 5630 - «Baruri si alte activitati de servire a bauturilor» pot opta pentru plata impozitului reglementat de prezentul titlu, fara sa aplice prevederile art. 52.

7. La articolul 47 alineatul (3), dupa litera e) se introduc patru noi litere, lit. f)-i), cu urmatorul cuprins:

f) persoana juridica romana care desfasoara activitati in domeniul bancar;

g) persoana juridica romana care desfasoara activitati in domeniile asigurarilor si reasigurarilor, al pietei de capital, inclusiv cea care desfasoara activitati de intermediere in aceste domenii;

h) persoana juridica romana care desfasoara activitati in domeniul jocurilor de noroc;

i) persoana juridica romana care desfasoara activitati de explorare, dezvoltare, exploatare a zacamintelor de petrol si gaze naturale.

8. La articolul 47, dupa alineatul (3) se introduce un nou alineat, alin. (4), cu urmatorul cuprins:

(4) In aplicarea prevederilor alin. (1) lit. h), in cazul in care oricare dintre asociatii/actionarii persoanei juridice romane detine peste 25% din valoarea/numarul titlurilor de participare sau al drepturilor de vot la mai mult de trei persoane juridice romane care se incadreaza sa aplice sistemul de impunere pe veniturile microintreprinderilor si nu au codurile CAEN prevazute la alin. (2), acestia trebuie sa stabileasca cele trei persoane juridice romane care aplica prevederile prezentului titlu, pentru restul persoanelor juridice urmand sa fie aplicabile prevederile titlului II.

9. La articolul 48, alineatele (1) si (2) se modifica si vor avea urmatorul cuprins:

(1) Impozitul reglementat de prezentul titlu este optional.

(2) Persoanele juridice romane, cu exceptia celor de la art. 47 alin. (2), pot opta sa aplice impozitul reglementat de prezentul titlu incepand cu anul fiscal urmator celui in care indeplinesc conditiile de microintreprindere prevazute la art. 47 alin. (1) si daca nu au mai fost platitoare de impozit pe veniturile microintreprinderilor ulterior datei de 1 ianuarie 2023, potrivit prevederilor prezentului titlu.

10. La articolul 48, dupa alineatul (2) se introduce un nou alineat, alin. (2^1), cu urmatorul cuprins:

(2^1) Microintreprinderile nu pot opta pentru plata impozitului pe profit in cursul anului fiscal, optiunea putand fi exercitata incepand cu anul fiscal urmator, cu exceptiile prevazute la art. 52. Optiunea se comunica organelor fiscale competente, potrivit prevederilor Legii nr. 207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare.

11. La articolul 48, alineatele (3) si (3^1) se modifica si vor avea urmatorul cuprins:

(3) O persoana juridica romana care este nou-infiintata poate opta sa plateasca impozit pe veniturile microintreprinderilor incepand cu primul an fiscal, daca conditiile prevazute la art. 47 alin. (1) lit. d) si h) sunt indeplinite la data inregistrarii in registrul comertului, iar cea de la lit. g) in termen de 30 de zile inclusiv de la data inregistrarii persoanei juridice respective.

(3^1) In sensul prezentului titlu, in cazul in care raportul de munca este suspendat, potrivit legii, conditia referitoare la detinerea unui salariat se considera indeplinita daca perioada de suspendare este mai mica de 30 de zile si situatia este inregistrata pentru prima data in anul fiscal respectiv. In caz contrar sunt aplicabile, in mod corespunzator, dispozitiile art. 52 alin. (2).

12. La articolul 48, alineatele (7) si (8) se abroga.

13. La articolul 51, alineatul (1) se modifica si va avea urmatorul cuprins:

(1) Cota de impozit pe veniturile microintreprinderilor este de 1%.

14. La articolul 51, alineatele (5) si (6) se abroga.

15. Articolul 52 se modifica si va avea urmatorul cuprins:

Articolul 52

Reguli de iesire din sistemul de impunere pe veniturile microintreprinderilor in cursul anului

(1) Daca in cursul unui an fiscal o microintreprindere realizeaza venituri mai mari de 500.000 euro sau ponderea veniturilor realizate din consultanta si/sau management in veniturile totale este de peste 20% inclusiv, aceasta datoreaza impozit pe profit incepand cu trimestrul in care s-a depasit oricare dintre aceste limite, fara posibilitatea de a mai opta pentru perioada urmatoare sa aplice prevederile prezentului titlu.

(2) In cazul in care, in cursul unui an fiscal, o microintreprindere nu mai indeplineste conditia prevazuta la art. 47 alin. (1) lit. g), aceasta datoreaza impozit pe profit incepand cu trimestrul in care nu mai este indeplinita aceasta conditie.

(3) Prin exceptie de la prevederile alin. (2), pentru o microintreprindere cu un singur salariat, al carui raport de munca inceteaza, conditia prevazuta la art. 47 alin. (1) lit. g) se considera indeplinita daca, in termen de 30 de zile de la incetarea raportului de munca, este angajat un nou salariat cu contract individual de munca pe durata nedeterminata sau pe durata determinata pe o perioada de cel putin 12 luni.

(4) Microintreprinderile care in cursul unui trimestru incep sa desfasoare activitati dintre cele prevazute de art. 47 alin. (3) lit. f)-i) datoreaza impozit pe profit incepand cu trimestrul respectiv.

(5) Limitele fiscale prevazute la alin. (1) se verifica pe baza veniturilor inregistrate cumulat de la inceputul anului fiscal. Cursul de schimb pentru determinarea echivalentului in euro este cel valabil la inchiderea exercitiului financiar precedent.

(6) Calculul si plata impozitului pe profit de catre microintreprinderile care se incadreaza in prevederile alin. (1), (2), (4) si (7) se efectueaza luand in considerare veniturile si cheltuielile realizate incepand cu trimestrul respectiv.

(7) In situatia in care, in cursul anului fiscal, oricare dintre asociatii/actionarii unei microintreprinderi detine peste 25% din valoarea/numarul titlurilor de participare sau al drepturilor de vot la mai mult de trei microintreprinderi, asociatii/actionarii trebuie sa stabileasca microintreprinderea/microintreprinderile care ies de sub incidenta prezentului titlu si care urmeaza sa aplice prevederile titlului II incepand cu trimestrul in care se inregistreaza situatia respectiva, astfel incat conditia referitoare la numarul maxim de trei microintreprinderi la care oricare dintre asociati/actionari detine peste 25% din valoarea/numarul titlurilor de participare sau al drepturilor de vot sa fie indeplinita. Iesirea din sistemul de impunere pe veniturile microintreprinderilor se comunica organului fiscal competent, potrivit prevederilor Legii nr. 207/2015, cu modificarile si completarile ulterioare, si este definitiva pentru anul fiscal curent.

16. La articolul 53 alineatul (1), dupa litera n) se introduce o noua litera, lit. o), cu urmatorul cuprins:

o) dividendele primite de la o filiala a microintreprinderii, persoana juridica situata intr-un alt stat membru al Uniunii Europene, in masura in care atat microintreprinderea, cat si filiala indeplinesc conditiile prevazute la art. 24; dispozitiile prezentei litere prevaleaza fata de cele ale lit. m).

17. La articolul 53 alineatul (2), litera b) se modifica si va avea urmatorul cuprins:

b) in trimestrul IV sau in ultimul trimestru al perioadei impozabile, in cazul contribuabililor care isi inceteaza existenta, diferenta favorabila dintre veniturile din diferente de curs valutar/veniturile financiare aferente creantelor si datoriilor cu decontare in functie de cursul unei valute, rezultate din evaluarea sau decontarea acestora, si cheltuielile din diferente de curs valutar/cheltuielile financiare aferente, inregistrate cumulat de la inceputul anului; in cazul microintreprinderilor care devin platitoare de impozit pe profit, potrivit art. 52, aceasta diferenta reprezinta elemente similare veniturilor in primul trimestru pentru care datoreaza impozit pe profit; in cazul microintreprinderilor care devin platitoare de impozit pe profit, potrivit art. 52, in primul trimestru al anului fiscal, diferenta respectiva nu reprezinta elemente similare veniturilor in acest prim trimestru;

18. Articolul 54 se modifica si va avea urmatorul cuprins:

Articolul 54

Reguli de determinare a conditiilor de aplicare a sistemului de impunere pe veniturile microintreprinderilor

Pentru incadrarea in conditiile privind nivelul veniturilor prevazute la art. 47 alin. (1) lit. c) si f) si la art. 52 alin. (1) se vor lua in calcul aceleasi elemente care constituie baza impozabila prevazuta la art. 53.

19. La articolul 55, alineatul (2) se modifica si va avea urmatorul cuprins:

(2) Persoanele juridice romane comunica organelor fiscale competente aplicarea sistemului de impunere pe veniturile microintreprinderilor, pana la data de 31 martie inclusiv a anului pentru care se plateste impozitul pe veniturile microintreprinderilor.

20. La articolul 55, dupa alineatul (3) se introduce un nou alineat, alin. (4), cu urmatorul cuprins:

(4) Microintreprinderile care, in anul 2023, devin platitoare de impozit pe profit ca urmare a neindeplinirii conditiilor prevazute la art. 47 alin. (1) comunica organelor fiscale competente iesirea din sistemul de impunere pe veniturile microintreprinderilor, pana la data de 31 martie inclusiv a anului fiscal 2023.

21. La articolul 56 alineatul (1^4), litera b) se modifica si va avea urmatorul cuprins:

b) pana la data de 25 inclusiv a lunii urmatoare primului trimestru pentru care datoreaza impozit pe profit, in situatiile prevazute la art. 52; microintreprinderile care devin platitoare de impozit pe profit, potrivit art. 52, in primul trimestru al anului fiscal, nu au obligatia depunerii declaratiei informative privind beneficiarii sponsorizarilor;

22. La articolul 56, dupa alineatul (1^7) se introduc trei noi alineate, alin. (1^8)-(1^10), cu urmatorul cuprins:

(1^8) Microintreprinderile care efectueaza sponsorizari/ cheltuieli conform alin. (2^2) si pun in functiune aparate de marcat electronice fiscale scad aceste sume din impozitul pe veniturile microintreprinderilor in urmatoarea ordine:

a) sumele aferente sponsorizarilor efectuate conform alin. (1^1), alin. (1^5), cheltuieli efectuate conform alin. (2^2), precum si sumele reportate, dupa caz;

b) costul de achizitie al aparatelor de marcat electronice fiscale, potrivit alin. (1^6), si sumele reportate, dupa caz.

(1^9) Reducerea de impozit, conform prevederilor Ordonantei de urgenta a Guvernului nr. 153/2020 pentru instituirea unor masuri fiscale de stimulare a mentinerii/cresterii capitalurilor proprii, precum si pentru completarea unor acte normative, se aplica la impozitul pe veniturile microintreprinderilor dupa scaderea sumelor mentionate la alin. (1^8).

(1^10) Prin exceptie de la prevederile alin. (1^4) lit. a), pe perioada aplicarii prevederilor Ordonantei de urgenta a Guvernului nr. 153/2020, declaratia informativa prevazuta la alin. (1^3) se depune pana la data de 25 iunie inclusiv a anului urmator.

23. La articolul 60, punctul 4 se abroga.

24. La articolul 60, partea dispozitiva a punctului 5 se modifica si va avea urmatorul cuprins:

5. persoanele fizice, pentru veniturile realizate din salarii si asimilate salariilor prevazute la art. 76 alin. (1)-(3), pentru activitatea desfasurata in Romania, in baza contractului individual de munca, pana la 31 decembrie 2028 inclusiv, pentru care sunt indeplinite cumulativ urmatoarele conditii:

25. La articolul 60 punctul 5, dupa litera b) se introduce o noua litera, lit. b^1), cu urmatorul cuprins:

b^1) pentru determinarea ponderii cifrei de afaceri realizata efectiv din activitatea de constructii in cifra de afaceri totala, indicatorul cifra de afaceri realizata efectiv din activitatea de constructii cuprinde numai veniturile din activitatea desfasurata pe teritoriul Romaniei, iar indicatorul cifra de afaceri totala cuprinde atat veniturile din activitatea desfasurata pe teritoriul Romaniei, cat si in afara Romaniei. Prin activitatea desfasurata pe teritoriul Romaniei se intelege activitatea desfasurata efectiv in Romania in scopul realizarii de produse si prestari de servicii;

26. La articolul 60 punctul 5, literele b) si c) se modifica si vor avea urmatorul cuprins:

b) angajatorii realizeaza cifra de afaceri din activitatile prevazute la lit. a) in limita a cel putin 80% din cifra de afaceri totala. Pentru angajatorii nou-infiintati, respectiv inregistrati la registrul comertului/inregistrati fiscal in cursul anului, cifra de afaceri se calculeaza cumulat de la data inregistrarii, inclusiv luna in care se aplica scutirea, iar pentru angajatorii existenti la data de 1 ianuarie a fiecarui an, cifra de afaceri se calculeaza cumulat pentru perioada corespunzatoare din anul curent, inclusiv luna in care se aplica scutirea. Aceasta cifra de afaceri se realizeaza pe baza de contract sau comanda si acopera manopera, materiale, utilaje, transport, echipamente, dotari, precum si alte activitati auxiliare necesare activitatilor prevazute la lit. a). Cifra de afaceri va cuprinde inclusiv productia realizata si nefacturata;

................................................................................................

c) veniturile brute lunare din salarii si asimilate salariilor prevazute la art. 76 alin. (1)-(3), realizate de persoanele fizice pentru care se aplica scutirea sunt calculate la un salariu brut de incadrare pentru 8 ore de munca/zi de minimum 3.000 lei lunar. Scutirea se aplica pentru sumele din venitul brut lunar de pana la 10.000 lei inclusiv, obtinut din salarii si asimilate salariilor prevazute la art. 76 alin. (1)-(3), realizate de persoanele fizice. Partea din venitul brut lunar ce depaseste 10.000 lei nu beneficiaza de facilitati fiscale;

27. La articolul 60, partea dispozitiva a punctului 7 se modifica si va avea urmatorul cuprins:

7. persoanele fizice, pentru veniturile realizate din salarii si asimilate salariilor prevazute la art. 76 alin. (1)-(3), pentru activitatea desfasurata in Romania, in baza contractului individual de munca, pana la 31 decembrie 2028 inclusiv, pentru care sunt indeplinite cumulativ urmatoarele conditii:

28. La articolul 60 punctul 7, literele b) si c) se modifica si vor avea urmatorul cuprins:

b) angajatorii realizeaza cifra de afaceri din activitatile prevazute la lit. a) in limita a cel putin 80% din cifra de afaceri totala. Pentru angajatorii nou-infiintati, respectiv inregistrati la registrul comertului/inregistrati fiscal incepand cu luna iunie 2022, cifra de afaceri se calculeaza cumulat de la data inregistrarii, inclusiv luna in care se aplica scutirea, iar pentru angajatorii existenti la data de 1 iunie 2022 se considera ca baza de calcul cifra de afaceri realizata cumulat de la inceputul anului, respectiv cumulat de la data inregistrarii in cazul celor constituiti/inregistrati in perioada cuprinsa intre inceputul anului si data de 1 iunie 2022, inclusiv luna in care se aplica scutirea. Pentru angajatorii existenti la data de 1 ianuarie a fiecarui an ulterior datei de 1 iunie 2022, cifra de afaceri se calculeaza cumulat pentru perioada corespunzatoare din anul curent, inclusiv luna in care se aplica scutirea. Aceasta cifra de afaceri se realizeaza pe baza de contract, comanda sau alte documente specifice sectorului agricol si industriei alimentare si acopera manopera, materiale, utilaje, transport, echipamente, dotari. Cifra de afaceri va cuprinde inclusiv productia realizata si nefacturata;

c) veniturile brute lunare din salarii si asimilate salariilor prevazute la art. 76 alin. (1)-(3), realizate de persoanele fizice pentru care se aplica scutirea, sunt calculate la un salariu brut de incadrare pentru 8 ore de munca/zi de minimum 3.000 lei lunar. Scutirea se aplica pentru sumele din venitul brut lunar de pana la 10.000 lei inclusiv, obtinut din salarii si asimilate salariilor prevazute la art. 76 alin. (1)-(3), realizate de persoanele fizice.

Partea din venitul brut lunar ce depaseste 10.000 lei nu beneficiaza de facilitati fiscale;

29. La articolul 62, litera c) se modifica si va avea urmatorul cuprins:

c) indemnizatiile pentru: risc maternal, maternitate, cresterea copilului si ingrijirea copilului bolnav, ingrijirea pacientului cu afectiuni oncologice, potrivit legii;

30. La articolul 69, alineatul (9) se modifica si va avea urmatorul cuprins:

(9) Contribuabilii, pentru care venitul net se determina pe baza de norme de venit si care in anul fiscal anterior au inregistrat un venit brut anual mai mare decat echivalentul in lei al sumei de 25.000 euro, incepand cu anul fiscal urmator au obligatia determinarii venitului net anual in sistem real. Cursul de schimb valutar utilizat pentru determinarea echivalentului in lei al sumei de 25.000 euro este cursul de schimb mediu anual comunicat de Banca Nationala a Romaniei, la sfarsitul anului fiscal. Aceasta categorie de contribuabili are obligatia sa completeze corespunzator si sa depuna declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice pana la data de 25 mai inclusiv a anului urmator celui de realizare a venitului.

31. La articolul 76 alineatul (2), litera k) se modifica si va avea urmatorul cuprins:

k) indemnizatia de delegare, indemnizatia de detasare, inclusiv indemnizatia specifica detasarii transnationale, prestatiile suplimentare primite de lucratorii mobili prevazuti in Hotararea Guvernului nr. 38/2008 privind organizarea timpului de munca al persoanelor care efectueaza activitati mobile de transport rutier, cu modificarile ulterioare, precum si orice alte sume de aceeasi natura, altele decat cele acordate pentru acoperirea cheltuielilor de transport si cazare, primite de salariati potrivit legislatiei in materie, pe perioada desfasurarii activitatii in alta localitate, in tara sau in strainatate, in interesul serviciului, pentru partea care depaseste plafonul neimpozabil stabilit astfel:

(i) in tara, 2,5 ori nivelul legal stabilit pentru indemnizatie, prin hotarare a Guvernului, pentru personalul autoritatilor si institutiilor publice, in limita a 3 salarii de baza corespunzatoare locului de munca ocupat;

(ii) in strainatate, 2,5 ori nivelul legal stabilit pentru diurna, prin hotarare a Guvernului, pentru personalul roman trimis in strainatate pentru indeplinirea unor misiuni cu caracter temporar, in limita a 3 salarii de baza corespunzatoare locului de munca ocupat.

Plafonul aferent valorii a 3 salarii de baza corespunzatoare locului de munca ocupat se calculeaza prin raportarea celor 3 salarii la numarul de zile lucratoare din luna respectiva, iar rezultatul se multiplica cu numarul de zile din perioada de delegare/detasare/desfasurare a activitatii in alta localitate, in tara sau in strainatate;

32. La articolul 76 alineatul (2), dupa litera k) se introduce o noua litera, lit. k^1), cu urmatorul cuprins:

k^1) prestatiile suplimentare primite de salariati in baza clauzei de mobilitate potrivit legii, altele decat cele prevazute la alin. (2) lit. k), pentru partea care depaseste limitele prevazute la alin. (4^1) lit. a);

33. La articolul 76 alineatul (3), dupa litera a) se introduce o noua litera, lit. a^1), cu urmatorul cuprins:

a^1) veniturile prevazute la alin. (4^1) lit. d)-g), pentru partea care depaseste limitele prevazute la alin. (4^1);

34. La articolul 76 alineatul (3), litera b) se modifica si va avea urmatorul cuprins:

b) cazare, hrana, imbracaminte, personal pentru munci casnice, precum si alte bunuri sau servicii oferite gratuit ori la un pret mai mic decat pretul pietei, altele decat cele care se incadreaza in limitele prevazute la alin. (4^1) lit. b) si c);

35. La articolul 76 alineatul (4), litera a) se modifica si va avea urmatorul cuprins:

a) ajutoarele de inmormantare, ajutoarele pentru bolile grave si incurabile, ajutoarele pentru dispozitive medicale, ajutoarele pentru nastere/adoptie, ajutoarele pentru pierderi produse in gospodariile proprii ca urmare a calamitatilor naturale, veniturile reprezentand cadouri in bani si/sau in natura, inclusiv tichete cadou, oferite salariatilor, precum si cele oferite pentru copiii minori ai acestora, contravaloarea transportului la si de la locul de munca al salariatului, acordate de angajator pentru salariatii proprii sau alte persoane, astfel cum este prevazut in contractul de munca sau in regulamentul intern.

Nu sunt impozabile nici veniturile de natura celor prevazute mai sus, realizate de persoane fizice, daca aceste venituri sunt primite in baza unor legi speciale si/sau finantate din buget, cu exceptia indemnizatiilor de vacanta acordate potrivit legii.

In cazul cadourilor in bani si/sau in natura, inclusiv tichetele cadou, oferite de angajatori, veniturile sunt neimpozabile, in masura in care valoarea acestora pentru fiecare persoana in parte, cu fiecare ocazie din cele de mai jos, nu depaseste 300 lei:

(i) cadouri oferite angajatilor, precum si cele oferite pentru copiii minori ai acestora, cu ocazia Pastelui, Craciunului si a sarbatorilor similare ale altor culte religioase;

(ii) cadouri oferite angajatelor cu ocazia zilei de 8 martie;

(iii) cadouri oferite angajatilor in beneficiul copiilor minori ai acestora cu ocazia zilei de 1 iunie.

36. La articolul 76 alineatul (4), litera h) se modifica si va avea urmatorul cuprins:

h) indemnizatia de delegare, indemnizatia de detasare, inclusiv indemnizatia specifica detasarii transnationale, prestatiile suplimentare primite de lucratorii mobili prevazuti in Hotararea Guvernului nr. 38/2008, cu modificarile ulterioare, precum si orice alte sume de aceeasi natura, primite de salariati potrivit legislatiei in materie, pe perioada desfasurarii activitatii in alta localitate, in tara sau in strainatate, in interesul serviciului, in limita plafonului neimpozabil stabilit la alin. (2) lit. k), precum si cele primite pentru acoperirea cheltuielilor de transport si cazare;

37. La articolul 76 alineatul (4), literele s), t), v) si w) se abroga.

38. La articolul 76 alineatul (4), litera y) se modifica si va avea urmatorul cuprins:

y) contravaloarea cheltuielilor suportate de angajator/platitor cu acoperirea costurilor cu testarea epidemiologica si/sau vaccinarea pentru persoanele fizice care realizeaza venituri din salarii si asimilate salariilor, in scopul impiedicarii raspandirii bolilor care pun in pericol sanatatea acestora si cea publica.

39. La articolul 76, dupa alineatul (4) se introduc doua noi alineate, alin. (4^1) si (4^2), cu urmatorul cuprins:

(4^1) Urmatoarele venituri cumulate lunar nu reprezinta venit impozabil in intelesul impozitului pe venit, in limita plafonului lunar de cel mult 33% din salariul de baza corespunzator locului de munca ocupat:

a) prestatiile suplimentare primite de salariati in baza clauzei de mobilitate potrivit legii, altele decat cele prevazute la alin. (2) lit. k), in limita a 2,5 ori nivelul legal stabilit pentru indemnizatia de delegare/detasare, prin hotarare a Guvernului, pentru personalul autoritatilor si institutiilor publice;

b) contravaloarea hranei acordate de catre angajator pentru angajatii proprii, persoane fizice care realizeaza venituri din salarii sau asimilate salariilor, in alte situatii decat cea prevazuta la alin. (4) lit. c), astfel cum este prevazut in contractul de munca sau in regulamentul intern, in limita valorii maxime, potrivit legii, a unui tichet de masa/persoana/zi, prevazuta la data acordarii, in conformitate cu legislatia in vigoare. La stabilirea plafonului lunar neimpozabil nu se iau in calcul numarul de zile din luna in care persoana fizica desfasoara activitate in regim de telemunca sau munca la domiciliu sau se afla in concediu de odihna/medical/delegare. Prin hrana se intelege hrana preparata in unitati proprii sau achizitionata de la unitati specializate. Prevederile nu sunt aplicabile angajatilor care beneficiaza de tichete de masa, in conformitate cu legislatia in vigoare;

c) cazarea si contravaloarea chiriei pentru spatiile de cazare/de locuit puse de catre angajatori la dispozitia angajatilor proprii, persoane fizice care realizeaza venituri din salarii sau asimilate salariilor, astfel cum este prevazut in contractul de munca sau in regulamentul intern, in limita unui plafon neimpozabil de 20% din salariul de baza minim brut pe tara garantat in plata/luna/persoana, in urmatoarele conditii:

(i) angajatul, sotul/sotia acestuia nu detin o locuinta in proprietate personala sau in folosinta in localitatea in care isi desfasoara activitatea;

(ii) spatiul de cazare/de locuit se afla in unitatile proprii, inclusiv de tip hotelier sau intr-un imobil inchiriat in acest scop de la o terta persoana, de catre angajator;

(iii) contractul de inchiriere dintre angajator si terta persoana este incheiat in conditiile legii;

(iv) plafonul neimpozabil se acorda unuia dintre soti, in cazul in care ambii soti desfasoara activitate in aceeasi localitate, la acelasi angajator sau la angajatori diferiti, pe baza declaratiei pe propria raspundere a acestuia.

La determinarea plafonului de 20% din salariul de baza minim brut pe tara garantat in plata se ia in calcul valoarea cea mai mica a salariului minim brut pe tara, in vigoare in luna pentru care se acorda avantajele.

Verificarea indeplinirii conditiilor se efectueaza pe baza documentelor justificative si constituie responsabilitatea angajatorului;

d) contravaloarea serviciilor turistice si/sau de tratament, inclusiv transportul, pe perioada concediului, pentru angajatii proprii si membrii de familie ai acestora, acordate de angajator, astfel cum este prevazut in contractul de munca, regulamentul intern, sau primite in baza unor legi speciale si/sau finantate din buget, in limita unui plafon anual, pentru fiecare angajat, reprezentand nivelul unui castig salarial mediu brut utilizat la fundamentarea bugetului asigurarilor sociale de stat pe anul in care au fost acordate;

e) contributiile la un fond de pensii facultative potrivit Legii nr. 204/2006, cu modificarile si completarile ulterioare, si cele reprezentand contributii la scheme de pensii facultative, calificate astfel in conformitate cu legislatia privind pensiile facultative de catre Autoritatea de Supraveghere Financiara, administrate de catre entitati autorizate stabilite in state membre ale Uniunii Europene sau apartinand Spatiului Economic European, suportate de angajator pentru angajatii proprii, in limita a 400 euro anual pentru fiecare persoana;

f) primele de asigurare voluntara de sanatate, precum si serviciile medicale furnizate sub forma de abonament, suportate de angajator pentru angajatii proprii, astfel incat la nivelul anului sa nu se depaseasca echivalentul in lei al sumei de 400 euro, pentru fiecare persoana;

g) sumele acordate angajatilor care desfasoara activitati in regim de telemunca pentru sustinerea cheltuielilor cu utilitatile la locul in care angajatii isi desfasoara activitatea, precum electricitate, incalzire, apa si abonamentul de date, si achizitia mobilierului si a echipamentelor de birou, in limitele stabilite de angajator prin contractul de munca sau regulamentul intern, in limita unui plafon lunar de 400 lei corespunzator numarului de zile din luna in care persoana fizica desfasoara activitate in regim de telemunca. Sumele sunt acordate fara necesitatea de prezentare a documentelor justificative.

(4^2) Ordinea in care veniturile prevazute la alin. (4^1) se includ in plafonul lunar de cel mult 33% din salariul de baza corespunzator locului de munca ocupat se stabileste de angajator.

40. Articolul 77 se modifica si va avea urmatorul cuprins:

Articolul 77

Deducere personala

(1) Persoanele fizice prevazute la art. 59 alin. (1) lit. a), alin. (2) si (2^1) au dreptul la deducerea din venitul net lunar din salarii a unei sume sub forma de deducere personala, acordata pentru fiecare luna a perioadei impozabile numai pentru veniturile din salarii la locul unde se afla functia de baza.

(2) Deducerea personala cuprinde deducerea personala de baza si deducerea personala suplimentara si se acorda in limita venitului impozabil lunar realizat.

(3) Deducerea personala de baza se acorda pentru persoanele fizice care au un venit lunar brut de pana la 2.000 de lei peste nivelul salariului de baza minim brut pe tara garantat in plata aprobat prin hotarare a Guvernului, in vigoare in luna de realizare a venitului. In situatia in care, in cursul aceleiasi luni, se utilizeaza mai multe valori ale salariului minim brut pe tara, se ia in calcul valoarea cea mai mica a salariului minim brut pe tara.

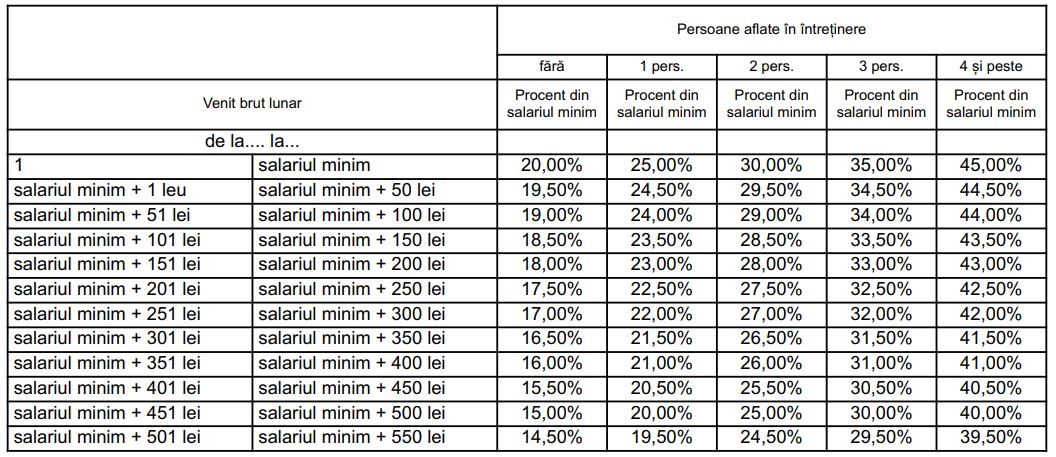

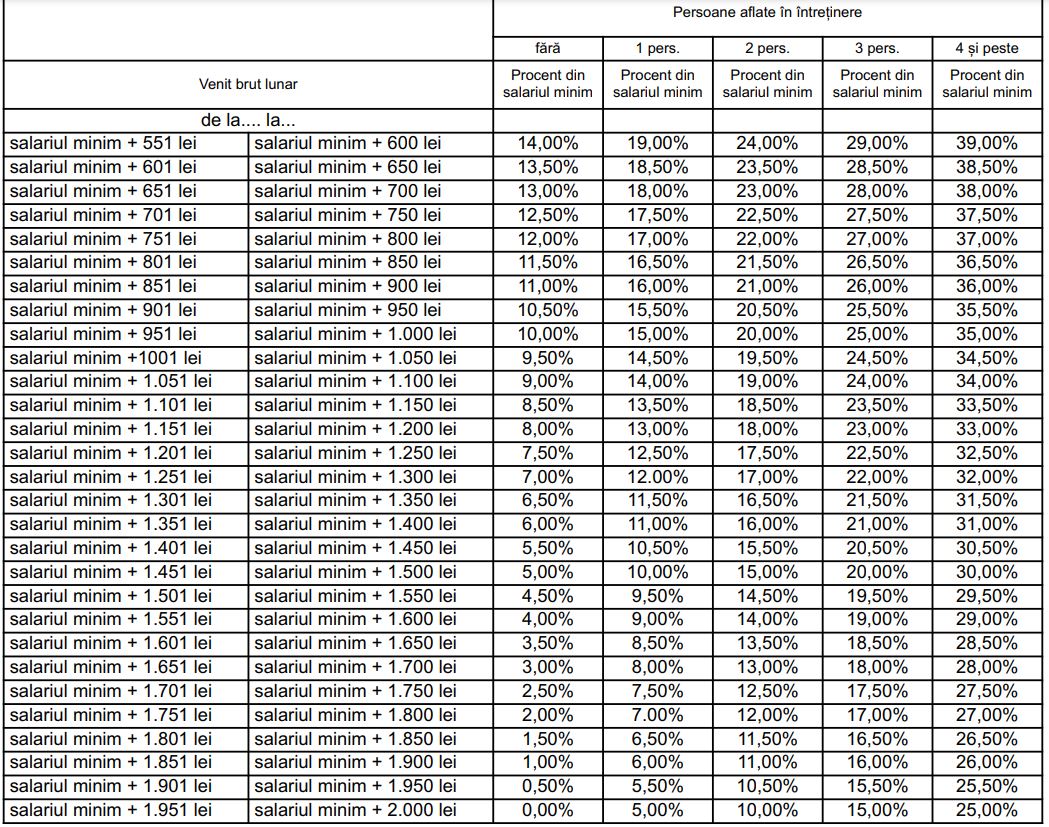

(4) Pentru contribuabilii care realizeaza venituri brute lunare din salarii de pana la nivelul prevazut la alin. (3) inclusiv, deducerile personale de baza se stabilesc potrivit urmatorului tabel:

Pentru contribuabilii care realizeaza venituri brute lunare din salarii de peste nivelul prevazut la alin. (3) nu se acorda deducerea personala de baza.

(5) Persoana in intretinere poate fi sotia/sotul, copiii sau alti membri de familie, rudele contribuabilului sau ale sotului/sotiei acestuia pana la gradul al doilea inclusiv, ale carei venituri, impozabile si neimpozabile, nu depasesc lunar 20% din salariul de baza minim brut pe tara garantat in plata, cu exceptia veniturilor prevazute la art. 62 lit. o), w) si x) si/sau a pensiilor de urmas cuvenite conform legii, precum si a prestatiilor sociale acordate potrivit art. 58 din Legea nr. 448/2006 privind protectia si promovarea drepturilor persoanelor cu handicap, republicata, cu modificarile si completarile ulterioare.

(6) In cazul in care o persoana este intretinuta de mai multi contribuabili, suma reprezentand deducerea personala de baza se atribuie unui singur contribuabil, conform intelegerii intre parti. Pentru copiii minori ai contribuabililor, suma reprezentand deducerea personala de baza se atribuie fiecarui contribuabil in intretinerea caruia/carora se afla acestia.

(7) Copiii minori, in varsta de pana la 18 ani impliniti, ai contribuabilului sunt considerati intretinuti.

(8) Suma reprezentand deducerea personala de baza se acorda pentru persoanele aflate in intretinerea contribuabilului, pentru acea perioada impozabila din anul fiscal in care acestea au fost intretinute. Perioada se rotunjeste la luni intregi in favoarea contribuabilului.

(9) Nu sunt considerate persoane aflate in intretinere persoanele fizice care detin terenuri agricole si silvice in suprafata de peste 10.000 m^2 in zonele colinare si de ses si de peste 20.000 m^2 in zonele montane.

(10) Deducerea personala suplimentara se acorda astfel:

a) 15% din salariul de baza minim brut pe tara garantat in plata pentru persoanele fizice cu varsta de pana la 26 de ani, care realizeaza venituri din salarii al caror nivel este de pana la nivelul prevazut la alin. (3);

b) 100 de lei lunar pentru fiecare copil cu varsta de pana la 18 ani, daca acesta este inscris intr-o unitate de invatamant, parintelui care realizeaza venituri din salarii, indiferent de nivelul acestora.

(11) Prin parinte, in sensul alin. (10) lit. b), se intelege: parintele firesc, potrivit Legii nr. 287/2009 privind Codul civil, republicata, cu modificarile ulterioare, adoptatorul, persoana care are copilul/copiii in incredintare in vederea adoptiei, persoana care are in plasament copilul sau in tutela, persoana desemnata conform art. 104 alin. (2) din Legea nr. 272/2004 privind protectia si promovarea drepturilor copilului, republicata, cu modificarile si completarile ulterioare.

(12) In cazul in care copilul este intretinut de ambii parinti, deducerea personala suplimentara prevazuta la alin. (10) lit. b) se acorda unuia dintre parinti prin prezentarea documentului care atesta inscrierea copilului intr-o unitate de invatamant si a unei declaratii pe propria raspundere din partea parintelui beneficiar.

(13) In situatia in care parintele desfasoara activitate la mai multi angajatori, in plus fata de documentele prevazute la alin. (12), parintele care beneficiaza de deducerea personala suplimentara prevazuta la alin. (10) lit. b) are obligatia sa declare ca nu beneficiaza de astfel de deduceri de la un alt angajator.

(14) Deducerea personala determinata potrivit prezentului articol nu se acorda personalului trimis in misiune permanenta in strainatate, potrivit legii.

41. La articolul 78 alineatul (2) litera a), punctul (iv) se modifica si va avea urmatorul cuprins:

(iv) primele de asigurare voluntara de sanatate, precum si serviciile medicale furnizate sub forma de abonament, suportate de angajati, astfel incat la nivelul anului sa nu se depaseasca echivalentul in lei al sumei de 400 euro. Contractul de asigurare, respectiv abonamentul vizeaza servicii medicale furnizate angajatului si/sau oricarei persoane aflate in intretinerea sa, asa cum este definita la art. 77 alin. (5);

42. La articolul 81, dupa alineatul (1) se introduce un nou alineat, alin. (1^1), cu urmatorul cuprins:

(1^1) Declararea veniturilor din salarii si asimilate salariilor se face potrivit prevederilor ordinului comun al presedintelui Agentiei Nationale de Administrare Fiscala, presedintelui Casei Nationale de Pensii Publice, presedintelui Casei Nationale de Asigurari de Sanatate si al presedintelui Agentiei Nationale pentru Ocuparea Fortei de Munca, prevazut la art. 147 alin. (17).

43. La articolul 84, alineatul (3) se modifica si va avea urmatorul cuprins:

(3) In cazul veniturilor din cedarea folosintei bunurilor, altele decat veniturile din arenda si din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, venitul brut reprezinta venitul impozabil.

44. La articolul 97 alineatul (7), prima teza se modifica si va avea urmatorul cuprins:

(7) Veniturile sub forma de dividende, inclusiv castigul obtinut ca urmare a detinerii de titluri de participare definite de legislatia in materie la organisme de plasament colectiv se impoziteaza cu o cota de 8% din suma acestora, impozitul fiind final. (...)

45. La articolul 110, alineatele (2) si (2^2) se modifica si vor avea urmatorul cuprins:

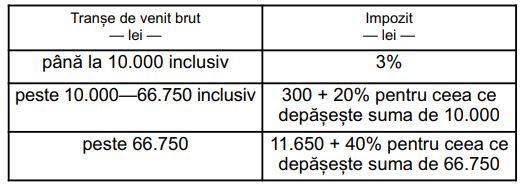

(2) Veniturile din jocuri de noroc se impoziteaza prin retinere la sursa. Impozitul datorat se determina la fiecare plata, prin aplicarea urmatorului barem de impunere asupra fiecarui venit brut primit de un participant de la un organizator sau platitor de venituri din jocuri de noroc:

................................................................................

(2^2) Impozitul datorat in cazul veniturilor obtinute ca urmare a participarii la jocurile de noroc caracteristice cazinourilor, cluburilor de poker, slot-machine si lozuri, cu valoare mai mare decat plafonul neimpozabil de 66.750 lei, se determina prin aplicarea baremului prevazut la alin. (2) asupra fiecarui venit brut primit de un participant, iar din rezultatul obtinut se scade suma de 11.650 lei.

46. La articolul 111, alineatul (1) se modifica si va avea urmatorul cuprins:

(1) La transferul dreptului de proprietate si al dezmembramintelor acestuia, prin acte juridice intre vii asupra constructiilor de orice fel si a terenurilor aferente acestora, precum si asupra terenurilor de orice fel fara constructii, contribuabilii datoreaza un impozit care se calculeaza la valoarea tranzactiei prin aplicarea urmatoarelor cote:

a) 3% pentru constructiile de orice fel si terenurile aferente acestora, precum si asupra terenurilor de orice fel fara constructii, detinute o perioada de pana la 3 ani inclusiv;

b) 1% pentru imobilele descrise la lit. a), detinute o perioada mai mare de 3 ani.

47. La articolul 113, litera b^1) se abroga.

48. Denumirea marginala a articolului 118 se modifica si va avea urmatorul cuprins:

Stabilirea venitului anual impozabil

49. La articolul 118, alineatul (1) se modifica si va avea urmatorul cuprins:

(1) Pentru veniturile prevazute la art. 61 lit. c) si f), contribuabilul stabileste venitul anual impozabil sau venitul net anual impozabil, dupa caz, pe fiecare sursa din categoriile de venituri respective, prin deducerea din venitul net anual a pierderilor fiscale reportate.

50. La articolul 120, dupa alineatul (6) se introduc doua noi alineate, alin. (6^1) si (6^2), cu urmatorul cuprins:

(6^1) Contribuabilii care obtin venituri din cedarea folosintei bunurilor din patrimoniul personal, altele decat veniturile din arendare si cele din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, au obligatia inregistrarii contractului incheiat intre parti, precum si a modificarilor survenite ulterior, in termen de cel mult 30 de zile de la incheierea/producerea modificarii acestuia, la organul fiscal competent.

(6^2) Procedura de aplicare a prevederilor alin. (6^1) se stabileste prin ordin al presedintelui Agentiei Nationale de Administrare Fiscala.

51. La articolul 120^1, alineatul (1) se modifica si va avea urmatorul cuprins:

(1) Contribuabilii prevazuti la art. 120 au obligatia estimarii venitului anual impozabil/venitului net anual, dupa caz, pentru anul fiscal curent, in vederea stabilirii impozitului anual estimat, prin depunerea declaratiei unice privind impozitul pe venit si contributiile sociale pana la data de 25 mai inclusiv a anului de realizare a venitului.

52. La articolul 120^1, dupa alineatul (2) se introduce un nou alineat, alin. (2^1), cu urmatorul cuprins:

(2^1) In cazul veniturilor din cedarea folosintei bunurilor din patrimoniul personal, altele decat veniturile din arenda si din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, cota de 10% se aplica asupra venitului anual impozabil estimat.

53. La articolul 123, alineatele (2) si (7) se modifica si vor avea urmatorul cuprins:

(2) Impozitul anual datorat de contribuabilii care au realizat venituri din arenda, precum si venituri din drepturi de proprietate intelectuala, pentru care determinarea venitului net anual se efectueaza prin utilizarea cotei forfetare de cheltuieli, se stabileste prin aplicarea cotei de 10% asupra venitului net anual impozabil.

.................................................................................................

(7) Plata impozitului anual datorat pentru venitul anual impozabil/venitul net anual impozabil/castigul net anual impozabil se efectueaza la bugetul de stat, pana la data de 25 mai inclusiv a anului urmator celui de realizare a venitului.

54. La articolul 125, alineatul (1) litera c) si alineatul (7) se modifica si vor avea urmatorul cuprins:

c) asocierilor fara personalitate juridica, in cazul in care membrii asociati realizeaza venituri stabilite potrivit art. 69.

In cazul asocierilor cu o persoana juridica, contribuabil potrivit titlului II sau titlului III, sunt aplicabile prevederile alin. (7)-(9).

.................................................................................................

(7) Obligatia inregistrarii veniturilor si cheltuielilor aferente activitatilor desfasurate in cadrul asocierilor cu o persoana juridica, contribuabil potrivit titlului II sau titlului III, revine persoanei juridice.

55. La articolul 125, alineatul (8^1) se abroga.

56. La articolul 130, alineatul (1) se modifica si va avea urmatorul cuprins:

(1) Persoanele fizice prevazute la art. 59 alin. (1) lit. a) si cele care indeplinesc conditiile prevazute la art. 59 alin. (2) si (2^1) datoreaza impozit pentru veniturile obtinute din strainatate.

57. La articolul 133, dupa alineatul (22) se introduce un nou alineat, alin. (23), cu urmatorul cuprins:

(23) In cazul contractelor de inchiriere aflate in derulare la data de 1 ianuarie 2023, inregistrarea, la organul fiscal competent, a contractului incheiat intre parti si a modificarilor survenite se efectueaza in termen de cel mult 90 de zile de la data la care a intervenit obligatia inregistrarii acestora.

58. La articolul 135^1, alineatul (2) se modifica si va avea urmatorul cuprins:

(2) In situatia in care, prin hotarare a Guvernului sau prin alte acte normative, se utilizeaza, in acelasi an, mai multe valori ale salariului minim brut pe tara, diferentiat in functie de studii, de vechime sau alte criterii prevazute de lege, in aplicarea prevederilor art. 145, 146, 148, 151, 157^1, 170, 174 si 180, se ia in calcul valoarea cea mai mica a salariului minim brut pe tara, daca prin lege nu se prevede altfel.

59. La articolul 138^1, alineatul (1) se modifica si va avea urmatorul cuprins:

(1) Pentru persoanele fizice care realizeaza venituri din salarii si asimilate salariilor in baza contractelor individuale de munca incheiate cu angajatori care desfasoara activitati in sectorul constructii si se incadreaza in conditiile prevazute la art. 60 pct. 5, cota contributiei de asigurari sociale prevazuta la art. 138 lit. a) se reduce cu 3,75 puncte procentuale. Prevederea se aplica pana la data de 31 decembrie 2028.

60. La articolul 138^2, alineatul (1) se modifica si va avea urmatorul cuprins:

(1) Pentru persoanele fizice care realizeaza venituri din salarii si asimilate salariilor in baza contractelor individuale de munca incheiate cu angajatori care desfasoara activitati in sectorul agricol si in industria alimentara si se incadreaza in conditiile prevazute la art. 60 pct. 7, cota contributiei de asigurari sociale prevazuta la art. 138 lit. a) se reduce cu 3,75 puncte procentuale. Prevederea se aplica pana la data de 31 decembrie 2028.

61. La articolul 139 alineatul (1), litera j) se modifica si va avea urmatorul cuprins:

j) indemnizatia de delegare, indemnizatia de detasare, inclusiv indemnizatia specifica detasarii transnationale, prestatiile suplimentare primite de lucratorii mobili prevazuti in Hotararea Guvernului nr. 38/2008, cu modificarile ulterioare, precum si orice alte sume de aceeasi natura, altele decat cele acordate pentru acoperirea cheltuielilor de transport si cazare, primite de salariati potrivit legislatiei in materie, pe perioada desfasurarii activitatii in alta localitate, in tara sau in strainatate, in interesul serviciului, pentru partea care depaseste plafonul neimpozabil stabilit astfel:

(i) in tara, 2,5 ori nivelul legal stabilit pentru indemnizatie, prin hotarare a Guvernului, pentru personalul autoritatilor si institutiilor publice, in limita a 3 salarii de baza corespunzatoare locului de munca ocupat;

(ii) in strainatate, 2,5 ori nivelul legal stabilit pentru diurna, prin hotarare a Guvernului, pentru personalul roman trimis in strainatate pentru indeplinirea unor misiuni cu caracter temporar, in limita a 3 salarii de baza corespunzatoare locului de munca ocupat.

Plafonul aferent valorii a 3 salarii de baza corespunzatoare locului de munca ocupat se calculeaza prin raportarea celor 3 salarii la numarul de zile lucratoare din luna respectiva, iar rezultatul se multiplica cu numarul de zile din perioada de delegare/detasare/desfasurare a activitatii in alta localitate, in tara sau in strainatate;

62. La articolul 139 alineatul (1), dupa litera s) se introduce o noua litera, lit. t), cu urmatorul cuprins:

t) veniturile prevazute la art. 142 lit. aa^1), pentru partea care depaseste limitele prevazute la respectiva dispozitie.

63. La articolul 140, alineatul (2) se modifica si va avea urmatorul cuprins:

(2) Nu se cuprind in baza lunara de calcul al contributiei de asigurari sociale datorate de angajatorii care desfasoara activitati in sectorul constructii si care se incadreaza in conditiile prevazute la art. 60 pct. 5 veniturile din salarii si asimilate salariilor realizate de persoanele fizice in baza contractelor individuale de munca. Prevederea se aplica pana la data de 31 decembrie 2028 inclusiv.

64. La articolul 142, literele b) si g) se modifica si vor avea urmatorul cuprins:

b) ajutoarele de inmormantare, ajutoarele pentru bolile grave si incurabile, ajutoarele pentru dispozitive medicale, ajutoarele pentru nastere/adoptie, ajutoarele pentru pierderi produse in gospodariile proprii ca urmare a calamitatilor naturale, veniturile reprezentand cadouri in bani si/sau in natura, inclusiv tichete cadou, oferite salariatilor, precum si cele oferite pentru copiii minori ai acestora, contravaloarea transportului la si de la locul de munca al salariatului, astfel cum este prevazut in contractul de munca sau in regulamentul intern.

Nu se cuprind in baza de calcul al contributiei nici veniturile de natura celor prevazute mai sus, realizate de persoane fizice, daca aceste venituri sunt primite in baza unor legi speciale si/sau finantate din buget, cu exceptia indemnizatiilor de vacanta acordate potrivit legii.

In cazul cadourilor in bani si/sau in natura, inclusiv tichetele cadou, oferite de angajatori, veniturile nu sunt cuprinse in baza de calcul al contributiei in masura in care valoarea acestora pentru fiecare persoana in parte, cu fiecare ocazie dintre cele de mai jos, nu depaseste 300 lei:

(i) cadouri oferite angajatilor, precum si cele oferite pentru copiii minori ai acestora, cu ocazia Pastelui, Craciunului si a sarbatorilor similare ale altor culte religioase;

(ii) cadouri oferite angajatelor cu ocazia zilei de 8 martie;

(iii) cadouri oferite angajatilor in beneficiul copiilor minori ai acestora cu ocazia zilei de 1 iunie.

.......................................................................................

g) indemnizatia de delegare, indemnizatia de detasare, inclusiv indemnizatia specifica detasarii transnationale, prestatiile suplimentare primite de lucratorii mobili prevazuti in Hotararea Guvernului nr. 38/2008, cu modificarile ulterioare, precum si orice alte sume de aceeasi natura, primite de salariati potrivit legislatiei in materie, pe perioada desfasurarii activitatii in alta localitate, in tara sau in strainatate, in interesul serviciului, in limita plafonului stabilit la art. 76 alin. (2) lit. k), precum si cele primite pentru acoperirea cheltuielilor de transport si cazare;

65. La articolul 142, litera s) punctele 2 si 6 si literele v) si w) se abroga.

66. La articolul 142, litera x) se modifica si va avea urmatorul cuprins:

x) contravaloarea cheltuielilor suportate de angajator/platitor cu acoperirea costurilor cu testarea epidemiologica si/sau vaccinarea pentru persoanele fizice care realizeaza venituri din salarii si asimilate salariilor, in scopul impiedicarii raspandirii bolilor care pun in pericol sanatatea acestora si cea publica;

67. La articolul 142, dupa litera aa) se introduce o noua litera, litera aa^1), cu urmatorul cuprins:

aa^1) venituri cumulate lunar in limita plafonului lunar de cel mult 33% din salariul de baza corespunzator locului de munca ocupat:

1. prestatiile suplimentare primite de salariati in baza clauzei de mobilitate potrivit legii, altele decat cele prevazute la art. 139 alin. (1) lit. j), in limita a 2,5 ori nivelul legal stabilit pentru indemnizatia de delegare/detasare, prin hotarare a Guvernului, pentru personalul autoritatilor si institutiilor publice;

2. contravaloarea hranei acordate de catre angajator pentru angajatii proprii, persoane fizice care realizeaza venituri din salarii sau asimilate salariilor, in alte situatii decat cea prevazuta la lit. s) pct. 4, astfel cum este prevazut in contractul de munca sau in regulamentul intern, in limita valorii maxime, potrivit legii, a unui tichet de masa/persoana/zi, prevazuta la data acordarii, in conformitate cu legislatia in vigoare. La stabilirea plafonului lunar care nu se cuprinde in baza de calcul al contributiei de asigurari sociale nu se ia in calcul numarul de zile din luna in care persoana fizica desfasoara activitate in regim de telemunca sau munca la domiciliu sau se afla in concediu de odihna/medical/delegare. Prin hrana se intelege hrana preparata in unitati proprii sau achizitionata de la unitati specializate. Prevederile nu sunt aplicabile angajatilor care beneficiaza de tichete de masa, in conformitate cu legislatia in vigoare;

3. cazarea si contravaloarea chiriei pentru spatiile de cazare/de locuit puse de catre angajatori la dispozitia angajatilor proprii, persoane fizice care realizeaza venituri din salarii sau asimilate salariilor, astfel cum este prevazut in contractul de munca sau in regulamentul intern, in limita unui plafon lunar de 20% din salariul de baza minim brut pe tara garantat in plata/persoana, acordate in conditiile prevazute la art. 76 alin. (4^1) lit. c);

4. contravaloarea serviciilor turistice si/sau de tratament, inclusiv transportul, pe perioada concediului, pentru angajatii proprii si membrii de familie ai acestora, acordate de angajator, astfel cum este prevazut in contractul de munca, regulamentul intern, sau primite in baza unor legi speciale si/sau finantate din buget, in limita unui plafon anual, pentru fiecare angajat, reprezentand nivelul unui castig salarial mediu brut utilizat la fundamentarea bugetului asigurarilor sociale de stat pe anul in care au fost acordate;

5. contributiile la un fond de pensii facultative potrivit Legii nr. 204/2006, cu modificarile si completarile ulterioare, si cele reprezentand contributii la scheme de pensii facultative, calificate astfel in conformitate cu legislatia privind pensiile facultative de catre Autoritatea de Supraveghere Financiara, administrate de catre entitati autorizate stabilite in state membre ale Uniunii Europene sau apartinand Spatiului Economic European, suportate de angajator pentru angajatii proprii, in limita a 400 euro anual pentru fiecare persoana;

6. primele de asigurare voluntara de sanatate, precum si serviciile medicale furnizate sub forma de abonament, suportate de angajator pentru angajatii proprii, astfel incat la nivelul anului sa nu se depaseasca echivalentul in lei al sumei de 400 euro, pentru fiecare persoana;

7. sumele acordate in conditiile prevazute la art. 76 alin. (4^1) lit. g) angajatilor care desfasoara activitati in regim de telemunca, pentru partea care depaseste plafonul lunar de 400 lei corespunzator numarului de zile din luna in care persoana fizica desfasoara activitate in regim de telemunca.

Ordinea includerii veniturilor prevazute la pct. 1-7 in plafonul lunar de cel mult 33% din salariul de baza corespunzator locului de munca ocupat se stabileste de angajator.

68. La articolul 146, dupa alineatul (5^5) se introduc patru noi alineate, alin. (5^6)-(5^9), cu urmatorul cuprins:

(5^6) Contributia de asigurari sociale datorata de catre persoanele fizice care obtin venituri din salarii sau asimilate salariilor, in baza unui contract individual de munca cu norma intreaga sau cu timp partial, calculata potrivit alin. (5), nu poate fi mai mica decat nivelul contributiei de asigurari sociale calculate prin aplicarea cotei prevazute la art. 138 lit. a), art. 138^1 alin. (1) si (2), art. 138^2 alin. (1) sau art. 138^3 alin. (1), dupa caz, asupra salariului de baza minim brut pe tara in vigoare in luna pentru care se datoreaza contributia de asigurari sociale, corespunzator numarului zilelor lucratoare din luna in care contractul a fost activ.

(5^7) Prevederile alin. (5^6) nu se aplica in cazul persoanelor fizice aflate in una dintre urmatoarele situatii:

a) sunt elevi sau studenti, cu varsta pana la 26 de ani, aflati intr-o forma de scolarizare;

b) sunt ucenici, potrivit legii, in varsta de pana la 18 ani;

c) sunt persoane cu dizabilitati sau alte categorii de persoane carora prin lege li se recunoaste posibilitatea de a lucra mai putin de 8 ore pe zi;

d) au calitatea de pensionari pentru limita de varsta in sistemul public de pensii, cu exceptia pensionarilor pentru limita de varsta care beneficiaza de pensii de serviciu in baza unor legi/statute speciale, precum si a celor care cumuleaza pensia pentru limita de varsta din sistemul public de pensii cu pensia stabilita in unul dintre sistemele de pensii neintegrate sistemului public de pensii;

e) realizeaza in cursul aceleiasi luni venituri din salarii sau asimilate salariilor in baza a doua sau mai multe contracte individuale de munca, iar baza lunara de calcul cumulata aferenta acestora este cel putin egala cu salariul de baza minim brut pe tara.

(5^8) In aplicarea prevederilor alin. (5^7), angajatorul solicita documente justificative persoanelor fizice aflate in situatiile prevazute la alin. (5^7) lit. a), c) si d), iar in cazul situatiei prevazute la alin. (5^7) lit. e), procedura de aplicare se stabileste prin ordin al ministrului finantelor.

(5^9) In cazul in care contributia de asigurari sociale calculata potrivit alin. (5) este mai mica decat contributia de asigurari sociale stabilita potrivit alin. (5^6), diferenta se suporta de catre angajator/platitorul de venit in numele angajatului/beneficiarului de venit.

69. La articolul 146, alineatul (8) se modifica si va avea urmatorul cuprins:

(8) Calculul contributiei de asigurari sociale datorate de persoanele prevazute la alin. (2) se realizeaza de catre acestea conform prevederilor alin. (5), (5^6)-(5^8) si (7), dupa caz. Contributia se plateste pana la data de 25 a lunii urmatoare celei pentru care se platesc veniturile.

70. La articolul 147, alineatul (17) se modifica si va avea urmatorul cuprins:

(17) Modelul, continutul, modalitatea de depunere si de gestionare a declaratiei prevazute la alin. (1) sunt reglementate prin ordin comun al presedintelui Agentiei Nationale de Administrare Fiscala, presedintelui Casei Nationale de Pensii Publice, presedintelui Casei Nationale de Asigurari Sociale de Sanatate si al presedintelui Agentiei Nationale pentru Ocuparea Fortei de Munca, cu consultarea Agentiei Nationale pentru Plati si Inspectie Sociala si cu avizul Ministerului Finantelor, al Ministerului Muncii si Solidaritatii Sociale si al Ministerului Sanatatii.

71. Articolul 148 se modifica si va avea urmatorul cuprins:

Articolul 148

Baza de calcul al contributiei de asigurari sociale datorate de persoanele fizice care realizeaza veniturile prevazute la art. 137 alin. (1) lit. b) si b^1)

(1) Persoanele fizice care realizeaza venituri din activitatile prevazute la art. 137 alin. (1) lit. b) si b^1), din una sau mai multe surse si/sau categorii de venituri, datoreaza contributia de asigurari sociale la o baza de calcul stabilita potrivit alin. (4), daca estimeaza pentru anul curent venituri nete a caror valoare cumulata este cel putin egala cu 12 salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120.

(2) Incadrarea in plafonul anual de cel putin 12 salarii minime brute pe tara sau de cel putin 24 de salarii minime brute pe tara, dupa caz, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, se efectueaza prin cumularea veniturilor nete si/sau a normelor anuale de venit din activitati independente determinate potrivit art. 68 si 69, a venitului brut realizat in baza contractelor de activitate sportiva potrivit art. 68^1, precum si a veniturilor nete din drepturi de proprietate intelectuala determinate potrivit art. 72 si 73, care se estimeaza a se realiza in anul curent.

(3) Persoanele fizice care nu se incadreaza in plafonul de cel putin 12 salarii prevazut la alin. (2) pot opta pentru plata contributiei de asigurari sociale pentru anul curent in conditiile prevazute pentru persoanele care estimeaza ca realizeaza venituri anuale peste nivelul a 12 salarii minime brute pe tara.

(4) Baza anuala de calcul al contributiei de asigurari sociale, in cazul persoanelor care realizeaza veniturile prevazute la art. 137 alin. (1) lit. b) si b^1), o reprezinta venitul ales de contribuabil, care nu poate fi mai mic decat:

a) nivelul de 12 salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, in cazul veniturilor realizate cuprinse intre 12 si 24 de salarii minime brute pe tara;

b) nivelul de 24 de salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, in cazul veniturilor realizate de peste 24 de salarii minime brute pe tara;

72. La articolul 151, dupa alineatul (3) se introduc doua noi alineate, alin. (3^1) si (3^2), cu urmatorul cuprins:

(3^1) Persoanele fizice care realizeaza venituri din activitatile prevazute la art. 137 alin. (1) lit. b) si b^1), din una sau mai multe surse si/sau categorii de venituri, cu exceptia celor care realizeaza venituri din drepturi de proprietate intelectuala sau in baza contractelor de activitate sportiva, pentru care impozitul se retine la sursa de catre platitorul de venit, depun declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice, prevazuta la art. 122, pana la termenul de 25 mai inclusiv al anului urmator celui pentru care se stabileste contributia datorata, daca realizeaza venituri peste plafoanele prevazute la art. 148 alin. (2), dupa caz.

(3^2) Prin exceptie de la prevederile alin. (3^1), in situatia in care venitul realizat se incadreaza in acelasi plafon cu venitul estimat, contribuabilii nu au obligatia depunerii declaratiei unice privind impozitul pe venit si contributiile sociale datorate de persoanele fizice, prevazuta la art. 122, in vederea stabilirii contributiei de asigurari sociale.

73. La articolul 151, alineatele (5) si (6) se modifica si vor avea urmatorul cuprins:

(5) Pentru persoanele fizice care realizeaza venituri din drepturi de proprietate intelectuala sau venituri in baza contractelor de activitate sportiva, pentru care impozitul se retine la sursa, obtinute de la un singur platitor de venit, iar nivelul net sau brut, dupa caz, estimat al acestor venituri, pentru anul curent, este cel putin egal cu 12 salarii minime brute pe tara in vigoare in anul pentru care se datoreaza contributia, platitorul de venit are obligatia sa calculeze la o baza de calcul stabilita potrivit art. 148 alin. (4), sa retina, sa plateasca contributia de asigurari sociale si sa depuna declaratia mentionata la art. 147 alin. (1). Declaratia se depune pana la data de 25 inclusiv a lunii urmatoare celei pentru care se platesc veniturile. In contractul incheiat intre parti se desemneaza platitorul de venit in vederea calcularii, retinerii si platii contributiei prin retinere la sursa, precum si venitul ales pentru care datoreaza contributia, in anul in curs. Nivelul contributiei calculate si retinute la fiecare plata de catre platitorul de venit este cel stabilit de parti, pana la concurenta contributiei aferente venitului ales precizat in contract. Platitorii de venit care au obligatia calcularii, retinerii, platii si declararii contributiei de asigurari sociale sunt cei prevazuti la art. 72 alin. (2) si art. 68^1 alin. (2).

(6) In situatia in care veniturile prevazute la alin. (5) sunt realizate din mai multe surse, iar veniturile nete estimate a se realiza de la cel putin un platitor de venit sunt egale sau mai mari decat nivelul a 12 salarii minime brute pe tara in vigoare in anul pentru care se datoreaza contributia, contribuabilul desemneaza prin contractul incheiat intre parti platitorul de venit de la care venitul realizat este cel putin egal cu 12 salarii minime brute pe tara si care are obligatia sa calculeze la o baza de calcul stabilita potrivit art. 148 alin. (4), sa retina si sa plateasca contributia si stabileste venitul ales pentru care datoreaza contributia, in anul in curs. Platitorul de venit desemnat depune declaratia mentionata la art. 147 alin. (1) pana la data de 25 inclusiv a lunii urmatoare celei pentru care se platesc veniturile. Nivelul contributiei calculate si retinute la fiecare plata de catre platitorul de venit este cel stabilit de parti, pana la concurenta contributiei aferente venitului ales precizat in contract. Platitorii de venit care au obligatia calcularii, retinerii, platii si declararii contributiei de asigurari sociale sunt prevazuti la art. 72 alin. (2) si art. 68^1 alin. (2).

74. La articolul 151, dupa alineatul (6) se introduc doua noi alineate, alin. (6^1) si (6^2), cu urmatorul cuprins:

(6^1) Contribuabilii care realizeaza venituri din drepturi de proprietate intelectuala sau venituri in baza contractelor de activitate sportiva, pentru care s-au aplicat prevederile alin. (6), contributia retinuta de catre platitorul de venit fiind aferenta unei baze de calcul mai mici decat nivelul a 24 de salarii minime brute pe tara, iar nivelul venitului net sau brut, dupa caz, cumulat realizat este cel putin egal cu 24 de salarii minime brute pe tara, au obligatia depunerii declaratiei prevazute la alin. (3^1), in vederea stabilirii contributiei de asigurari sociale aferente unei baze de calcul egale cu venitul ales care nu poate fi mic decat nivelul a 24 de salarii minime brute pe tara in vigoare in anul pentru care se datoreaza contributia. In acest caz, contributia retinuta de catre platitorul de venit este luata in calcul la stabilirea contributiei de asigurari sociale datorate de catre respectivii contribuabili.

(6^2) In situatia prevazuta la alin. (6^1), platitorii de venituri elibereaza la solicitarea contribuabililor care au obligatia depunerii declaratiei unice privind impozitul pe venit si contributiile sociale datorate de persoanele fizice, prevazuta la art. 122, o informare cu privire la nivelul contributiei de asigurari sociale retinute la sursa.

75. La articolul 151, alineatele (17) si (19^1) se modifica si vor avea urmatorul cuprins:

(17) In situatia in care persoanele fizice au estimat pentru anul curent un venit net anual cumulat din veniturile prevazute la art. 137 alin. (1) lit. b) si b^1), din una sau mai multe surse si/sau categorii de venituri, mai mic decat nivelul a 12 salarii minime brute pe tara, iar venitul net anual cumulat realizat este cel putin egal cu nivelul a 12 salarii minime brute pe tara, in vigoare la data depunerii declaratiei prevazute la art. 120, acestea datoreaza contributia de asigurari sociale la o baza de calcul stabilita potrivit art. 148 alin. (4) si au obligatia depunerii declaratiei prevazute la art. 122 pana la data de 25 mai inclusiv a anului urmator celui de realizare a veniturilor in vederea definitivarii contributiei de asigurari sociale. In declaratie se completeaza venitul ales, care trebuie sa fie cel putin egal cu nivelul a 12 sau 24 de salarii minime brute pe tara, dupa caz.

.......................................................................................

(19^1) In situatia in care persoanele fizice prevazute la alin. (3^1) nu depun declaratia prevazuta la art. 122, baza de calcul al contributiei de asigurari sociale stabilita de organul fiscal din oficiu o reprezinta valoarea a 12 sau 24 de salarii minime brute pe tara, dupa caz, in vigoare la termenul legal de depunere a declaratiei din anul pentru care se datoreaza contributia.

76. La articolul 154 alineatul (1), literele a), b), r) si s) se modifica si vor avea urmatorul cuprins:

a) copiii pana la varsta de 18 ani, tinerii de la 18 ani pana la varsta de 26 de ani, daca sunt elevi, inclusiv absolventii de liceu, pana la inceperea anului universitar, dar nu mai mult de 3 luni de la terminarea studiilor, ucenicii sau studentii, studentii-doctoranzi care desfasoara activitati didactice, potrivit contractului de studii de doctorat, in limita a 4-6 ore conventionale didactice pe saptamana, precum si persoanele care urmeaza modulul instruirii individuale, pe baza cererii lor, pentru a deveni soldati sau gradati profesionisti. Daca realizeaza venituri din cele prevazute la art. 155 alin. (1) lit. a), b) si f), pentru aceste venituri datoreaza contributie, conform regulilor specifice prezentului titlu;

b) tinerii cu varsta de pana la 26 de ani care provin din sistemul de protectie a copilului. Daca realizeaza venituri din cele prevazute la art. 155 alin. (1) lit. a), b) si f), pentru aceste venituri datoreaza contributie, conform regulilor specifice prezentului titlu;

...................................................................................

r) persoanele fizice pentru veniturile din salarii si asimilate salariilor realizate in baza contractelor individuale de munca incheiate cu angajatori care desfasoara activitati in sectorul constructii si se incadreaza in conditiile prevazute la art. 60 pct. 5. Prevederea se aplica pana la data de 31 decembrie 2028 inclusiv;

s) persoanele fizice care obtin venituri din salarii si asimilate salariilor realizate in baza contractelor individuale de munca incheiate cu angajatori care desfasoara activitati in sectorul agricol si din industria alimentara si care se incadreaza in conditiile prevazute la art. 60 pct. 7. Prevederea se aplica pana la data de 31 decembrie 2028 inclusiv.

77. La articolul 155, alineatul (1) litera d) si alineatul (2) se modifica si vor avea urmatorul cuprins:

d) venituri din asocierea cu o persoana juridica, contribuabil potrivit titlului II sau titlului III, pentru care sunt aplicabile prevederile art. 125;

.....................................................................................

(2) Pentru veniturile prevazute la alin. (1) se datoreaza contributia de asigurari sociale de sanatate si in cazul in care acestea sunt realizate de persoanele fizice aflate in situatiile prevazute la art. 60 pct. 1-3.

78. La articolul 157 alineatul (1), litera m) se modifica si va avea urmatorul cuprins:

m) indemnizatia de delegare, indemnizatia de detasare, inclusiv indemnizatia specifica detasarii transnationale, prestatiile suplimentare primite de lucratorii mobili prevazuti de Hotararea Guvernului nr. 38/2008, cu modificarile ulterioare, precum si orice alte sume de aceeasi natura, altele decat cele acordate pentru acoperirea cheltuielilor de transport si cazare, primite de salariati potrivit legislatiei in materie, pe perioada desfasurarii activitatii in alta localitate, in tara sau in strainatate, in interesul serviciului, pentru partea care depaseste plafonul neimpozabil stabilit astfel:

(i) in tara, 2,5 ori nivelul legal stabilit pentru indemnizatie, prin hotarare a Guvernului, pentru personalul autoritatilor si institutiilor publice, in limita a 3 salarii de baza corespunzatoare locului de munca ocupat;

(ii) in strainatate, 2,5 ori nivelul legal stabilit pentru diurna, prin hotarare a Guvernului, pentru personalul roman trimis in strainatate pentru indeplinirea unor misiuni cu caracter temporar, in limita a 3 salarii de baza corespunzatoare locului de munca ocupat.

Plafonul aferent valorii a 3 salarii de baza corespunzatoare locului de munca ocupat se calculeaza prin raportarea celor 3 salarii la numarul de zile lucratoare din luna respectiva, iar rezultatul se multiplica cu numarul de zile din perioada de delegare/detasare/desfasurare a activitatii in alta localitate, in tara sau in strainatate;

79. La articolul 157 alineatul (1), dupa litera t) se introduce o noua litera, lit. u), cu urmatorul cuprins:

u) veniturile prevazute la art. 142 lit. aa^1), pentru partea care depaseste limitele prevazute la respectiva dispozitie;

80. La articolul 168, dupa alineatul (6) se introduce un nou alineat, alin. (6^1), cu urmatorul cuprins:

(6^1) Prevederile art. 146 alin. (5^6)-(5^9) si ale art. 154 alin. (1) lit. r) si s) se aplica in mod corespunzator.

81. Articolul 170 se modifica si va avea urmatorul cuprins:

Articolul 170

Baza de calcul al contributiei de asigurari sociale de sanatate datorate de persoanele fizice care realizeaza veniturile prevazute la art. 155 alin. (1) lit. b)-h)

(1) Persoanele fizice care realizeaza veniturile prevazute la art. 155 alin. (1) lit. b)-h), din una sau mai multe surse si/sau categorii de venituri, datoreaza contributia de asigurari sociale de sanatate la o baza de calcul stabilita potrivit alin. (4), daca estimeaza pentru anul curent venituri a caror valoare cumulata este cel putin egala cu 6 salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120.

(2) Incadrarea in plafonul anual de cel putin 6, 12 sau 24 de salarii minime brute pe tara, dupa caz, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, se efectueaza prin cumularea veniturilor prevazute la art. 155 alin. (1) lit. b)-h), dupa cum urmeaza:

a) venitul net/brut sau norma de venit din activitati independente, stabilite potrivit art. 68, 68^1 si 69, dupa caz;

b) venitul net din drepturi de proprietate intelectuala, stabilit dupa acordarea cotei de cheltuieli forfetare prevazute la art. 72 si 72^1, precum si venitul net din drepturi de proprietate intelectuala determinat potrivit prevederilor art. 73;

c) venitul net distribuit din asocieri cu persoane juridice, contribuabili potrivit prevederilor titlului II sau titlului III, determinat potrivit prevederilor art. 125 alin. (8) si (9);

d) venitul brut, venitul net sau norma de venit, dupa caz, pentru veniturile din cedarea folosintei bunurilor, stabilite potrivit art. 84-87;

e) venitul si/sau castigul net din investitii, stabilit conform art. 94-97. In cazul veniturilor din dobanzi se iau in calcul sumele incasate, iar in cazul veniturilor din dividende se iau in calcul dividendele incasate, distribuite incepand cu anul 2018;

f) venitul net sau norma de venit, dupa caz, pentru veniturile din activitati agricole, silvicultura si piscicultura, stabilite potrivit art. 104-106;

g) venitul brut si/sau venitul impozabil din alte surse, stabilit potrivit art. 114-116.

(3) La incadrarea in plafonul prevazut la alin. (2) nu se iau in calcul veniturile neimpozabile, prevazute la art. 93 si 105.

(4) Baza anuala de calcul al contributiei de asigurari sociale de sanatate in cazul persoanelor care realizeaza venituri din cele prevazute la art. 155 alin. (1) lit. b)-h) o reprezinta:

a) nivelul a 6 salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, in cazul veniturilor realizate cuprinse intre 6 si 12 salarii minime brute pe tara;

b) nivelul de 12 salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, in cazul veniturilor realizate cuprinse intre 12 si 24 de salarii minime brute pe tara;

c) nivelul de 24 de salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, in cazul veniturilor realizate de peste 24 de salarii minime brute pe tara.

82. La articolul 174, dupa alineatul (3) se introduc doua noi alineate, alin. (3^1) si (3^2), cu urmatorul cuprins:

(3^1) Persoanele fizice care realizeaza venituri din cele prevazute la art. 155 alin. (1) lit. b)-h), cu exceptia celor pentru care platitorii de venituri prevazuti la alin. (2) stabilesc si declara contributia, depun declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice, prevazuta la art. 122, pana la termenul de 25 mai inclusiv al anului urmator celui pentru care se stabileste contributia datorata, daca realizeaza venituri peste plafoanele prevazute la art. 170 alin. (2), dupa caz.