Liderul informatiilor specializate din Romania

Va oferim CADOU un Raport Special Gratuit

"Planul de conturi general"

Prin Ordonanta de urgenta a Guvernului nr. 156/31.12.2024, au fost aprobate unele masuri fiscale care afecteaza atat direct, cat si indirect, activitatea operatorilor economici din domeniul IT.

O prima masura se refera la anularea scutirii de impozit pe venit pentru persoanele fizice, pentru veniturile realizate din salarii si asimilate salariilor, ca urmare a desfasurarii activitatii de creare de programe pentru calculator la locul unde se afla functia de baza, pentru veniturile brute lunare de pana la 10.000 de lei inclusiv.

Pentru aceste persoane fizice, cota contributiei de asigurari sociale a fost redusa pana la 31 decembrie 2024, cu punctele procentuale corespunzatoare cotei de contributie la fondul de pensii administrat privat, prevazute in Legea nr. 411/2004, republicata, cu modificarile si completarile ulterioare.

Incepand cu data de 1 ianuarie 2025, se datoreaza impozit pe venit in cota de 10% pentru toate veniturile de natura salariala realizate de persoanele fizice si CAS in cota integrala de 25%.

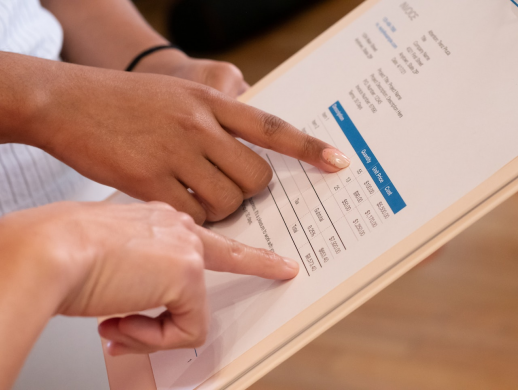

Copiaza Link-ul catre aceasta sectiune: Analiza comparativa: Salariul NET in 2024 vs. 2025

Copiaza Link-ul catre aceasta sectiune: Analiza comparativa: Salariul NET in 2024 vs. 2025

O persoana fizica, cu activitate de realizare a programelor de calculator si un salariu brut lunar de 13.000 de lei:

Pana la data de 31 decembrie 2024, datoreaza:

Contributia de asigurari sociale de sanatate (CASS): 10% = 13.000 lei x 10% = 1.300 lei

Contributia de asigurari sociale (CAS) – cota de 20,25% pentru veniturile pana la 10.000 lei: 10.000 lei x 20,25% = 2.025 lei

Contributia de asigurari sociale – cota de 25% pentru veniturile peste 10.000 lei: 3.000 lei x 25% = 750 lei

CAS total = 2.775 lei

Impozit pe venit – 10% pentru ceea ce depaseste plafonul de 10.000 lei:

Baza de calcul: 13.000 lei – 10.000 lei = 3.000 lei

3.000 lei – 300 lei (CASS aferent) – 750 lei (CAS aferent) = 1.950 lei

Impozit: 1.950 lei x 10% = 195 lei

Salariu net: 13.000 lei – 1.300 lei – 2.775 lei – 195 lei = 8.730 lei

De la data de 1 ianuarie 2025:

Contributia de asigurari sociale de sanatate (CASS): 10% = 13.000 lei x 10% = 1.300 lei

Contributia de asigurari sociale (CAS) – cota de 25%: 13.000 lei x 25% = 3.250 lei

Impozit pe venit – 10%:

Baza de calcul: 13.000 lei – 1.300 lei – 3.250 lei = 8.450 lei

Impozit: 8.450 lei x 10% = 845 lei

Salariu net: 13.000 lei – 1.300 lei – 3.250 lei – 845 lei = 7.605 lei

Copiaza Link-ul catre aceasta sectiune: Incadrarea societatilor cu activitate in domeniul IT ca microintreprinderi

Copiaza Link-ul catre aceasta sectiune: Incadrarea societatilor cu activitate in domeniul IT ca microintreprinderi

O alta modificare se refera la incadrarea societatilor cu activitate in domeniul IT ca microintreprinderi. Incepand cu data de 1 ianuarie 2025, se reduc plafoanele pentru incadrarea societatilor ca platitori de impozit pe venitul microintreprinderilor.

Potrivit art. 47 din Codul fiscal, o microintreprindere este o persoana juridica romana care indeplineste cumulativ urmatoarele conditii la data de 31 decembrie a anului fiscal precedent:

- A realizat venituri care nu au depasit echivalentul in lei a 250.000 euro (respectiv 100.000 euro incepand cu 1 ianuarie 2026). Cursul de schimb pentru determinarea echivalentului in euro este cel valabil la inchiderea exercitiului financiar in care s-au inregistrat veniturile.

Pentru anul fiscal 2025, limita veniturilor realizate, reprezentand echivalentul in lei a 250.000 euro, se verifica pe baza veniturilor realizate de catre persoana juridica romana la data de 31 decembrie 2024.

Conditia referitoare la ponderea veniturilor din consultanta si/sau management in veniturile totale, de la data de 31 decembrie 2024, nu se aplica pentru calculul limitei de 250.000 euro.

Pana in anul 2024 inclusiv, se aplica si cerinta ca societatea sa realizeze venituri, altele decat cele din consultanta si/sau management (cu exceptia veniturilor din consultanta fiscala, corespunzatoare codului CAEN: 6920 – "Activitati de contabilitate si audit financiar; consultanta in domeniul fiscal"), in proportie de peste 80% din veniturile totale.

Incepand cu anul 2025, raportat la veniturile inregistrate in anul 2024, nu se mai aplica aceasta conditie.

- Capitalul social al acesteia este detinut de persoane, altele decat statul si unitatile administrativ-teritoriale.

- Nu se afla in dizolvare, urmata de lichidare, inregistrata in registrul comertului sau la instantele judecatoresti, potrivit legii.

- Are cel putin un salariat, cu exceptia situatiei prevazute la art. 48 alin. (3).

- Are asociati/actionari care detin, in mod direct sau indirect, peste 25% din valoarea/numarul titlurilor de participare sau al drepturilor de vot si este singura persoana juridica stabilita de catre asociati/actionari sa aplice prevederile prezentului titlu.

PortalContabilitate ro - acces 12 luni consultanta in scris si telefonica 30 intrebari

Ghidul practic al contabilului din domeniul constructiilor

Cartea Verde a Contabilitatii - Editie revizuita

- A depus in termen situatiile financiare anuale, daca are aceasta obligatie, potrivit legii.

Cotele de impozitare pe veniturile microintreprinderilor sunt:

a) 1%, pentru microintreprinderile care realizeaza venituri care nu depasesc 60.000 euro inclusiv si care nu desfasoara activitatile prevazute la lit. b) pct. 2;

b) 3%, pentru microintreprinderile care:

- realizeaza venituri peste 60.000 euro; sau

- desfasoara activitati, principale sau secundare, corespunzatoare codurilor CAEN:

5821 – Activitati de editare a jocurilor de calculator

5829 - Activitati de editare a altor produse software

6201 – Activitati de realizare a soft-ului la comanda (software orientat client)

6209 – Alte activitati de servicii privind tehnologia informatiei

5510 – Hoteluri si alte facilitati de cazare similare

5520 – Facilitati de cazare pentru vacante si perioade de scurta durata

5530 – Parcuri pentru rulote, campinguri si tabere

5590 – Alte servicii de cazare

5610 – Restaurante

5621 – Activitati de alimentatie (catering) pentru evenimente

5629 – Alte servicii de alimentatie n.c.a.

5630 – Baruri si alte activitati de servire a bauturilor

6910 – Activitati juridice (doar pentru societatile cu personalitate juridica, care nu sunt entitati transparente fiscal, constituite de avocati potrivit legii)

8621 – Activitati de asistenta medicala generala

8622 – Activitati de asistenta medicala specializata

8623 – Activitati de asistenta stomatologica

8690 – Alte activitati referitoare la sanatatea umana

Pentru aplicarea cotei de impozit de 3% incepand cu 1 ianuarie 2025, se iau in considerare, dupa caz, si activitatile principale sau secundare corespunzatoare codurilor CAEN:

6210 – Activitati de realizare a soft-ului la comanda (software orientat client)

6290 – Alte activitati de servicii privind tehnologia informatiei

5611 – Restaurante

5612 – Activitati ale unitatilor mobile de alimentatie

5622 – Alte servicii de alimentatie n.c.a.

Aceasta completare survine ca urmare a modificarii codurilor CAEN de la data de 1 ianuarie 2025. Potrivit Ordinului Institutului National de Statistica nr. 377/2024 de la data de 1 ianuarie 2025:

Codul CAEN 6201 – Activitati de realizare a soft-ului la comanda (software orientat client) se modifica in codul CAEN 6210 cu aceeasi denumire.

Codul CAEN 6209 – Alte activitati de servicii privind tehnologia informatiei devine codul CAEN 6290.

Potrivit ordinului mentionat, operatorii economici au obligatia actualizarii codurilor CAEN conform modificarilor.

Procedura de actualizare a codurilor CAEN este aprobata prin Ordinul Ministrului Justitiei nr. 2.938/2024. Astfel, pentru actualizarea obiectului de activitate, profesionistii depun la oficiul registrului comertului o cerere de inregistrare, in care se precizeaza obiectul principal de activitate conform CAEN Rev. 3.

Dupa inregistrarea actualizarii obiectului de activitate, oficiul registrului comertului emite, cu titlu gratuit, un nou certificat de inregistrare, in conditiile art. 110 din Legea nr. 265/2022, cu modificarile si completarile ulterioare, precum si informatii actualizate din registrul comertului despre profesionistul care a efectuat inregistrarea.

CAEN Rev. 3 se foloseste pentru precizarea obiectului de activitate al profesionistilor care solicita inmatricularea/inregistrarea in registrul comertului dupa intrarea in vigoare a Ordinului presedintelui Institutului National de Statistica nr. 377/2024 privind actualizarea Clasificarii activitatilor din economia nationala – CAEN.

In celelalte cazuri, actualizarea obiectului de activitate se realizeaza pe masura formularii unei cereri de inregistrare privind actualizarea obiectului de activitate, potrivit prezentului ordin, sau odata cu inregistrarea unei alte mentiuni in registrul comertului.

In Anexa 1 a Ordinului Ministrului Justitiei nr. 2.938/2024 este furnizat modelul cererii, care cuprinde si rubrica de actualizare a obiectului de activitate conform CAEN.

De la data de 1 ianuarie 2025, salariul minim brut pe economie devine 4.050 lei, potrivit H.G. nr. 1.506/2024.

Operarea modificarii salariului minim in ReviSal se face in termen de 20 de zile lucratoare de la data la care devine aplicabil noul salariu minim.

Potrivit art. 168 alin. (8) din Legea nr. 53/2003 privind Codul muncii, cu modificarile si completarile ulterioare, salariul de baza minim brut pe tara garantat in plata, stabilit prin hotarare a Guvernului, poate fi acordat unui salariat pentru o perioada de maximum 24 de luni, de la data incheierii contractului individual de munca.

Dupa expirarea perioadei respective, salariatului i se acorda un salariu de baza superior salariului de baza minim brut pe tara garantat in plata.

Dupa perioada de 24 de luni, salariul trebuie majorat peste salariul minim, fara ca legea sa prevada insa suma minima cu care trebuie ajustat.

Acest articol a fost preluat din Revista Monitorul Contabil, o publicatie de specialitate care nu trece neobservata in mediul fiscal-contabil datorita continutului sau exceptional si care reuseste sa-ti ofere solutii pentru problemele frecvent generate de legislatia in continua schimbare. Click aici pentru detalii >>

NOU: Ghidul practic al contabilitatii in 2025. Legislatie explicata - Exemple detaliate

Articole similare

Masuri fiscale pregatite de Guvern: Cresteri de TVA, impozit pe dividende, taxe pentru jocuri de noroc, accize si impozit pentru banci [Proiect MF]Cartea Verde a Contabilitatii: Monografii contabile actualizate si ultimele modificari fiscaleModificari fiscale in domeniul IT: Analiza comparativa a salariului NET in 2024 vs. 2025Cheltuieli deductibile si nedeductibile: Ce schimbari majore aduce legislatia fiscala in 2025?Impozitul pe venit: 6 noutati majore pentru 2025Ultimele articole

Conferinta Nationala de Fiscalitate si Contabilitate, 4 martie 2025: Noutati fiscale si legislatie explicata de specialisti de tope-Factura si e-Transport in 2025: Modificari legislative introduse recent, documente necesare si studii de cazCartea Verde a Contabilitatii si Marea Carte Verde a Monografiilor Contabile: Doua ghiduri cu explicatii si solutii practiceMODIFICARI FISCALE 2025: Noutati legate de e-Factura, e-TVA, e-Transport si schimbarile din Codul FiscalNoutati privind e-Factura, e-TVA, e-Transport si Legea Contabilitatii: Atentie la modificarile propuse de MF! [DOCUMENT]