Liderul informatiilor specializate din Romania

Va oferim CADOU un Raport Special Gratuit

"Planul de conturi general"

In vederea cresterii operativitatii acordarii creditelor, experienta bancara a condus la dezvoltarea unor metode de incadrare a firmelor solicitante in clase de risc, cu ajutorul unei note medii sau punctaj. In functie de clasa de risc in care este pozitionata, firma solicitanta va primi sau nu creditul cerut.

Credit-scoringul poate fi exprimat ca o notatie prin care banca evalueaza performantele economice ale firmei solicitante in vederea acordarii creditului.

In acest scop, bancile:

- au stabilit un numar de criterii de apreciere in functie de care se face analiza solicitantului de credite (practic, este analizata capacitatea sa potentiala de rambursare);

- au realizat un sistem de agregare care sa permita transpunerea acestor criterii intr-o nota medie (punctaj).

Scorurile pe care le realizeaza fiecare solicitant pot fi ierarhizate. Bancile, pe baza experientei proprii, stabilesc nivelul minim de punctaj admisibil, prin analiza comparata a castigurilor si pierderilor aferente fiecarui nivel al scorurilor.

Mai intai are loc calculul scorului, pe baza sistemului de punctaj stabilit, si apoi clasificarea solicitantilor de credit, in functie de performantele lor, in clienti „buni“ si clienti „rai“.

Incadrarea clientilor in clase va duce inevitabil la eliminarea nedorita a unor clienti „buni“ si la admiterea cererii de credite a unor clienti „rai“.

Cu toate acestea, bancile stabilesc un nivel optim al punctajului, de la care se pot acorda credite. Nivelul optim este cel la care eliminarea numarului de clienti neperformanti (si neinregistrarea de catre banca a pagubelor produse de acestia) compenseaza avantajos pierderea unui numar de clienti cu comportament pozitiv.

Ca urmare, analiza bonitatii (capacitatii de rambursare a creditelor) unei firme solicitante de credit se face acordand un numar de puncte fiecarui criteriu din sistemul de criterii stabilit de catre fiecare banca pe baza experientei proprii.

In general, acestea sunt:

- criterii cantitative – tin de activitatea propriu-zisa a firmei si sunt de fapt indicatori calculati pe baza datelor culese din bilantul contabil (inclusiv contul de profit si pierdere) si din balantele de verificare;

- criterii calitative – nu tin de activitatea propriu-zisa a firmei (tipul firmei, calitatea managementului firmei, ramura economica din care face parte etc.).

Indicatorii cantitativi de baza, din care se aleg in cele mai multe cazuri criteriile de apreciere, sunt grupati in trei mari categorii: indicatori de solvabilitate, lichiditate si de rentabilitate.

Indicatorii de solvabilitate reflecta gradul in care firma poate face fata obligatiilor de plata.

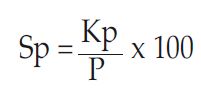

Cel mai utilizat indicator al solvabilitatii este cel exprimat prin solvabilitatea patrimoniala (Sp), care se calculeaza astfel:

Unde:

Kp = capital propriu

P = pasivele totale din bilantul contabil

Indicatorul este considerat optim atunci cand rezultatul obtinut este mai mare de 30%. O valoare apropiata de 100% arata ca firma nu are datorii si ca activele sale au acoperire in sursele sale proprii de finantare.

Unele banci calculeaza indicatorii de solvabilitate a firmelor atat pe termen scurt, cat si pe termen lung. Astfel, se mai calculeaza:

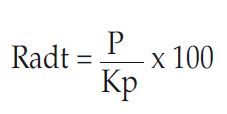

--> Rata de acoperire a datoriilor totale (Radt)

Manual de politici contabile - Stick USB

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita

Ghidul practic al contabilitatii Legislatie explicata - Exemple detaliate - Monografii contabile complete

Unde:

Kp = capital propriu

P = pasivele totale din bilantul contabil

Acest indicator trebuie sa fie mai mic sau cel mult egal cu 200%.

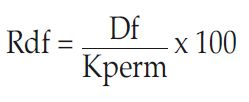

--> Rata datoriilor financiare (Rdf)

Unde: Rdf = rata datoriilor financiare

Df = datoriile financiare catre banci, adica cele cu scadenta mai mare de un an

Kperm = capitaluri permanente: capitaluri proprii + datoriile financiare

Firma poate beneficia de credite pe termen lung daca Rdf este mai mica de 50%.

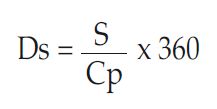

--> Durata medie de stocare (Ds)

Unde: Ds = durata medie de stocare

S = valoarea anuala a stocurilor

Cp = costuri de productie anuale

Acest indicator este exprimat in numar de zile si creeaza o imagine asupra miscarii stocurilor. Cu cat durata in zile este mai mare, cu atat situatia este apreciata mai nefavorabil.

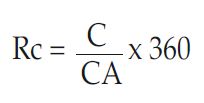

--> Rotatia creantelor (Rc)

Unde: Rc = rotatia creantelor

C = valoarea anuala a creantelor

CA = cifra de afaceri anuala

Acest indicator este exprimat in numar de zile si reflecta intervalul mediu de incasare a creantelor de catre firma. Cu cat numarul de zile este mai mic, cu atat situatia firmei este mai buna.

Indicatorii de lichiditate masoara, la un moment dat, capacitatea firmei de a-si acoperi toate obligatiile pe termen scurt (sumele de plata pe termen mai scurt de 1 an). Ei se calculeaza ca indicatori ai lichiditatii imediate (absolute si relative) si ai lichiditatii la o anumita data.

Lichiditatea imediata in marime absoluta se calculeaza pe baza formulei:

La = As – Ps

Unde: La = lichiditatea imediata in marime absoluta

As = active pe termen scurt (care pot fi transformate in bani intr-un termen scurt – o luna). Acestea se determina prin deducerea din total active a activelor fixe, a pierderilor, precum si a productiei neterminate si a produselor finite fara desfacere asigurata.

Ps = pasive pe termen scurt (sume de plata pe termen scurt): credite bancare si diverse alte obligatii de plata (salarii si contributii sociale, impozite, contravaloarea unor marfuri cumparate cu plata la termen devenite scadente etc.)

Lichiditatea imediata in marime absoluta este cu atat mai buna cu cat ea este mai mare decat zero.

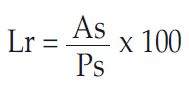

Unde: Lr = lichiditatea imediata in marime relativa

As = active pe termen scurt

Ps = pasive pe termen scurt

Lichiditatea imediata in marime relativa este cu atat mai buna cu cat ea este mai mare, limita minima acceptata fiind 100%. Sub aceasta limita, cererea de credite se respinge.

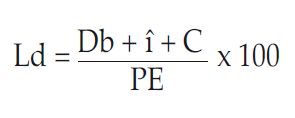

Lichiditatea la o anumita data viitoare:

Lichiditatea imediata in marime relativa se calculeaza pe baza formulei:

Unde: Ld = lichiditatea la o anumita data

Db = disponibilitatile banesti proprii si imprumutate

i = incasari ce urmeaza a fi realizate pana la sfarsitul perioadei analizate

C = credite bancare care se pot obtine pana la finele perioadei analizate

PE = plati exigibile in perioada analizata, adica sumele care trebuie platite in perioada respectiva, inclusiv rate scadente si dobanzi aferente creditelor

Acest indicator reflecta capacitatea de plata a firmei in viitor si este apreciat ca satisfacator in cazul in care rezultatul este peste 100% (incasarile depasesc obligatiile de plata).

Cu cat lichiditatea este mai mare, cu atat activitatea firmei este apreciata ca fiind mai buna, deoarece gradul de acoperire a obligatiilor de plata este mai mare.

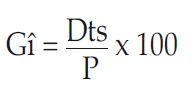

Gradul de indatorare (Gi): arata limita pana la care firma este finantata din alte surse decat fondurile sale proprii. Se calculeaza astfel:

Unde: Gi = gradul de indatorare

Dts = datorii pe termen scurt

P = pasivele totale

Acest indicator trebuie sa fie mai mic de 30%.

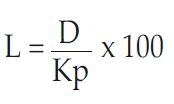

Coeficientul total de indatorare (L) este cunoscut si sub denumirea de levier. Se calculeaza astfel:

Unde: L = rata levierului (coeficientul total de indatorare)

D = datoriile totale catre banci ale firmei

Kp = capitaluri proprii, care includ: capitalul social, rezervele, amortizarea, profitul net reinvestit

Pentru ca banca sa acorde credite, coeficientul total de indatorare (rata levierului) in cazul firmei solicitante trebuie sa fie mai mic decat unu.

Indicatorii de rentabilitate si profitabilitate exprima eficienta activitatii firmei, in sensul capacitatii acesteia de a obtine

profit din activitatea desfasurata.

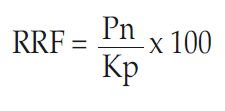

--> Rata rentabilitatii financiare (RRF)

Unde:

Pn = profit net

Kp = capital propriu

Rata rentabilitatii financiare trebuie sa fie mai mare decat rata medie a dobanzii bancare (circa 10%).

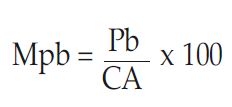

--> Marja profitului brut (Mpb)

Unde:

pb = marja profitului brut

Pb = profit brut

CA = cifra de afaceri

Valoarea în lei minim acceptată a acestui indicator este 10%.

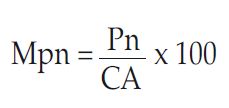

--> Marja profitului net (Mpn)

Unde:

Mpn = marja profitului net

Pn = profit net

CA = cifra de afaceri

Valoarea în lei minim acceptată a acestui indicator este 5%.

Foto: pixabay.com

Atentie la e-TVA si notificarile ANAF!

Descopera in lucrarea oferita de Editura Rentrop&Straton:

Diferente e-TVA. Solutii la notificarile ANAF

Articole similare

Depunerea formularului S1001. Ce trebuie sa stie firmele cu capital de statProcedurile si notele contabile necesare pentru bilantul entitatilor miciBuletin ANAF: acte normative cu incidenta fiscala in perioada 4-8 martie 2019Sinteza Contabilul.ro: Taxa noua din 2018 pentru afacerile online, dosar TVA si analiza principalilor indicatoriNoutati legislative cu incidenta fiscala in perioada 5-11 iunie 2017Ultimele articole

Noutati legislative cu incidenta fiscala: Reglementari contabile, bunuri mobile sechestrate, schimbul de informatiiNote explicative bilant microentitati si entitati mici. Ce obligatii se impun, respectand OMFP 123/2016?Buletin informativ ANAF: Noutati legislative si modificarile valabile din 2016Bilant (Raportarea contabila) la 30.06.2015. Termen 17 august 2015. Sunt 5 modificari fata de sistemul de raportare din 2014!Buletin informativ CECCAR: Acte normative importante din perioada 15 - 21.05.2015