Liderul informatiilor specializate din Romania

Va oferim CADOU un Raport Special Gratuit

"Planul de conturi general"

![PFA vs. Microintreprindere: Care forma de organizare este mai avantajoasa in 2025 [INFOGRAFIC]](https://contabilul.manager.ro/dbimg/articole/calculator_29229_1.jpg)

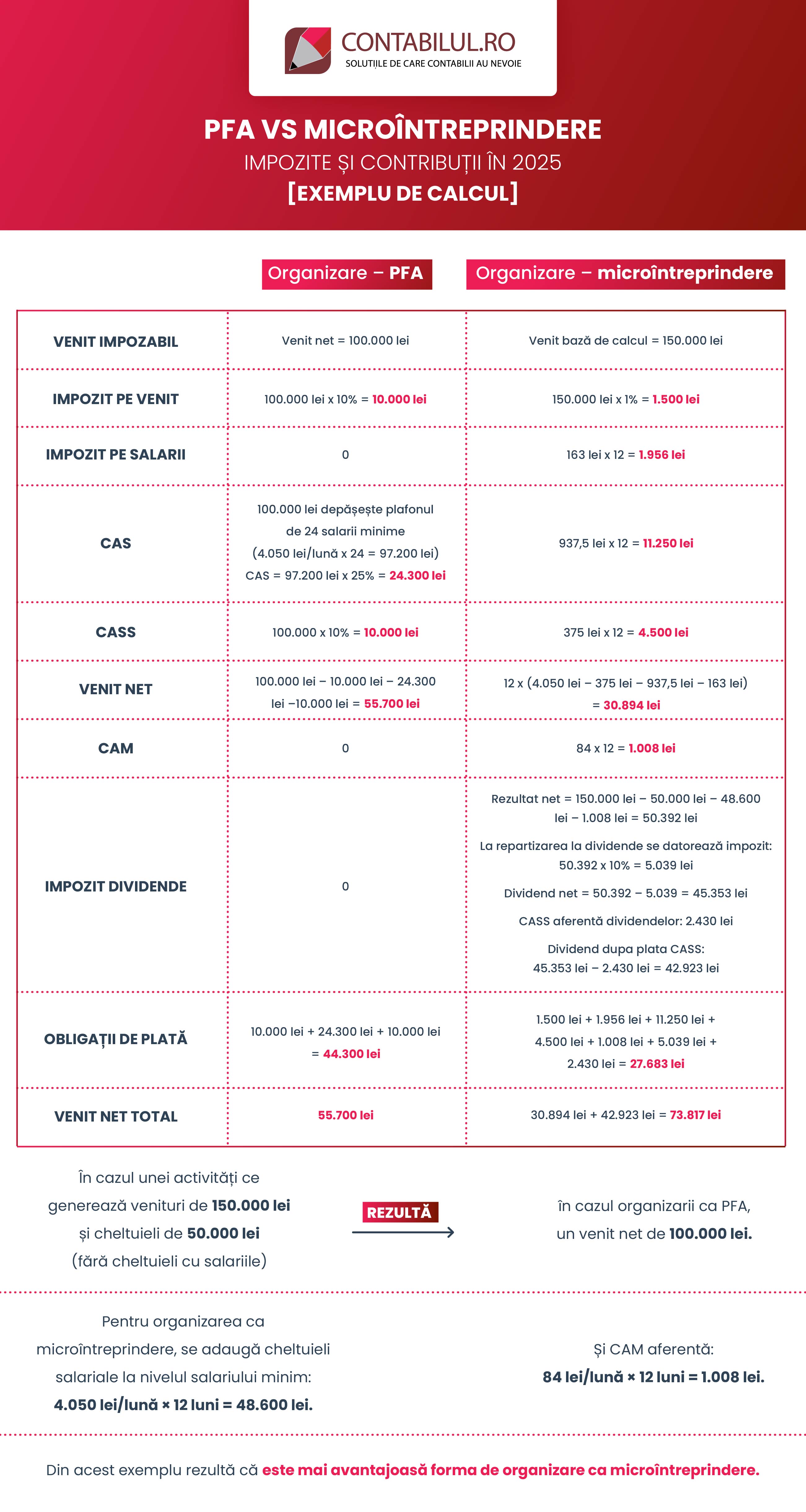

In anul 2025 au fost aduse unele modificari in legislatia fiscala care afecteaza atat impozitele si contributiile datorate de persoanele fizice ce desfasoara activitati economice ca PFA, cat si pe cele datorate de microintreprinderi. In continuare, va prezentam un exemplu cu calcule comparative privind contributiile sociale si impozitele.

Venit impozabil --> Venit net = 100.000 lei

Impozit pe venit: 100.000 lei x 10% = 10.000 lei

Impozit pe salarii: 0

CAS: 100.000 lei depaseste plafonul de 24 salarii minime (4.050 lei/luna x 24 = 97.200 lei)

CAS = 97.200 lei x 25% = 24.300 lei

CASS: 100.000 x 10% = 10.000 lei

Venit net: 100.000 lei – 10.000 lei – 24.300 lei –10.000 lei= 55.700 lei

CAM: 0

Impozit dividende: 0

Obligatii de plata: 10.000 lei + 24.300 lei + 10.000 lei = 44.300 lei

Venit total: 55.700 lei

Venit impozabil --> Venit baza de calcul = 150.000 lei

Impozit pe venit: 150.000 lei x 1% = 1.500 lei

Impozit pe salarii: 163 lei x 12 = 1.956 lei

CAS: 937,5 lei x 12 = 11.250 lei

CASS: 375 lei x 12 = 4.500 lei

Venit net: 12 x (4.050 lei – 375 lei – 937,5 lei – 163 lei) =30.894 lei

CAM: 84 x 12 = 1.008 lei

Impozit dividende:

Rezultat net = 150.000 lei – 50.000 lei – 48.600lei – 1.008 lei = 50.392 lei

La repartizarea la dividende se datoreaza impozit: 50.392 x 10% = 5.039 lei

Dividend net = 50.392 – 5.039 = 45.353 lei

Registrul de Evidenta Fiscala PFA

Portal Codul fiscal - acces 12 luni consultanta in scris si telefonica 30 intrebari

PFA II IF Taxe Impozite Deduceri Contributii 2025

Obligatii de plata: 1.500 lei + 1.956 lei + 11.250 lei + 4.500 lei +1.008 lei + 5.039 lei + 2.430 lei = 27.683 lei

Venit net total: 30.894 lei + 42.923 lei = 73.817 lei

Copiaza Link-ul catre aceasta sectiune: Infografic PFA vs. Microintreprindere

Copiaza Link-ul catre aceasta sectiune: Infografic PFA vs. Microintreprindere

Infografic:

Copiaza Link-ul catre aceasta sectiune: Concluzie: Ce forma de organizare este mai avantajoasa?

Copiaza Link-ul catre aceasta sectiune: Concluzie: Ce forma de organizare este mai avantajoasa?

In cazul unei activitati ce genereaza venituri de 150.000 lei si cheltuieli de 50.000 lei (fara cheltuieli cu salariile), rezulta, in cazul organizarii ca PFA, un venit net de 100.000 lei.

Pentru organizarea ca microintreprindere, se adauga cheltuieli salariale la nivelul salariului minim: 4.050 lei/luna ×12 luni = 48.600 lei.

Si CAM aferenta: 84 lei/luna × 12 luni = 1.008 lei.

Din acest exemplu rezulta ca este mai avantajoasa formade organizare ca microintreprindere.

Trebuie tinut seama suplimentar, pe termen mediu si lung, si de urmatoarele aspecte:

- La depasirea cifrei de afaceri de 60.000 de euro, impozitul pe venitul microintreprinderilor devine 3%.

- In cazul microintreprinderilor, suplimentar, se pot inregistra si cheltuieli aferente organizarii si tinerii contabilitatii.

- In cadrul acestei analize nu au fost luate in calcul cheltuieli precum cele aferente.

- Potrivit art. 164 din Legea nr. 53/2003, republicata, cu modificarile si completarile ulterioare, incepand cu data de 1 ianuarie 2022, salariul de baza minim brut pe tara garantat in plata poate fi aplicat pentru un salariat pentru o perioada de maximum 24 de luni, de la momentul incheierii contractului individual de munca.

Dupa expirarea perioadei respective, acesta va fi platit cu un salariu de baza superior salariului de baza minim brut pe tara garantat in plata.

Dupa depasirea termenului de 24 de luni, la majorarea salariului peste nivelul salariului minim, nu se mai aplica nicio facilitate de neimpozitare a sumei de 300 de lei.

NOU: A aparut cartea Umor exploziv pentru CONTABILI!

Articole similare

ATENTIE maxima la Decontari: Ce INTERZICE legea in mod explicit? Cazuri Practice detaliatePrimul an de activitate: Ghid de planificare fiscala si financiara pentru un SRL nou infiintatVenituri din deseuri feroase si neferoase: Ce noutati a adus Legea nr. 141/2025 in domeniul impozitului pe venitConferinta Nationala de Fiscalitate si Contabilitate, 11 septembrie 2025: Modificari TVA, noutati fiscale si legislatie explicataCheltuieli in interes personal efectuate de administrator: Atentie la riscul de recalificare si impozitare ANAF!Ultimele articole

Declaratia 101: Cum se completeaza, ce venituri se impoziteaza si ce venituri se excludScutire de la impozitul pe venit: Ce persoane fizice beneficiaza si in ce conditiiIntreprindere individuala: Care sunt obligatiile fiscale pentru un venit net impozabil de 114.000 leiExamen Consultant Fiscal: 140 de teste-grila rezolvate care va ajuta sa intelegeti legislatiaControl fiscal: CAND si CUM se inregistreaza in contabilitate TVA stabilita suplimentar