Liderul informatiilor specializate din Romania

Va oferim CADOU un Raport Special Gratuit

"Planul de conturi general"

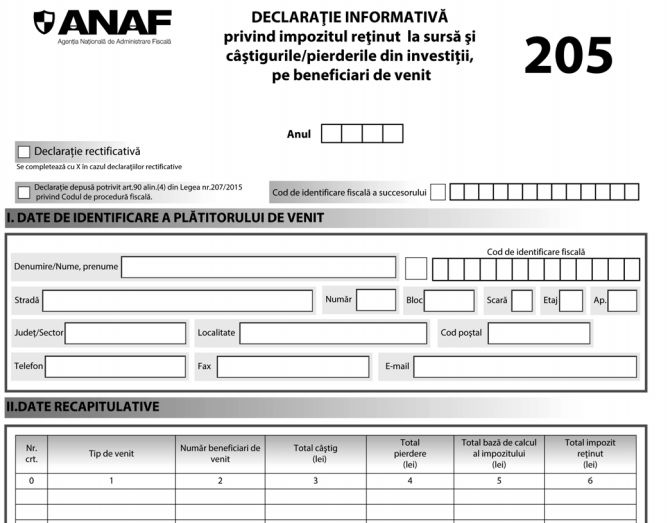

Prin OPANAF nr. 179/2022, publicat in Monitorul Oficial, Partea I, nr. 65 din 27 ianuarie 2025, a fost oficializat modelul si continutul formularului 205 "Declaratie informativa privind impozitul retinut la sursa si castigurile/pierderile din investitii, pe beneficiari de venit". Principala modificare adusa formularului 205 consta in actualizarea categoriilor de venituri pentru care platitorii de venituri trebuie sa depuna acest formular. Astfel, a fost introdusa categoria „Venituri din cedarea folosintei bunurilor, altele decat cele din arendarea bunurilor agricole si din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, platite de persoane juridice sau alte entitati care au obligatia de a tine evidenta contabila”. Conform prevederilor articolului 132, alineatul (2) din Codul fiscal, persoanele care platesc venituri supuse regimului de retinere la sursa a impozitelor sunt obligate sa depuna declaratia privind calculul si retinerea impozitului pentru fiecare beneficiar de venit la organul fiscal competent, pana la ultima zi a lunii februarie inclusiv a anului in curs, pentru anul anterior.

Copiaza Link-ul catre aceasta sectiune: Ce se schimba in Formularul 205

Copiaza Link-ul catre aceasta sectiune: Ce se schimba in Formularul 205

Directia Generala Regionala a Finantelor Publice Brasov vine in intampinarea contribuabililor si ii informeaza cu privire la faptul ca, prin Ordinul presedintelui ANAF nr. 102/2025 a fost actualizat Formularul 205 "Declaratie informativa privind impozitul retinut la sursa si castigurile/pierderile din investitii, pe beneficiari de venit" (...)" ca urmare a modificarilor legislative aduse Codului fiscal care au vizat:

- obligatia de retinere la sursa, incepand cu 1 ianuarie 2024, a impozitului pe veniturile din cedarea folosintei bunurilor, altele decat cele din arendarea bunurilor agricole si din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, platite de persoane juridice sau alte entitati care au obligatia de a conduce evidenta contabila, modificari introduse de OUG nr.115/2023;

- obligatiile declarative in cazul veniturilor din cedarea folosintei bunurilor platite exclusiv in natura, precum si a sumelor reprezentand garantie utilizata pentru plata chiriei stabilita prin contract, modificari introduse de OUG nr. 138/2024. In acest sens in declaratia informativa 205 a fost introdusa la tipurile de venit categoria „Venituri din cedarea folosintei bunurilor, altele decat cele din arendarea bunurilor agricole si din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, platite de persoane juridice sau alte entitati care au obligatia de a conduce evidenta contabila” si a fost introdus cap. VI "Date informative privind veniturile din cedarea folosintei bunurilor, altele decat cele din arendarea bunurilor agricole si din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, platite de persoane juridice sau alte entitati care au obligatia de a conduce evidenta contabila".

Copiaza Link-ul catre aceasta sectiune: Ce venituri se declara in Formularul 205

Copiaza Link-ul catre aceasta sectiune: Ce venituri se declara in Formularul 205

Declaratia se completeaza si se depune de catre platitorii de venituri/intermediarii definiti potrivit legislatiei in materie, societatile de administrare a investitiilor, societatile de investitii autoadministrate, administratorii de fonduri de investitii alternative, rezidenti fiscali romani sau nerezidenti care au in Romania un sediu permanent, care are calitatea de intermediar, si care au obligatia calcularii, retinerii si virarii impozitului pe veniturile cu regim de retinere la sursa a impozitului, potrivit titlului IV din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare (Codul fiscal), pentru urmatoarele tipuri de venituri:

a) venituri din dividende;

b) venituri din dobanzi;

c) venituri sub forma castigurilor din transferul titlurilor de valoare si instrumente financiare derivate detinute o perioada mai mare de 365 de zile inclusiv;

d) venituri sub forma castigurilor din transferul titlurilor de valoare si instrumente financiare derivate detinute o perioada mai mica de 365 de zile;

e) venituri din lichidarea unei persoane juridice;

f) venituri din premii;

g) venituri din jocuri de noroc;

h) venituri provenite din incasarea bacsisului de catre salariati;

i) venituri din alte surse, altele decat veniturile provenite din incasarea bacsisului de catre salariati si cele prevazute la art. 114 alin. (2) lit. k1) din Codul fiscal;

j) venituri din activitati independente prevazute la art. 682 din Codul fiscal si venituri din alte surse prevazute la art. 114 alin. (2) lit. k1) din Codul fiscal;

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita

Ghidul Practic al Monografiilor Contabile

Portal Codul fiscal - acces 12 luni consultanta in scris si telefonica 30 intrebari

Declaratia se depune si pentru declararea:

- castigurilor/pierderilor din transferul aurului de investitii, potrivit dispozitiilor art. 961 alin. (2) din Codul fiscal;

- veniturilor din cedarea folosintei bunurilor platite exclusiv in natura, precum si in cazul sumelor reprezentand garantie utilizata pentru plata chiriei stabilita prin contract, potrivit dispozitiilor art. 841 alin. (9) din Codul fiscal.

In cazul persoanelor fizice nerezidente care obtin venituri din transferul titlurilor de valoare emise de rezidenti romani, entitatile prevazute la art. 961 alin. (1) din Codul fiscal au obligatia sa depuna declaratia atat pentru contribuabilul persoana fizica nerezidenta care nu face dovada rezidentei intr-un stat cu care Romania are incheiata conventie de evitare a dublei impuneri, cat si pentru contribuabilul persoana fizica nerezidenta care face dovada rezidentei intr-un stat cu care Romania are incheiata conventie de evitare a dublei impuneri, potrivit dispozitiilor art. 230 alin. (5) din Codul fiscal.

In cazul in care, in cursul anului, la nivelul aceluiasi platitor, au fost efectuate plati privind mai multe tipuri de venituri, se completeaza un singur formular.

Pentru fiecare tip de venit platit se genereaza, in acelasi formular, cate un tabel, inscriindu-se datele corespunzatoare pe beneficiari de venit aferente anului de raportare.

1. Perioada de raportare

In rubrica „Anul” se inscrie cu cifre arabe cu 4 caractere (de exemplu: 2024) anul pentru care se completeaza declaratia.

2. Casuta „Declaratie rectificativa” se completeaza cu „X” in cazul declaratiilor rectificative.

3. Casuta „Declaratie depusa potrivit art. 90 alin. (4) din Legea nr. 207/2015 privind Codul de procedura fiscala” se completeaza cu „X” in situatia indeplinirii de catre succesorii persoanelor/entitatilor care si-au incetat existenta a obligatiilor fiscale aferente perioadei in care persoana/entitatea a avut calitatea de subiect de drept fiscal.

4. In caseta „Cod de identificare fiscala a succesorului” se inscrie codul de identificare fiscala a succesorului, inscriindu-se cifrele cu aliniere la dreapta.

5. Cap. I „Date de identificare a platitorului de venit”

5.1. In caseta „Cod de identificare fiscala” se inscrie codul de identificare fiscala al platitorului de venit, inscriindu-se cifrele cu aliniere la dreapta.

5.2. In situatia indeplinirii de catre succesorii persoanelor/ entitatilor care si-au incetat existenta a obligatiilor fiscale aferente perioadei in care persoana/entitatea a avut calitatea de subiect de drept fiscal, se inscrie codul de identificare fiscala al entitatii care si-a incetat existenta.

5.3. In situatia in care declaratia se completeaza de catre un imputernicit, desemnat potrivit legii, se inscriu codul de identificare fiscala al persoanei ale carei obligatii sunt indeplinite, precum si datele de identificare ale acesteia, iar la rubrica „Functia/Calitatea” din formular se inscrie „Imputernicit”.

5.4. In cazul in care platitorul de venit are calitatea de persoana impozabila inregistrata in scopuri de taxa pe valoarea adaugata, codul de identificare fiscala va fi precedat de prefixul „RO”.

5.5. In rubrica „Denumire/Nume, prenume” se inscriu, dupa caz, denumirea sau numele si prenumele platitorului de venit.

5.6. Rubricile privind adresa se completeaza, dupa caz, cu datele privind adresa domiciliului fiscal al platitorului de venit.

6. Cap. II „Date recapitulative”

6.1. Tabelul se genereaza cu ajutorul programului de asistenta si reprezinta situatia centralizatoare a datelor declarate la cap. IV, V si VI pe tipuri de venit.

6.2. Col. 2-8 se completeaza cumulat, pe tipuri de venit.

7. Cap. III „Date privind natura veniturilor”

7.1. Se inscrie (selecteaza) tipul de venit platit, corespunzator tipului de venit cuprins in lista de la cap. I „Depunerea declaratiei” pct. 1 si pct. 2 subpct. 2.1.

7.2. Categoriile „Venituri sub forma castigurilor din transferul titlurilor de valoare si instrumente financiare derivate detinute o perioada mai mare de 365 de zile inclusiv” si „Venituri sub forma castigurilor din transferul titlurilor de valoare si instrumente financiare derivate detinute o perioada mai mica de 365 de zile” se selecteaza in cazul veniturilor sub forma castigurilor realizate din Romania si/sau din strainatate din transferul titlurilor de valoare si instrumente financiare derivate pentru care impozitul pe venit se calculeaza prin retinere la sursa de catre intermediarii definiti potrivit legislatiei in materie, societatile de administrare a investitiilor, societatile de investitii autoadministrate, administratorii de fonduri de investitii alternative, rezidenti fiscali romani sau nerezidenti care au in Romania un sediu permanent care are calitatea de intermediar.

7.3. Categoria „Castiguri/Pierderi din transferul aurului de investitii” se selecteaza in cazul castigurilor/pierderilor rezultate din transferul aurului de investitii pentru care beneficiarul de venit are obligatia stabilirii castigului net anual/pierderii nete anuale, pe baza declaratiei unice privind impozitul pe venit si contributiile sociale datorate de persoanele fizice.

7.4. Categoria „Venituri din jocuri de noroc” se selecteaza in cazul veniturilor din jocuri de noroc pentru care impozitul pe venit se calculeaza prin retinere la sursa de catre organizatorii sau platitorii de venituri, impozitul fiind final.

7.4.1. Declaratia cuprinde si impozitul pe veniturile realizate de nerezidenti la jocurile de noroc practicate in Romania.

7.5. Categoria „Venituri provenite din incasarea bacsisului de catre salariati” se selecteaza in cazul sumelor provenite din incasarea bacsisului de catre salariati, calificate ca venituri din alte surse, pentru care impozitul pe venit datorat se retine la sursa la momentul distribuirii bacsisului de catre platitorii de venituri, potrivit Ordonantei de urgenta a Guvernului nr. 28/1999 privind obligatia operatorilor economici de a utiliza aparate de marcat electronice fiscale, republicata, cu modificarile si completarile ulterioare.

7.6. Categoria „Venituri din alte surse, altele decat veniturile provenite din incasarea bacsisului de catre salariati si cele prevazute la art. 114 alin. (2) lit. k1) din Codul fiscal” se selecteaza in cazul veniturilor din alte surse pentru care impozitul pe venit se calculeaza prin retinere la sursa de catre platitorii de venituri, impozitul fiind final. In aceasta categorie nu se cuprind:

a) veniturile prevazute la art. 114 alin. (2) lit. k1) din Codul fiscal;

b) veniturile provenite din incasarea bacsisului de catre salariati, potrivit Ordonantei de urgenta a Guvernului nr. 28/1999, republicata, cu modificarile si completarile ulterioare.

7.7. In categoria „Venituri din activitati independente prevazute la art. 682 din Codul fiscal si venituri din alte surse prevazute la art. 114 alin. (2) lit. k1) din Codul fiscal” se cuprind veniturile prevazute la art. 682 si art. 114 alin. (2) lit. k1) din Codul fiscal, realizate de catre contribuabili, altii decat titularul dreptului de proprietate, fost proprietar sau mostenitorii legali ori testamentari ai acestuia, de la Autoritatea Nationala pentru Restituirea Proprietatilor, ca urmare a valorificarii dreptului de creanta dobandit in legatura cu masurile pentru finalizarea procesului de restituire, in natura sau prin echivalent, a imobilelor preluate in mod abuziv in perioada regimului comunist in Romania potrivit prevederilor Legii nr. 165/2013 privind masurile pentru finalizarea procesului de restituire, in natura sau prin echivalent, a imobilelor preluate in mod abuziv in perioada regimului comunist in Romania, cu modificarile si completarile ulterioare.

7.8. Categoria „Venituri din cedarea folosintei bunurilor, altele decat cele din arendarea bunurilor agricole si din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, platite de persoane juridice sau alte entitati care au obligatia de a conduce evidenta contabila” se selecteaza in cazul veniturilor din cedarea folosintei bunurilor, altele decat cele din arendarea bunurilor agricole si din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, pentru care impozitul pe venit se calculeaza prin retinere la sursa de catre persoanele juridice sau alte entitati care au obligatia de a conduce evidenta contabila. Aceasta categorie se selecteaza de persoanele juridice sau alte entitati care au obligatia de a conduce evidenta contabila si pentru declararea veniturilor din cedarea folosintei bunurilor platite exclusiv in natura, precum si a sumelor reprezentand garantie utilizata pentru plata chiriei stabilita prin contract.

8. Cap. IV „Date informative privind impozitul retinut la sursa si castigurile/pierderile din investitii, pe beneficiari de venit, altele decat cele de la cap. V si cap. VI”

Pentru fiecare tip de venit platit se genereaza, in acelasi formular, cate un tabel, inscriindu-se datele corespunzatoare, pe beneficiari de venit. Capitolul se completeaza pentru tipurile de venituri prevazute la cap. I „Depunerea declaratiei” pct. 1 lit. b)-j) si pct. 2 subpct. 2.1.

Col. 1 — se completeaza pentru fiecare beneficiar de venit, inscriindu-se numele si prenumele persoanelor fizice pentru care platitorul de venit a retinut impozit la sursa si/sau a efectuat plata veniturilor.

Col. 2 — se completeaza, dupa caz, „rezident” sau „nerezident”, potrivit situatiei fiecarui beneficiar de venit de la momentul realizarii venitului.

Col. 3 — se completeaza numai in situatia beneficiarilor de venit nerezidenti, inscriindu-se statul al carui rezident este persoana nerezidenta la momentul realizarii venitului.

Col. 4 — se inscrie, pentru fiecare beneficiar de venit, codul numeric personal sau numarul de identificare fiscala atribuit de catre Agentia Nationala de Administrare Fiscala cu ocazia inregistrarii fiscale, dupa caz.

Col. 5 — se inscrie codul de identificare fiscala al beneficiarului de venit nerezident, emis de autoritatea fiscala din statul al carui rezident este persoana fizica nerezidenta.

Col. 6 — se completeaza numai in cazul persoanelor fizice nerezidente care obtin venituri din transferul titlurilor de valoare pentru care, in conventia de evitare a dublei impuneri incheiata intre Romania si statul de rezidenta al persoanei fizice nerezidente, nu este mentionat dreptul de impunere pentru Romania si respectiva persoana prezinta entitatii prevazute la art. 961 alin. (1) din Codul fiscal certificatul de rezidenta fiscala. In aceasta situatie

se inscrie „X” la pozitia corespunzatoare beneficiarului de venit.

Col. 7 — se inscrie suma reprezentand totalul castigurilor inregistrate de fiecare beneficiar de venit in anul de raportare din transferul aurului de investitii.

Col. 8 — se inscrie suma reprezentand totalul pierderilor inregistrate de fiecare beneficiar de venit in anul de raportare din transferul aurului de investitii.

Col. 9 — se inscrie baza de calcul al impozitului, reprezentand totalul venitului impozabil realizat de fiecare beneficiar de venit intr-un an fiscal.

1. In cazul veniturilor sub forma castigurilor din transferul titlurilor de valoare si instrumente financiare derivate se inscrie baza de calcul al impozitului, reprezentand totalul castigului realizat de fiecare beneficiar de venit intr-un an fiscal, in functie de perioada de detinere a titlurilor de valoare si instrumentelor financiare derivate.

2. Baza de calcul al impozitului se determina potrivit regulilor specifice fiecarui tip de venit, in conformitate cu prevederile Codului fiscal.

Col. 10 — se inscrie suma reprezentand totalul impozitului pe venit calculat si retinut in cursul anului pentru fiecare beneficiar de venit.

1. In cazul veniturilor sub forma castigurilor din transferul titlurilor de valoare si instrumente financiare derivate se inscrie suma reprezentand totalul impozitului pe venit calculat si retinut in cursul anului pentru fiecare beneficiar de venit, in functie de perioada de detinere a titlurilor de valoare si instrumentelor financiare derivate.

2. Impozitul pe venit se calculeaza potrivit regulilor specifice fiecarui tip de venit, in conformitate cu prevederile Codului fiscal.

9. Cap. V „Date informative privind impozitul pe veniturile din dividende” se completeaza de catre platitorii de venituri din dividende, pentru fiecare persoana fizica beneficiara.

Col. 1 — se completeaza pentru fiecare beneficiar de venit, inscriindu-se numele si prenumele persoanelor fizice.

Col. 2 — se inscrie, pe fiecare beneficiar de venit, codul numeric personal sau numarul de identificare fiscala atribuit de catre Agentia Nationala de Administrare Fiscala cu ocazia inregistrarii fiscale, dupa caz.

Col. 3 — se inscrie, pe fiecare beneficiar de venit, suma reprezentand totalul venitului distribuit din dividende, intr-un an fiscal.

Col. 4 — se inscrie, pe fiecare beneficiar de venit, suma reprezentand totalul venitului platit actionarilor sau asociatilor din dividendele distribuite, intr-un an fiscal.

Col. 5 — se inscrie, pe fiecare beneficiar de venit, suma reprezentand baza de calcul al impozitului, intr-un an fiscal.

Col. 6 — se inscrie, pe fiecare beneficiar de venit, suma reprezentand totalul impozitului pe venit calculat si retinut in cursul anului.

Impozitul aferent dividendelor distribuite, dar care nu au fost platite actionarilor sau asociatilor pana la sfarsitul anului in care s-a aprobat distribuirea acestora, se cuprinde in declaratia aferenta perioadei in care s-a aprobat distribuirea dividendelor.

10. Cap. VI „Date informative privind veniturile din cedarea folosintei bunurilor, altele decat cele din arendarea bunurilor agricole si din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, platite de persoane juridice sau alte entitati care au obligatia de a conduce evidenta contabila”

Capitolul se completeaza de catre persoanele juridice sau alte entitati care au obligatia de a conduce evidenta contabila pentru categoria de venit prevazuta la cap. I „Depunerea declaratiei” pct. 1 lit. k), inclusiv pentru veniturile din cedarea folosintei bunurilor platite exclusiv in natura, precum si in cazul sumelor reprezentand garantie utilizata pentru plata chiriei stabilita prin contract (cap. I „Depunerea declaratiei” pct. 2 subpct. 2.2).

Col. 1 — se completeaza pentru fiecare beneficiar de venit, inscriindu-se numele si prenumele persoanelor fizice.

Col. 2 — se inscrie, pe fiecare beneficiar de venit, codul numeric personal sau numarul de identificare fiscala atribuit de catre Agentia Nationala de Administrare Fiscala cu ocazia inregistrarii fiscale, dupa caz.

Col. 3 — se inscrie, pe fiecare beneficiar de venit, totalul venitului brut platit exclusiv in natura, intr-un an fiscal.

Col. 4 — se inscrie, pe fiecare beneficiar de venit, totalul sumelor reprezentand garantie utilizata pentru plata chiriei stabilita prin contract, intr-un an fiscal.

Col. 5 — se inscrie, pe fiecare beneficiar de venit, suma reprezentand baza de calcul al impozitului, intr-un an fiscal.

Col. 6 — se inscrie, pe fiecare beneficiar de venit, suma reprezentand totalul impozitului pe venit calculat si retinut in cursul anului.

Copiaza Link-ul catre aceasta sectiune: Declaratia 205 - termen de depunere

Copiaza Link-ul catre aceasta sectiune: Declaratia 205 - termen de depunere

Astfel, noul formular 205, care se depune pentru anul 2024 pana cel tarziu in 28 februarie 2025, se utilizeaza, de catre platitorii de venit, pentru declararea pe fiecare beneficiar de venit:

- a impozitului retinut la sursa, pentru mai multe tipuri de venit, inclusiv venitul din cedarea folosintei bunurilor cu regim de retinere la sursa a impozitului;

- a castigurilor/pierderilor realizate din transferul aurului de investitii,

- a veniturilor din cedarea folosintei bunurilor platite exclusiv in natura, precum si a sumelor reprezentand garantie utilizata pentru plata chiriei stabilita prin contract, incepand cu 1 ianuarie 2024.

Atentie! Precizam ca in cazul veniturilor brute din cedarea folosintei bunurilor platite exclusiv in natura de catre persoane juridice sau alte entitati care au obligatia de a conduce evidenta contabila, si in cazul sumelor reprezentand garantie utilizata pentru plata chiriei stabilita prin contract platite de aceasta categorie de platitori, obligatia declararii venitului net anual din cedarea folosintei bunurilor precum si a impozitului aferent revine persoanelor fizice beneficiare ale veniturilor: proprietari, uzufructuari sau alti detinatori legali, prin depunerea Declaratiei unice (formular 212) pana cel tarziu 26 mai 2025, in aceste cazuri impozitul nefiind retinut la sursa. Platitorii declara aceste venituri in formularul 205 doar in scopuri informative.

Declaratia 205 - Descarca formularul actualizat de ANAF in 11 februarie 2025 >>

Radierea firmei, pas cu pas, fara greseli si fara amenzi!

Tot ce trebuie sa stii despre documente, termene si proceduri legale – explicat clar si simplu!

Ghidul Radiere SRL. PFA. II. IF este esential pentru antreprenori si contabili.

Articole similare

Chirie platita de societate unei persoane fizice: Cum se calculeaza impozitulDeclaratia 205 explicata prin doua studii de caz: Atentie, termenul limita pentru depunere este 28 februarie 2025!Declaratia 205: Model actualizat si noi categorii de venituri incluseANAF propune modificarea Formularelor 205 si 207Ce obligatii fiscale au companiile care platesc chirii persoanelor fiziceUltimele articole

Reminder ANAF: Joi, 29 februarie 2024, este termenul limita pentru depunerea Formularului 205Calendar ANAF februarie 2024 - termenul pentru depunerea declaratiilor fiscaleDeclaratia 205: Ce venituri se declara, termen de depunere si instructiuni de completareCalendar ANAF februarie 2023 - termenul pentru depunerea declaratiilor fiscale28 februarie este termenul de depunere a cinci declaratii fiscaleArticole similare

Chirie platita de societate unei persoane fizice: Cum se calculeaza impozitulDeclaratia 205 explicata prin doua studii de caz: Atentie, termenul limita pentru depunere este 28 februarie 2025!Cum poate o persoana fizica sa imprumute o firma: Ce spune legea?Declaratia 205: Model actualizat si noi categorii de venituri incluseAcordare laptop ca premiu: declaratii, tratament TVA si monografie contabilaUltimele articole

Precizari MF: Legislatia e-Factura in forma actuala respecta Regulamentul GDPRSocietate care primeste imprumut de la asociat. Care sunt inregistrarile contabile?Impozitul pentru veniturile din chirii: studiu de caz privind modalitatea de calculDeclaratia unica 2024: 2 studii de caz utile pentru contabiliDividende interimare: cand se depune declaratia unica, obligatii fiscale si termene de plata