Persoanele Fizice Independente (PFI) reprezinta o categorie distincta de profesionisti care desfasoara activitati liberale in Romania. Aceasta forma de activitate se bucura de o recunoastere legala care permite oferirea de servicii specializate intr-o varietate de domenii, fara a fi necesara inregistrarea la Registrul Comertului. In schimb, acestia trebuie sa depuna un dosar la Agentia Nationala de Administrare Fiscala (ANAF) pentru a-si desfasura activitatea in mod legal.

Diversitatea domeniilor in care se pot incadra ca PFI este notabila, acoperind atat profesii din sfera medicala, precum medicii si farmacistii, cat si domenii precum dreptul, arhitectura, contabilitatea, psihologia, sociologia si multe altele.

In cele ce urmeaza veti afla ce este o profesie liberala, ce obligatii fiscale au contribuabilii care realizeaza venituri din profesii liberale iar la final puteti consulta doua studii de caz utile pentru cei care desfasoara astfel de activitati.

Ce este o profesie liberala

Ce inseamna profesie liberala sau liber profesionist? Profesiile liberale sunt ocupatii care, conform legislatiei, pot fi exercitate in mod independent, fara a implica inregistrarea la Registrul Comertului, ci doar obtinerea unei autorizatii de la Agentia Nationala de Administrare Fiscala (ANAF).

Veniturile din meserii liberale cuprind veniturile obtinute din prestarea de servicii cu caracter profesional, potrivit actelor normative speciale care reglementeaza organizarea si exercitarea profesiei respective. In categoria veniturilor din profesii liberale sunt cuprinse, cu titlu de exemplu, veniturile obtinute de catre: medici, avocati, notari publici, executori judecatoresti, experti tehnici si contabili, contabili autorizati, auditori financiari, consultanti fiscali, arhitecti, traducatori, sportivi, precum si alte persoane fizice cu profesii reglementate in conditiile legii si ale indeplinirii a cel putin 4 din criteriile prevazute la art. 7 pct. 3 din Codul fiscal.

Veniturile din profesii libere, realizate in mod individual si/sau intr-o forma de asociere, sunt venituri din activitati independente.

La persoanele care obtin venituri din profesii liberale, numarul de clase de activitate (coduri CAEN) pentru care se poate obtine autorizare sunt stabilite in legile in baza carora aceste profesii au fost infiintate.

Persoanele care desfasoara profesii liberale se radiaza la organismele profesional de care fac parte, iar din punct de vedere fiscal, numai la organul fiscal de care apartin.

Obligatii fiscale pentru contribuabilii care realizeaza venituri din profesii si meserii liberale

Cartea verde a Contabilitatii varianta online

Consilier Taxe si Impozite pentru Contabili 12 actualizari

Ghidul practic al contabilului din domeniul constructiilor

Persoanele care obtin venituri din profesii liberale in mod individual au obligatia depunerii, la organul fiscal in a carui raza teritoriala isi au sediul de desfasurare a activitatii, a formularului 070 Declaratie de inregistrare fiscala/Declaratie de mentiuni/Declaratie de radiere pentru persoanele fizice care desfasoara activitati economice in mod independent sau exercita profesii libere, in termen de 30 de zile de la data inceperii activitatii.

Declaratia va fi insotita de urmatoarele documente:

– documentul de autorizare;

– dovada sediului declarat/a sediului secundar (act de proprietate, contract de comodat, contract de inchiriere etc., dupa caz).

Astfel, in urma inregistrarii fiscale, organul fiscal atribuie acestor per soane codul de inregistrare fiscala, pe baza autorizatiilor eliberate de orga nismele profesionale din care fac parte persoanele respective (CECCAR, CCFISCALI, CAFR, ANEVAR, CMR etc.).

De asemenea, contribuabilii care obtin venituri din profesii liberale in mod individual si care isi incep activitatea in cursul anului fiscal au obligatia depunerii, la organul fiscal, si a formularului 212 Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice, tot in termen de 30 de zile de la data producerii evenimentului (inregistrarii fiscale), completand venitul net anual estimat pentru anul fiscal curent.

Incepand cu anul urmator, contribuabilii au obligatia estimarii venitului net anual pentru anul fiscal curent, in vederea stabilirii impozitului anual estimat, prin depunerea declaratiei unice privind impozitul pe venit si contributiile sociale (formularul 212) pana la data de 25 mai, inclusiv, a anului de realizare a venitului.

Persoanele care obtin venituri din profesii liberale, in asocieri si alte entitati fara personalitate juridica, au obligatia depunerii, la organul fiscal in a carui raza teritoriala isi au sediul de desfasurare a activitatii, a formularului 010 Declaratie de inregistrare fiscala/Declaratie de mentiuni/De claratie de radiere pentru persoane juridice, asocieri si alte entitati fara personalitate juridica.

Declaratia 010 se depune la organul fiscal competent, in termen de 30 de zile de la data infiintarii potrivit legii.

In cazul unei asocieri fara personalitate juridica, veniturile si cheltuielile inregistrate se atribuie fiecarui asociat, corespunzator cotei de participare in asociere.

Astfel, sunt supuse obligatiei de incheiere si inregistrare a unui contract de asociere atat asociatiile fara personalitate juridica, ale caror constituire si functionare sunt reglementate prin acte normative speciale, cabinete me dicale grupate, cabinete medicale asociate, societati civile medicale, ca bi nete asociate de avocati, societati civile profesionale de avocati, notari pu blici asociati, asociatii in participatiune, constituite potrivit legii, cat si orice asociere fara personalitate juridica constituita in baza Codului civil.

De asemenea, fiecare membru (din cadrul asocierii fara personalitate juridica) are obligatia depunerii, la organul fiscal, si a formularului 212 Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice, tot in termen de 30 de zile de la data producerii eve ni mentului (inregistrarii fiscale), completand venitul net anual estimat pentru anul fiscal curent.

Incepand cu anul urmator, contribuabilii au obligatia estimarii venitului net anual pentru anul fiscal curent, in vederea stabilirii impozitului anual estimat, prin depunerea declaratiei unice privind impozitul pe venit si con tri butiile sociale pana la data de 25 mai, inclusiv, a anului de realizare a venitului.

Puteti consulta aici un Ghid elaborat de ANAF privind profesiile liberale >>

Lista profesii liberale

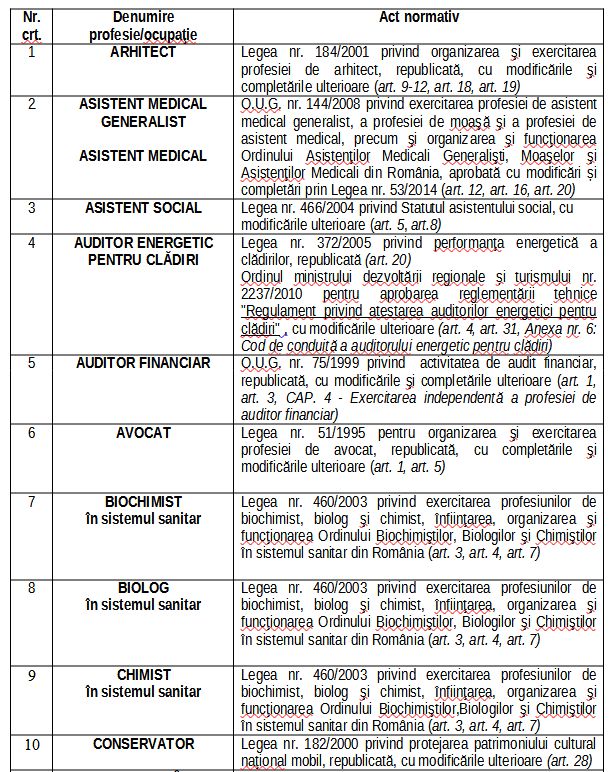

Lista orientativa a profesiilor liberale sau care se exercita in baza unor legi speciale, fara inregistrarea in registrul comertului

...lista completa poate fi consultata aici >>

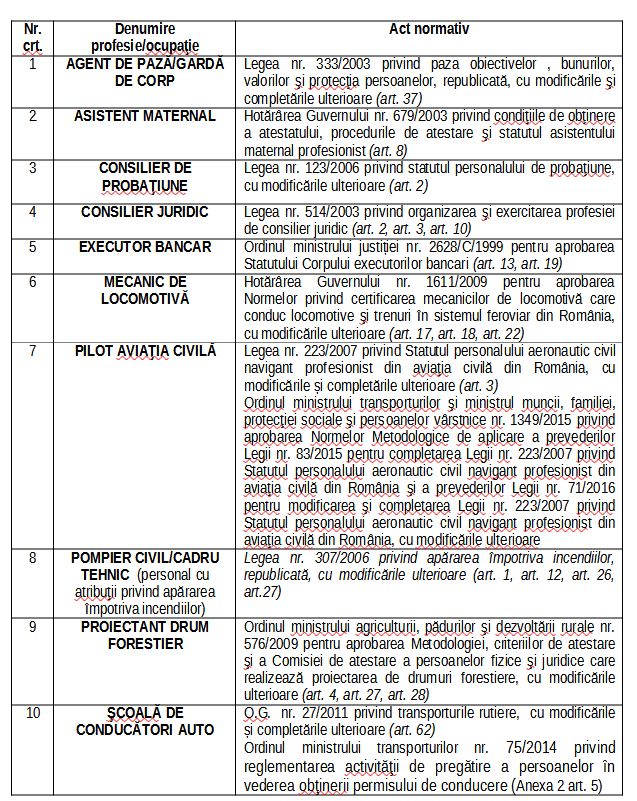

Lista orientativa a profesiilor/ocupatiilor pentru care legea prevede interdictia desfasurarii activitatii in formele prevazute de O.U.G. nr. 44/2008

Profesiile liberale in 2 spete utile

Exercitarea unei profesii liberale concomitent cu alte activitati comerciale ca PFA

Intrebare: In cazul unei persoane, care este inregistrata pe CNP la ANAF ca si intermediar in asigurari (6622), isi poate deschide si PFA la Registrul Comertului, pe codul CAEN 7990? Poate presta apoi ambele activitati pe PFA sau este necesara deschiderea unei SRL?

Raspuns: Daca se doreste exercitarea profesiei liberale concomitent cu alte activitati comerciale, atunci trebuie facuta inregistrarea in registrul comertului, ca persoana fizica autorizata (PFA).

Potrivit art. 16 alin. (1) din OUG nr. 44/2008 privind desfasurarea activitatilor economice de catre persoanele fizice autorizate, intreprinderile individuale si intreprinderile familiale, PFA poate avea in obiectul de activitate cel mult 5 clase de activitati prevazute de codul CAEN.

Asadar, nu este necesar infiintarea unei societati cu raspundere limitata, intrucat legislatia in domeniul PFA reglementeaza autorizarea pana la 5 coduri CAEN in functie de specificul activitatii.

Asa cum este mentionat mai sus se pot adauga pana la 5 coduri CAEN in functie de specificul activitatii, astfel ca pentru activitatea de intermediar in asigurari se foloseste codul CAEN 6622 - Activitati ale agentilor si broker-ilor de asigurari, iar cealalta activitate codul CAEN7990 - Alte servicii de rezervare si asistenta turistica.

Potrivit Instructiunilor de completare a formularului 212 Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice apobate prin OPANAF nr. 2541/2022 pentru aprobarea modelului, continutului, modalitatii de depunere si de gestionare a formularului 212 "Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice", Declaratia se completeazt pe surse si categorii de venit, de cttre contribuabil sau de cttre imputernicitul/curatorul fiscal al acestuia, desemnat potrivit dispozitiilor Codului de procedurt fiscalt, inscriind corect, complet si cu bunt-credintt informatiile prevtzute de formular, corespunzttoare situatiei fiscale a contribuabilului.

Persoanele care au realizat venituri din mai multe surse sau categorii de venit pentru care existt obligatia depunerii declaratiei unice vor completa cate o sectiune pentru fiecare categorie si surst de venit, atat pentru veniturile realizate, cat si pentru veniturile estimate (respectiv sectiunile referitoare la datele privind impozitul pe veniturile realizate, pe surse si categorii de venit din Romania sau din strtinttate, datele privind impozitul pe veniturile estimate, pe surse si categorii de venit si/sau datele privind contributia de asigurtri sociale de stnttate datoratt de persoanele fizice care obtin din strtinttate venituri din pensii, pentru fiecare drept de pensie), utilizand, dact este cazul, si Anexa nr. .... la formularul 212 Declaratie unict privind impozitul pe venit si contributiile sociale datorate de persoanele fizice , care se ataseazt la declaratia unict.

Asadar, in Declarata unica se completeaza corespunzator, cate o sectiune DATE PRIVIND ACTIVITATEA DESFASURATA pentru fiecare sursa de venit, respectiv pentru ficere cod CAEN.

Raspuns oferit in luna august 2023 de catre specialistii site-ului PortalContabilitate.ro. Dati click AICI pentru a vedea toate noutatile contabile + consultanta si raspunsuri detaliate de la experti.

Pensionar. Venituri din salarii si din profesii liberale. Completare declaratie unica

Intrebare: Un pensionar in varsta de 68 ani este salariat cu contract de munca pe perioada nedeterminata la o firma privata. Pensionarul obtine si venituri din profesie liberala (expert contabil), in sistem real. In anul 2022 venitul net anual la profesia liberala este de 8.691 lei si pentru anul 2023 venitul net estimat este de 16.200 lei.

Cum trebuie sa completeze declaratia unica?

Raspuns: Constituie venituri din profesii liberale veniturile obtinute din prestarea de servicii cu caracter profesional, potrivit actelor normative speciale care reglementeaza organizarea si exercitarea profesiei respective.

Norme metodologice ale Codului fiscal, pct. 6) precizeaza:

In sensul art. 67 alin. (2) din Codul fiscal, in categoria venituri din profesii liberale sunt cuprinse, cu titlu de exemplu, veniturile obtinute de catre: medici, avocati, notari publici, executori judecatoresti, experti tehnici si contabili, contabili autorizati, auditori financiari, consultanti fiscali, arhitecti, traducatori, sportivi, precum si alte persoane fizice cu profesii reglementate in conditiile legii si a indeplinirii a cel putin 4 din criteriile prevazute la art. 7 pct. 3 din Codul fiscal.

Obligatiile fiscale in cazul desfasurarii de profesii liberale sunt:

Impozitul pe venit

PFA datoreaza impozit pe venit in cota de 10% la venitul net.

Venitul net se calculeaza potrivit regulilor generale de stabilire a venitului net anual din activitati independente, determinat in sistem real, pe baza datelor din contabilitate (art 68 Cod fiscal).

Venitul net anual din activitati independente se determina in sistem real, pe baza datelor din contabilitate, ca diferenta intre venitul brut si cheltuielile deductibile efectuate in scopul realizarii de venituri.

Termenul de plata al impozitului pe venit este data de 25 mai a anului urmator, data la care PFA va depune declaratia unica (212) completand cap I ,,Date privind veniturile realizate , sectiunea,,Impozit pe venit .

Contributia de asigurari sociale (contributia la sistemul public de pensii)

Potrivit art 150 din Codul fiscal: - Exceptii specifice privind veniturile prevazute la art. 137 alin. (1) lit. b) si b1)

(1) Persoanele fizice asigurate in sisteme proprii de asigurari sociale, care nu au obligatia asigurarii in sistemul public de pensii potrivit legii, precum si persoanele care au calitatea de pensionari nu datoreaza contributia de asigurari sociale pentru veniturile prevazute la art. 137 alin. (1) lit. b) si b1).

Prin urmare, avand calitatea de pensionar, PFA nu datoreaza CAS si nu are nicio obligatie declarativa in acest sens.

Contributia de asigurari de sanatate (CASS)

Cadrul legal: Art. 170 Cod fiscal

Baza de calcul al contributiei de asigurari sociale de sanatate datorate de persoanele fizice care realizeaza veniturile prevazute la art. 155 alin. (1) lit. b) - h)

(1) Persoanele fizice care realizeaza veniturile prevazute la art. 155 alin. (1) lit. b) - h), din una sau mai multe surse si/sau categorii de venituri, datoreaza contributia de asigurari sociale de sanatate la o baza de calcul stabilita potrivit alin. (4), daca estimeaza pentru anul curent venituri a caror valoare cumulata este cel putin egala cu 6 salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120.

(2) Incadrarea in plafonul anual de cel putin 6, 12 sau 24 de salarii minime brute pe tara, dupa caz, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, se efectueaza prin cumularea veniturilor prevazute la art. 155 alin. (1) lit. b) - h), dupa cum urmeaza:

a) venitul net/brut sau norma de venit din activitati independente, stabilite potrivit art. 68, 681 si 69, dupa caz;

b) venitul net din drepturi de proprietate intelectuala, stabilit dupa acordarea cotei de cheltuieli forfetare prevazute la art. 72 si 721, precum si venitul net din drepturi de proprietate intelectuala determinat potrivit prevederilor art. 73;

c) venitul net distribuit din asocieri cu persoane juridice, contribuabili potrivit prevederilor titlului II sau titlului III, determinat potrivit prevederilor art. 125 alin. (8) si (9);

d) venitul brut, venitul net sau norma de venit, dupa caz, pentru veniturile din cedarea folosintei bunurilor, stabilite potrivit art. 84 - 87;

e) venitul si/sau castigul net din investitii, stabilit conform art. 94 - 97. In cazul veniturilor din dobanzi se iau in calcul sumele incasate, iar in cazul veniturilor din dividende se iau in calcul dividendele incasate, distribuite incepand cu anul 2018;

f) venitul net sau norma de venit, dupa caz, pentru veniturile din activitati agricole, silvicultura si piscicultura, stabilite potrivit art. 104 - 106;

g) venitul brut si/sau venitul impozabil din alte surse, stabilit potrivit art. 114 - 116.

(3) La incadrarea in plafonul prevazut la alin. (2) nu se iau in calcul veniturile neimpozabile, prevazute la art. 93 si 105.

(4) Baza anuala de calcul al contributiei de asigurari sociale de sanatate in cazul persoanelor care realizeaza venituri din cele prevazute la art. 155 alin. (1) lit. b) - h) o reprezinta:

a) nivelul a 6 salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, in cazul veniturilor realizate cuprinse intre 6 salarii minime brute pe tara inclusiv si 12 salarii minime brute pe tara;

b) nnivelul de 12 salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, in cazul veniturilor realizate cuprinse intre 12 salarii minime brute pe tara inclusiv si 24 de salarii minime brute pe tara;

c) nivelul de 24 de salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, in cazul veniturilor realizate cel putin egale cu 24 de salarii minime brute pe tara.

Prin urmare, daca PFA estimeaza ca va obtine in anul 2023 venituri din activitati independente (venit net, adica venit brut din care se scade impozitul de 10%) mai mari decat plafonul de 6 salarii minime pe economie (18000 lei) sau mai mici decat plafonul, dar cumulat cu celelalte venituri mentionate mai sus (drepturi de autor, chirii, dobanzi , dividende, alte surse etc) depasesc acest plafon, va datora CASS calculata prin aplicarea procentului de 10% la o baza de calcul reprezentand:

- nivelul a 6 salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120 (declaratiei estimative), in cazul veniturilor realizate cuprinse intre 6 salarii minime brute pe tara inclusiv si 12 salarii minime brute pe tara;

CASS =1800 lei

- nivelul de 12 salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, in cazul veniturilor realizate cuprinse intre 12 salarii minime brute pe tara inclusiv si 24 de salarii minime brute pe tara;

CASS =3600 lei

- nivelul de 24 de salarii minime brute pe tara, in vigoare la termenul de depunere a declaratiei prevazute la art. 120, in cazul veniturilor realizate cel putin egale cu 24 de salarii minime brute pe tara.

CASS = 7200 lei

Termenul de plata al CASS este acelasi 25 mai a anului urmator obtinerii veniturilor.

In concluzie, completarea declaratiei unice in cazul expus se va face numai pentru profesia liberala de expert contabil, astfel:

Pentru 2022 unde s-a realizat un venit de 8.691 lei:

- cap.I Date privind impozitul pe veniturile realizate si contributiile sociale datorate

Se bifeaza subsectiunea I.1.1. pentru impozit.

Nu se bifeaza sectiunea I.3. deoarece nu se datoraza CASS.

Se bifeaza sectiunea I.4.

Pentru 2023 se estimeaza 16.200 lei:

Se bifeaza sectiunea II.1 si subsectiunea II.1.1. pentru impozit.

Sectiunea II.2 nu se completeaza deoarece nu se datoreaza CASS.

Raspuns oferit in luna mai 2023 de catre specialistii site-ului PortalContabilitate.ro. Dati click AICI pentru a vedea toate noutatile contabile + consultanta si raspunsuri detaliate de la experti.