Liderul informatiilor specializate din Romania

Va oferim CADOU un Raport Special Gratuit

"Planul de conturi general"

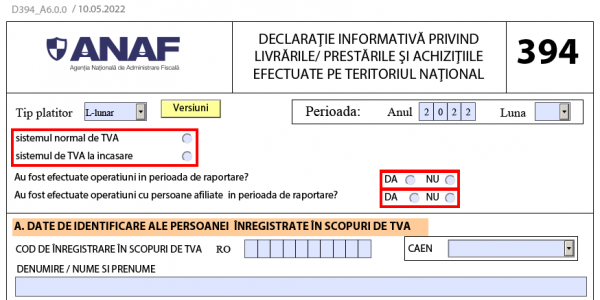

Declaratia 394, cunoscuta sub denumirea de „Declaratie informativa privind livrarile/prestarile si achizitiile efectuate pe teritoriul national”, este un formular fiscal obligatoriu pentru contribuabilii inregistrati in scopuri de TVA in Romania. Acesta este folosit pentru raportarea detaliata a tranzactiilor interne realizate cu alte persoane impozabile. Declaratia 394 trebuie depusa pana in data de 30 (inclusiv) a lunii care urmeaza dupa perioada de raportare (luna, trimestru etc.).

Declaratia 394 se completeaza si se depune de catre:

a) persoanele impozabile inregistrate in scopuri de TVA in Romania conform art. 316 din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, denumita in continuare Codul fiscal, pentru livrarile de bunuri/prestarile de servicii taxabile in Romania pentru care persoana obligata la plata taxei este furnizorul/prestatorul conform art. 307 alin. (1) sau (7) din Codul fiscal sau beneficiarul conform art. 331 din Codul fiscal. Declaratia se depune pentru orice operatiune taxabila in Romania pentru care, conform titlului VII din Codul fiscal, este emisa o factura, inclusiv pentru avansuri, precum si pentru operatiunile la care se aplica sistemul TVA la incasare.

Declaratia trebuie sa contina facturile care au fost emise in perioada de raportare, inclusiv cele care au inscrisa mentiunea "taxare inversa" sau "TVA la incasare", indiferent de data la care intervine exigibilitatea TVA.

De asemenea, in declaratie se inscriu, pentru livrarile de bunuri/prestarile de servicii taxabile in Romania, urmatoarele informatii:

- baza impozabila si TVA aferente facturilor emise prin autofacturare conform lit. I pct. 2 din anexa nr. 1 la ordin;

- valoarea totala a bonurilor fiscale, inclusiv facturile simplificate si bonurile fiscale care indeplinesc conditiile unei facturi simplificate conform prevederilor art. 319 alin. (12), (13) si (21) din Codul fiscal, indiferent daca au/nu au inscris codul de inregistrare in scopuri de TVA al beneficiarului;

- valoarea totala a documentelor emise pentru livrari de bunuri/prestari de servicii pentru care nu exista obligatia emiterii unei facturi si nici a bonului fiscal.

b) persoanele impozabile inregistrate in scopuri de TVA in Romania conform art. 316 din Codul fiscal, care realizeaza achizitii de bunuri sau servicii taxabile pentru care locul livrarii/prestarii este in Romania conform art. 275, respectiv 278 din Codul fiscal, inclusiv achizitiile pentru care beneficiarul este obligat la plata TVA conform art. 307 alin. (2), (3), (5) si (6) si art. 331 din Codul fiscal, indiferent de data la care intervine exigibilitatea taxei.

Nu se inscriu achizitiile intracomunitare de bunuri si servicii pentru care exista obligativitatea inscrierii in declaratia 390.

Declaratia trebuie sa contina facturile care au fost primite in perioada de raportare, indiferent de data la care intervine exigibilitatea TVA, inclusiv cele care au inscrisa mentiunea "taxare inversa" sau "TVA la incasare", precum si borderourile de achizitii de bunuri, filele din carnetele de comercializare a produselor din sectorul agricol in cazul achizitiilor efectuate de la persoane fizice, contracte incheiate cu persoane fizice si/sau alte documente.

De asemenea, in declaratie se inscrie valoarea totala a facturilor simplificate si a bonurilor fiscale care indeplinesc conditiile unei facturi simplificate conform prevederilor art. 319 alin. (12), (13) si (21) din Codul fiscal, daca au inscris codul de inregistrare in scopuri de TVA al beneficiarului.

Declaratia se depune in format electronic sub forma unui fisier PDF, care are atasat un fisier XML, a carui structura este disponibila pe portalul Agentiei Nationale de Administrare Fiscala (ANAF). Declaratia se depune prin mijloace electronice de transmitere la distanta, pe portalul e-Romania. Pentru depunerea declaratiei, platitorul trebuie sa detina un certificat calificat, eliberat in conditiile Legii nr. 455/2001 privind semnatura electronica, republicata.

Declaratia se poate depune si in format electronic, insotita de anexa nr. 1 la ordin, in format hartie (doar prima pagina), semnata si stampilata, conform legii. Declaratia in format electronic, insotita de formularul listat, semnat si stampilat, se depune direct la registratura organului fiscal competent ori se comunica prin posta cu confirmare de primire.

Consilier Taxe si Impozite pentru Contabili 12 actualizari

Manual de politici contabile - Stick USB

Manualul Contabilului Incepator - stick USB

Copiaza Link-ul catre aceasta sectiune: Declaratia 394 - termen de depunere

Copiaza Link-ul catre aceasta sectiune: Declaratia 394 - termen de depunere

Declaratia se depune la organul fiscal competent pana in data de 30 inclusiv a lunii urmatoare incheierii perioadei de raportare, declarate pentru depunerea decontului (luna, trimestrul etc.), inclusiv daca in aceasta perioada nu au fost realizate operatiuni de natura celor care fac obiectul declaratiei. In cazul in care perioada de raportare este luna calendaristica, termenul de depunere a declaratiei pentru luna ianuarie, este pana la data de 28, respectiv 29 februarie.

In cazul in care, dupa depunerea declaratiei, persoana impozabila constata existenta unor omisiuni/erori in datele declarate, aceasta trebuie sa depuna o noua declaratie corect completata cu operatiunile care necesita modificarea si/sau operatiunile care nu au fost declarate, declaratie care inlocuieste declaratia informativa depusa initial. Nu vor face obiectul redepunerii declaratiei, facturile primite de persoana impozabila in alta perioada de raportare fata de data emiterii acestora de catre furnizori.

Conform OPANAF nr 3769 din 2015, in cazul in care, dupa depunerea declaratiei, persoana impozabila constata existenta unor omisiuni/erori in datele declarate, aceasta trebuie sa depuna o noua declaratie corect completata, cu operatiunile care necesita modificarea si/sau operatiunile care nu au fost declarate, declaratie care inlocuieste declaratia informativa depusa initial.

La pct. 3 Anexa 2 din OPANAF nr. 3769/2015 (anexa modificata prin OPANAF 77/2022) privind declararea livrarilor/prestarilor si achizitilor efectuate pe teritoriul natonal de persoanele inregistrate in scopuri de TVA si pentru aprobarea modelului si continutului declaratiei informative privind livrarile/prestarile si achizitile efectuate pe teritoriul natonal de persoanele inregistrate in scopuri de TVA, cu modificarile si completarile ulterioare, se prevede ca:

"3.In cazul in care, dupa depunerea declaratiei, persoana impozabila constata existenta unor omisiuni/erori in datele declarate, aceasta trebuie sa depuna o noua declaratie corect completata cu operatunile care necesita modificarea si/sau operatunile care nu au fost declarate, declaratie care inlocuieste declaratia informativa depusa inital. Nu vor face obiectul redepunerii declaratiei facturile primite de persoana impozabila in alta perioada de raportare fata de data emiterii acestora de catre furnizori."

Prin urmare, in cazul in care veti primi facturi de la furnizori cu intarziere, acestea vor fi raportate in perioada de raportare curenta (in care au fost primite facturile) si nu veti mai depune o declaratie rectificativa, in acest caz.

Veti depune o declaratie rectificativa, care va inlocui declaratia depusa initial, daca se constata existenta unor omisiuni/erori in datele declarate.

Daca perioada de raportare a fost luna calendaristica atunci rectificativele se vor depune pentru fiecare luna rectificata. Daca perioada de raportare este trimestrul atunci veti depune rectificativa pentru fiecare trimestru pe care il corectati. Nu se poate depune rectificativa la nivel de an ci pe perioada de raportare, respectiv luna trimestru.

Atentie la e-TVA si notificarile ANAF!

Descopera in lucrarea oferita de Editura Rentrop&Straton:

Diferente e-TVA. Solutii la notificarile ANAF

Articole similare

DECLARATIA 394: Termenul de depunere in iulie si studiu de caz pentru completare fara eroriDublare TVA in cazul facturilor catre persoane fizice, pentru care s-au emis si bonuri: Atentie la corelarea dintre e-Factura si D394!Bonuri fiscale care indeplinesc conditiile unei facturi simplificate: Cum se declara in Formularul 394MODEL de raspuns la Notificarea de conformare RO e-TVACe obligatii fiscale au companiile care platesc chirii persoanelor fiziceUltimele articole

Clientii intarzie cu plata facturilor? Iata cum gestionati creantele neincasate!Case de marcat: doua aspecte de retinut privind generarea Raportului ZBonuri fiscale fara CUI: se poate deduce TVA?Ajustarea TVA in situatia clientilor radiati: pierderea este deductibila fiscal?Achizitii pe firma in scop personal: care sunt consecintele fiscale?