ANAF a publicat in Monitor Ordinul 1941/2021 prin care modifica formularul 093. Actul normativ a aparut in Monitorul Oficial nr. 1191 din 16 decembrie.

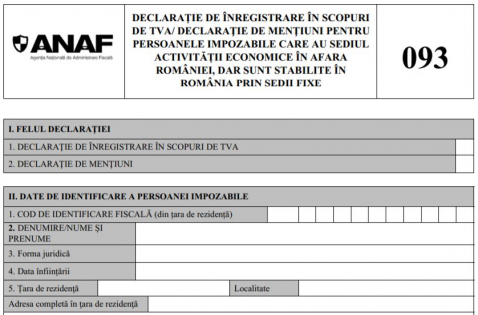

Formularul 093 reprezinta Declaratia de inregistrare in scopuri de TVA/Declaratia de mentiuni pentru persoanele impozabile care au sediul activitatii economice in afara Romaniei, dar sunt stabilite in Romania prin sedii fixe.

Depunerea declaratiei 093

Declaratia de inregistrare in scopuri de TVA/Declaratia de mentiuni pentru persoanele impozabile care au sediul activitatii economice in afara Romaniei, dar sunt stabilite in Romania prin sedii fixe, denumita in continuare declaratie, se completeaza si se depune de persoanele impozabile stabilite in Romania prin unul sau mai multe sedii fixe, conform art.266 alin.(2) lit.b) din Codul fiscal, care sunt obligate sa solicite inregistrarea in scopuri de taxa pe valoarea adaugata in conditiile prevazute la art.316 alin.(2) si (21) din Codul fiscal.

Declaratia de inregistrare se completeaza cu ocazia inregistrari in scopuri de TVA, a persoanei impozabile stabilite in Romania prin sediul fix, iar declaratia de mentiuni se completeaza ori de cate ori se modifica datele declarate anterior.

Declaratia se depune, direct (reprezentant legal) sau prin imputernicit, la registratura organului fiscal competent ori la posta prin scrisoare recomandata, la termenele stabilite de legislatia in vigoare.

Declaratia se completeaza in doua exemplare, inscriindu-se cu majuscule, citet si corect, toate datele prevazute de formular. Un exemplar al declaratiei, semnat conform legii, se depune la organul fiscal competent si un exemplar se pastreaza de contribuabil.

Declaratia poate fi depusa si prin mijloace electronice de transmitere la distanta, potrivit procedurii aprobate prin ordin al presedintelui Agentiei Nationale de Administrare Fiscala.

Declaratia transmisa prin mijloace electronice de transmitere la distanta se depune in format PDF cu XML atasat, la care se anexeaza o arhiva ZIP avand incluse documentele doveditoare ale informatiilor cuprinse in declaratie, in formatele «PDF», «JPEG» sau «TIFF».

Organul fiscal competent este organul fiscal in a carui raza teritoriala se afla sediul fix sau sediul fix desemnat, potrivit legii.

Consulta formularul 093 atasat. ►

Examenul de ACCES la STAGIUL CECCAR 2025

Ghidul Practic al Monografiilor Contabile

Manualul Contabilului Incepator - stick USB

Declaratia 093 - instructiuni de completare

Examenul de ACCES la STAGIUL CECCAR 2025

Ghidul Practic al Monografiilor Contabile

Manualul Contabilului Incepator - stick USB

I. FELUL DECLARATIEI

Se marcheaza cu "X" pct. 1 sau 2, dupa caz.

Atentie! In cazul declaratiei de mentiuni se completeaza toate rubricile formularului, de la capitolele I-IV, cu datele valabile la momentul declararii, indiferent daca acestea au mai fost declarate. La rubricile de la capitolul V “DATE PRIVIND SECTIUNILE COMPLETATE”, se completeaza numai sectiunea/sectiunile care se modifica.

II. DATE DE IDENTIFICARE A PERSOANEI IMPOZABILE

Randul 1. Cod de identificare fiscala - Se completeaza codul de identificare fiscala atribuit in tara unde este inregistrata fiscal persoana impozabila.

Randul 2. Denumire/Nume si prenume- Se completeaza cu denumirea sau numele si prenumele contribuabilului.

Randul 3. Forma juridica -Se completeaza cu forma juridica a contribuabilului

Randul 4. Data infiintarii -Se completeaza cu data la care s-a infiintat contribuabilul in tara de rezidenta

Randul 5. Tara de rezidenta -Se completeaza tara de rezidenta, precum si adresa sediului social/domiciliului contribuabilului din tara de rezidenta.

Randul 6. Inregistrare intr-un alt stat membru U.E. -In cazul in care se marcheaza "X" in casuta "DA", se inscriu atat denumirea tarii, cat si codul de identificare fiscala atribuit in tara unde este inregistrata fiscal persoana impozabila.

III. DATE DE IDENTIFICARE A A SEDIULUI FIX/SEDIULUI FIX DESEMNAT PENTRU TAXA PE VALOAREA ADAUGATA - se completeaza cu datele privind adresa din Romania a sediului fix. In situatia in care persoana impozabila este stabilita in Romania prin mai multe sedii fixe fara personalitate juridica, se completeaza cu datele privind adresa din Romania a sediului fix care a fost desemnat de persoana impozabila sa fie responsabil pentru toate obligatiile in scopuri de TVA ale tuturor sediilor fixe stabilite in Romania ale respectivei persoane impozabile.

Randul 1. Cod de identificare fiscala/Cod de inregistrare in scopuri de TVA

In cazul declaratiei de inregistrare se completeaza codul de identificare fiscala al sediului fix, in situatia in care acesta a fost deja inregistrat fiscal. Codul de inregistrare in scopuri de TVA se completeaza numai in cazul depunerii declaratiei de mentiuni.

Atentie! In cazul in care declaratia de mentiuni este completata de catre imputernicit/ reprezentant legal, se inscrie codul de identificare fiscala al sediului fix.

Randul 2. Denumire - Se completeaza cu denumirea sediului fix.

Randul 3. Adresa - Se completeaza cu adresa din Romania a sediului fix.

Atentie! In cazul in care declaratia este completata de catre imputernicit/reprezentant legal se va trece adresa sediului fix al persoanei impozabile pe care o reprezinta.

IV. REPREZENTARE PRIN:

Se marcheaza cu "X" in cazul in care, in relatia cu organul fiscal, contribuabilul este reprezentat prin imputernicit/reprezentant legal si se inscriu numarul si data inregistrarii la organul fiscal, de catre imputernicit, a actului de imputernicire, in original sau in copie legalizata sau numarul si data documentului care atesta calitatea de reprezentant legal, dupa caz.

Date de identificare - Se completeaza cu datele de identificare ale imputernicitului/ reprezentantului legal, dupa caz.

V. DATE PRIVIND INREGISTRAREA IN SCOPURI DE TVA SI VECTORUL FISCAL PRIVIND TVA

SECTIUNEA I - Inregistrarea in scopuri de TVA a persoanei impozabile care are sediul activitatii economice in afara Romaniei, dar este stabilita in Romania printr-un sediu fix, conform art.266 alin.(2) lit.b) din Codul fiscal

Se marcheaza cu "X" de catre contribuabilii care solicita inregistrarea ca persoana impozabila in scopuri de TVA, conform art. 316 alin. (2) sau alin.(21) din Codul fiscal, respectiv persoana impozabila care are sediul activitatii economice in afara Romaniei, dar este stabilita in Romania printr-un sediu fix, conform art. 266 alin.(2) lit.b) din Codul fiscal, astfel:

Randul 1.1. In situatia in care urmeaza sa primeasca pentru sediul fix din Romania servicii pentru care este obligata la plata taxei in Romania conform art.307 alin.(2) din Codul fiscal, daca serviciile sunt prestate de o persoana impozabila care este stabilita in sensul art.266 alin.(2) din Codul fiscal in alt stat membru, inaintea primirii serviciilor.

Randul 1.2. In situatia in care urmeaza sa presteze serviciile prevazute la art.278 alin.(2) din Codul fiscal de la sediul fix din Romania pentru un beneficiar persoana impozabila stabilita in sensul art.266 alin.(2) din Codul fiscal in alt stat membru care are obligatia de a plati TVA in alt stat membru, conform echivalentului din legislatia statului membru respectiv al art.307 alin.(2) din Codul fiscal, inainte de prestarea serviciilor.

Randul 1.3. Inainte de realizarea unor activitati economice de la respectivul sediu fix in conditiile stabilite la art.266 alin.(2) lit.b) si c) din Codul fiscal care implica:

Randul 1.3.1. Livrari de bunuri taxabile si/sau scutite cu drept de deducere, inclusiv livrari intracomunitare scutite de TVA conform art.294 alin.(2) din Codul fiscal.

Randul 1.3.2. Prestari de servicii taxabile si/sau scutite de taxa pe valoarea adaugata cu drept de deducere, altele decat cele prevazute la art. 316 alin. (2) lit. a) si b) din Codul Fiscal.

Randul 1.3.3. Operatiuni scutite de taxa si opteaza pentru taxarea acestora, conform art.292 alin.(3) din Codul fiscal.

Randul 1.3.4. Achizitii intracomunitare de bunuri taxabile

Randul 1.4. Inregistrarea in scopuri de TVA a persoanei impozabile care are sediul activitatii economice in afara Romaniei, dar este stabilita in Romania printr-un sediu fix, conform art.266 alin.(2) lit.b) din Codul fiscal si care nu este inregistrata si nici nu are obligatia sa se inregistreze in scopuri de

TVA, conform prevederilor art.316 alin.(2) din Codul fiscal, dar opteaza pentru aplicarea regimului special prevazut la art.315 din Codul fiscal - se marcheaza cu "X" de catre persoanele impozabile care au sediul activitatii economice in Romania, dar sunt stabilite in Romania printr-un sediu fix, conform art.266 alin.(2) lit.b) din Codul fiscal si care nu sunt inregistrate si nici nu au obligatia sa se inregistreze in scopuri de TVA, conform prevederilor art.316 alin.(2) din Codul fiscal, dar opteaza pentru aplicarea regimului special prevazut la art.315 din Codul fiscal.

Randul 1.5. Cifra de afaceri

Randul 1.5.1. Se completeaza la inregistrarea initiala a contribuabilului, inscriindu-se cifra de afaceri pe care contribuabilul preconizeaza sa o realizeze in perioada ramasa pana la sfarsitul anului calendaristic, din operatiuni taxabile si/sau scutite cu drept de deducere.

Randul 1.5.2. Se completeaza numai daca, urmare stabilirii cifrei de afaceri realizata in anul precedent, se modifica perioada fiscala.

Randul 1.6. Perioada fiscala

Se marcheaza cu "X" perioada fiscala valabila la data solicitarii inregistrarii sau ulterior inregistrarii in scopuri de TVA.

In cazul in care contribuabilul foloseste, ca perioada fiscala, semestrul sau anul calendaristic, se va inscrie numarul actului prin care organul fiscal a aprobat utilizarea acestei perioade fiscale.

SECTIUNEA II - Mentiuni privind schimbarea/mentinerea perioadei fiscale

Randul 1.7. Mentiuni privind schimbarea perioadei fiscale pentru persoanele impozabile inregistrate in scopuri de TVA care utilizeaza trimestrul calendaristic ca perioada fiscala si care efectueaza o achizitie intracomunitara de bunuri taxabila in Romania se marcheaza cu ”X” de persoanele impozabile inregistrate in scopuri de TVA conform art. 316 din Codul fiscal, care utilizeaza trimestrul ca perioada fiscala si care efectueaza o achizitie intracomunitara de bunuri taxabila in Romania.

Declaratia de mentiuni privind schimbarea perioadei fiscale ca urmare a efectuarii de achizitii intracomunitare de bunuri taxabile in Romania se depune in termen de maximum 5 zile lucratoare de la finele lunii in care intervine exigibilitatea achizitiei intracomunitare.

Se completeaza cu luna si anul in care a intervenit exigibilitatea taxei pe valoarea adaugata aferente achizitiei intracomunitare de bunuri.

De asemenea, se completeaza data de intai a lunii incepand cu care se schimba perioada fiscala, respectiv se utilizeaza luna calendaristica ca perioada fiscala pentru declararea si plata taxei pe valoarea adaugata.

Astfel, perioada fiscala devine luna calendaristica incepand cu:

a) prima luna a unui trimestru calendaristic, daca exigibilitatea taxei aferente achizitiei intracomunitare de bunuri intervine in aceasta prima luna a respectivului trimestru;

b) a treia luna a trimestrului calendaristic, daca exigibilitatea taxei aferente achizitiei intracomunitare de bunuri intervine in a doua luna a respectivului trimestru. Primele doua luni ale trimestrului respectiv vor constitui o perioada fiscala distincta, pentru care persoana impozabila va avea obligatia depunerii unui decont de taxa conform art. 323 alin. (1) din Codul fiscal;

c) prima luna a trimestrului calendaristic urmator, daca exigibilitatea taxei aferente achizitiei intracomunitare de bunuri intervine in a treia luna a unui trimestru calendaristic.

Randul 1.8. Mentiuni privind cifra de afaceri in cazul persoanelor impozabile pentru care perioada fiscala este trimestrul calendaristic si care nu au efectuat achizitii intracomunitare de bunuri in anul precedent se marcheaza cu ”X” de catre:

a) persoanele impozabile inregistrate in scopuri de TVA conform art.316 din Codul fiscal si care au utilizat trimestrul ca perioada fiscala in anul precedent, care nu au efectuat achizitii intracomunitare de bunuri si care nu au depasit plafonul de 100.000 euro, al carui echivalent in lei se calculeaza conform normelor metodologice de aplicare a titlului VII din Codul fiscal;

b) persoanele impozabile inregistrate in scopuri de TVA conform art.316 din Codul fiscal, aflate in situatia prevazuta la art. 322 alin. (8) teza a II-a din Codul fiscal. In aceasta situatie se afla persoanele impozabile care revin la trimestrul calendaristic drept perioada fiscala, intrucat in anul precedent/anii precedenti au utilizat luna ca perioada fiscala, dar nu au mai efectuat achizitii intracomunitare de bunuri si nu au depasit plafonul de 100.000 euro, al carui echivalent in lei se calculeaza conform normelor metodologice de aplicare a titlului VII din Codul fiscal. Persoanele impozabile aflate in aceasta situatie marcheaza cu ”X” si randul 1.8.2.

Randul 1.8.1. se completeaza cu cifra de afaceri din anul precedent, obtinuta sau dupa caz, recalculata, de catre contribuabil, potrivit prevederilor Codului fiscal.

Prin marcarea cu ”X” a randului 1.8, persoana impozabila declara, pe propria raspundere, sub sanctiunile aplicate faptei de fals in acte publice, ca nu a efectuat achizitii intracomunitare de bunuri in anul precedent.

Declaratia de mentiuni se depune la organul fiscal competent, pana la data de 25 ianuarie inclusiv, pentru anul precedent.

SECTIUNEA III - Optiune privind aplicarea/incetarea aplicarii prevederilor art.275 alin.(2) si art.278 alin.(5) lit.h) din Codul fiscal (locul livrarii pentru vanzarile intracomunitare de bunuri la distanta si locul prestarii, catre persoane neimpozabile, a serviciilor de telecomunicatii, radiodifuziune si televiziune, sau a serviciilor furnizate pe cale electronica).

Sectiunea III ”Optiune privind aplicarea/incetarea aplicarii prevederilor art. 275 alin. (2) si art.278 alin.(5) lit.h) din Codul fiscal” se marcheaza de catre persoanele impozabile stabilite sau care isi au domiciliul stabil sau resedinta obisnuita in Romania care efectueaza vanzari intracomunitare de bunuri la distanta, care sunt expediate sau transportate catre un alt stat membru si/sau care presteaza servicii de telecomunicatii, de radiodifuziune si televiziune, precum si servicii furnizate pe cale electronica catre persoane neimpozabile dintr-un alt stat membru, a caror valoare totala nu depaseste in anul calendaristic curent si nu a depasit nici in cursul anului calendaristic precedent 10.000 euro (46.337 lei).

Randul 1.9.1. se marcheaza cu ”X” de catre persoanele impozabile care opteaza, in conformitate cu prevederile art. 2781 alin. (3) din Codul fiscal, ca locul livrarii in cazul vanzarilor la distanta si/sau locul prestarii serviciilor de telecomunicatii, de radiodifuziune si televiziune, precum si a serviciilor furnizate pe cale electronica sa fie stabilit in conformitate cu prevederile art. 275 alin. (2) si art. 278 alin. (5) lit. h) din Codul fiscal, respectiv la beneficiar.

Se bifeaza casuta corespunzatoare situatiei in care se afla persoana impozabila, respectiv efectueaza vanzari intracomunitare de bunuri la distanta sau presteaza servicii de telecomunicatii, de radiodifuziune si televiziune sau servicii furnizate pe cale electronica.

Randul 1.9.2. se marcheaza cu ”X” de catre persoanele impozabile care au aplicat cel putin doi ani calendaristici prevederile art. 275 alin. (2) si art. 278 alin. (5) lit. h) din Codul fiscal si care urmeaza sa aplice prevederile art. 2781 alin. (1) din Codul fiscal.

Se bifeaza casuta corespunzatoare situatiei in care se afla persoana impozabila, respectiv opteaza pentru incetarea aplicarii prevederilor art. 275 alin. (2) (vanzari intracomunitare de bunuri la distanta) sau opteaza pentru incetarea aplicarii prevederilor art. 278 alin. (5) lit. h) din Codul fiscal (prestari servicii de telecomunicatii, de radiodifuziune si televiziune sau servicii furnizate pe cale electronica).

SECTIUNEA IV - Inregistrarea in scopuri de TVA, potrivit art.316 alin.(12) din Codul fiscal

Se marcheaza cu X, in mod corespunzator, de catre persoanele impozabile carora li s-a anulat inregistrarea in scopuri de TVA in conformitate cu dispozitiile art.316 alin.(11) lit.a) - e) si care solicita inregistrarea in scopuri de TVA potrivit prevederilor art.316 alin.(12) din Codul fiscal.

Se marcheaza cu ”X” in casuta corespunzatoare, astfel:

Randul 1.10. se marcheaza cu "X" de catre persoanele impozabile carora li s-a anulat inregistrarea in scopuri de TVA sau li s-a respins cererea de inregistrare in scopuri de TVA, intrucat au fost declarate inactive fiscal, potrivit legii.

Randul 1.11. se marcheaza cu "X" de catre persoanele impozabile carora li s-a anulat inregistrarea in scopuri de TVA sau li s-a respins cererea de inregistrare in scopuri de TVA, intrucat asociatii/administratorii persoanei impozabile sau persoana impozabila insasi au avut inscrise in cazierul fiscal infractiuni si/sau fapte prevazute la art.4 alin.(4) lit.a) din Ordonanta Guvernului nr.39/2015 privind cazierul fiscal, aprobata cu modificari prin Legea nr. 327/2015, cu modificarile ulterioare, si care solicita inregistrarea in scopuri de TVA, datorita incetarii situatiei care a condus la anularea inregistrarii in scopuri de TVA. In cazul societatilor reglementate de Legea societatilor nr.31/1990, republicata, cu modificarile si completarile ulterioare, se aplica numai pentru asociatii majoritari sau, dupa caz, asociatul unic care au/are inscrise astfel de fapte/situatii.

Randul 1.12. se marcheaza cu "X" de catre persoanele impozabile carora li s-a anulat inregistrarea in scopuri de TVA sau li s-a respins cererea de inregistrare in scopuri de TVA, intrucat nu au depus niciun decont de TVA, si care solicita inregistrarea in scopuri de TVA.

Randul 1.13. se marcheaza cu "X" de catre persoanele impozabile carora li s-a anulat inregistrarea in scopuri de TVA sau li s-a respins cererea de inregistrare in scopuri de TVA, intrucat nu au evidentiat, in deconturile de TVA depuse, nicio operatiune realizata, si care solicita inregistrarea in scopuri de TVA.

Randul 1.14. Se inscrie cifra de afaceri pe care estimeaza sa o realizeze in perioada ramasa pana la sfarsitul anului calendaristic. Cifra de afaceri se calculeaza potrivit dispozitiilor art. 322 din Codul fiscal.

Randul 1.15. Perioada fiscala

Se marcheaza cu "X" perioada fiscala care urmeaza a fi utilizata pentru taxa pe valoarea adaugata, in conditiile prevazute de art.322 din Codul fiscal.

Prin completarea acestei sectiuni, persoana impozabila declara pe propria raspundere ca urmeaza sa desfasoare activitati economice.

SECTIUNEA V - Anularea inregistrarii in scopuri de TVA si scoaterea din evidenta ca persoana impozabila inregistrata in scopuri de TVA

Se marcheaza cu "X" in functie de tipul scoaterii din evidenta ca persoana impozabila inregistrata in scopuri de TVA si se inscrie data scoaterii din evidenta, stabilita conform prevederilor titlului VII din Codul fiscal si ale normelor metodologice de aplicare.

Randul 1.16. se completeaza in cazul in care se solicita scoaterea din evidenta a contribuabilului in cazul in care nu mai realizeaza livrari de bunuri, prestari de servicii, achizitii sau livrari intracomunitare de bunuri in Romania pentru care plata taxei se face in Romania.

Randul 1.17. ca urmare a incetarii desfasurarii de operatiuni care dau drept de deducere a taxei – se completeaza in situatia in care se solicita scoaterea din evidenta a contribuabilului in cazul in care nu mai desfasoara operatiuni care dau drept de deducere a taxei.

Randul 1.18. ca urmare a incetarii aplicarii regimului special prevazut la art.315 din Codul fiscal - se completeaza in cazul in care persoana impozabila solicita scoaterea din evidenta ca persoana impozabila ca urmare a incetarii aplicarii regimului special prevazut la art.315 din Codul fiscal.