Liderul informatiilor specializate din Romania

Va oferim CADOU un Raport Special Gratuit

"Planul de conturi general"

ANAF a publicat un ghid adresat contribuabililor care opteaza in anul 2025 pentru redirectionarea unei sume reprezentand pana la 3,5% din impozitul anual pentru sustinerea entitatilor nonprofit sau a unitatilor de cult.

Acest ghid se adreseaza persoanelor fizice care au realizat in anul 2024 venituri din salarii si asimilate salariilor si opteaza, in anul 2025, sa redirectioneze suma reprezentand pana la 3,5% din impozitul anual datorat pentru sustinerea entitatilor nonprofit care se infiinteaza si functioneaza in conditiile legii sau a unitatilor de cult, precum si pentru acordarea de burse private.

Entitatile nonprofit care se infiinteaza si functioneaza in conditiile legii, precum si unitatile de cult beneficiaza de sumele reprezentand pana la 3,5% din impozitul anual pe veniturile din salarii si asimilate salariilor, daca la momentul platii acestora, de catre organul fiscal sau de catre angajatorul/platitorul de venit, figureaza in Registrul entitatilor/unitatilor de cult pentru care se acorda deduceri fiscale. Registrul este public, potrivit legii, poate fi consultat pe portalul Agentiei Nationale de Administrare Fiscala la sectiunea Servicii online, subsectiunea Registre. Sumele primite din impozitul anual datorat sunt folosite in scopul desfasurarii

activitatilor nonprofit.

Inscrierea in registru se solicita de catre entitatea nonprofit/unitatea de cult prin depunerea formularului 163 Cerere de inscriere/radiere in/din Registrul entitatilor/unitatilor de cult pentru care se acorda deduceri fiscale.

Copiaza Link-ul catre aceasta sectiune: Modalitatea de exercitare a optiunii de redirectionare a unei sume

Copiaza Link-ul catre aceasta sectiune: Modalitatea de exercitare a optiunii de redirectionare a unei sume

Persoanele fizice pot dispune asupra destinatiei unei sume reprezentand pana la 3,5% din impozitul anual pe veniturile din salarii si asimilate salariilor pentru sustinerea entitatilor nonprofit sau a unitatilor de cult.

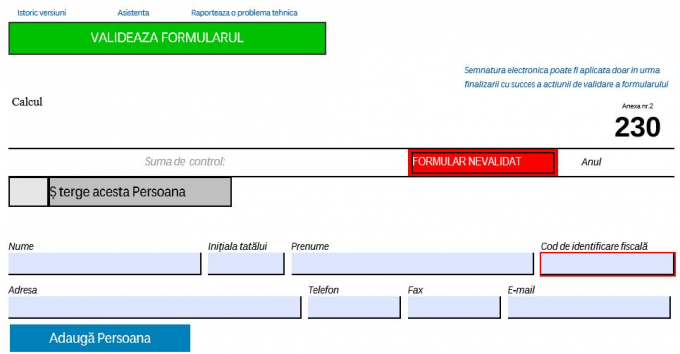

In aceasta situatie persoanele fizice completeaza si depun formularul 230 Cererea privind destinatia sumei reprezentand pana la 3,5% din impozitul anual pe veniturile din salarii si asimilate salariilor.

Persoanele fizice pot opta pentru directionarea acestei sume pentru sustinerea mai multor entitati nonprofit/unitati de cult. In aceasta situatie contribuabilii completeaza in mod corespunzator formularul Anexa nr.... la Cererea privind destinatia sumei reprezentand pana la 3,5% din impozitul anual pe veniturile din salarii si asimilate salariilor.

Cererea se depune, dupa caz, impreuna cu anexele completate. In cerere se completeaza corespunzator casutele prevazute la sfarsitul formularului 230, cu numarul anexelor completate si depuse impreuna cu acesta.

De asemenea, persoanele fizice pentru care impozitul pe venitul realizat se retine la sursa pot opta cu acordul angajatorului/platitorului de venit, printr-un inscris incheiat cu acesta, pentru calcularea, retinerea, declararea si plata sumei reprezentand pana la 3,5% din impozitul anual pe veniturile din salarii si asimilate salariilor catre beneficiari, pana la termenul de plata a impozitului.

Aceasta optiune ramane valabila pe perioada prevazuta in inscrisul incheiat intre parti, incepand cu veniturile realizate in luna exercitarii optiunii, dar nu mai mult de 2 ani fiscali consecutivi, pentru aceiasi beneficiari si poate fi reinnoita dupa expirarea perioadei respective.

Consilier Taxe si Impozite pentru Contabili 12 actualizari

Registrul de Evidenta Fiscala PFA

Cartea verde a Contabilitatii varianta online

Copiaza Link-ul catre aceasta sectiune: Cine completeaza Formularul 230

Copiaza Link-ul catre aceasta sectiune: Cine completeaza Formularul 230

Contribuabilii persoane fizice completeaza formularul in urmatoarele situatii:

a) au efectuat in anul de raportare cheltuieli pentru acordarea de burse private conform legii, si solicita restituirea acestora;

b) dispun asupra destinatiei sumei reprezentand pana la 3,5 % din impozitul anual pe veniturile din salarii si asimilate salariilor pentru sustinerea entitatilor nonprofit care se infiinteaza si functioneaza in conditiile legii sau unitatilor de cult.

Formularul se completeaza si se depune de catre persoanele fizice care realizeaza venituri din salarii si asimilate salariilor si care nu au optat la angajator/platitorul de venit pentru distribuirea prin retinerea la sursa a sumei reprezentand pana la 3,5% din impozitul pe venit.

Formularul se completeaza de catre contribuabili sau de catre imputernicitii acestora

In cazul in care directionarea sumei reprezentand pana la 3,5% din impozitul anual pe veniturile din salarii si asimilate salariilor pentru sustinerea entitatilor nonprofit/unitatilor de cult, precum si pentru acordarea de burse private se realizeaza prin imputernicit atunci in formularul 230 se completeaza si sectiunea nr. III. Date de identificare a imputernicitului.

Formularul poate fi obtinut gratuit, de la sediile organelor fiscale sau accesand portalul Agentiei Nationale de Administrare Fiscala, www.anaf.ro, astfel:

a) sectiunea Asistenta contribuabili, subsectiunea Declararea obligatiilor fiscale, rubrica Toate formularele, cu explicatii;

b) formularul PDF inteligent - sectiunea Servicii online, subsectiunea Descarcare declaratii electronice, rubrica Descarcare declaratii electronice.

Copiaza Link-ul catre aceasta sectiune: Cum se completeaza formularul 230

Copiaza Link-ul catre aceasta sectiune: Cum se completeaza formularul 230

Persoanele fizice completeaza formularul 230 inscriind corect, complet si cu bunacredinta informatiile prevazute in cuprinsul acestuia.

Completarea Sectiunii II "Destinatia sumei reprezentand pana la 3,5 % din impozitul anual pe veniturile din salarii si asimilate salariilor pentru sustinerea entitatilor nonprofit care se infiinteaza si functioneaza in conditiile legii si a unitatilor de cult, precum si pentru acordarea de burse private, conform legii"

a) Bursa privata - casuta se bifeaza de catre contribuabilii care au efectuat cheltuieli in cursul anului de raportare cu burse private conform legii si solicita restituirea acestora.

Contract nr./data - se inscriu numarul si data contractului privind acordarea bursei private.

Suma platita (lei) - se inscrie suma platita de contribuabil in cursul anului de raportare pentru bursa privata.

Documente de plata nr./data - se inscriu numarul si data documentelor care atesta plata bursei private.

Contribuabilii vor prezenta organului fiscal competent, in copie cu mentiunea „conform cu originalul”, contractul privind bursa privata, precum si documentele de plata pentru aceste burse.

b) Sustinerea unei entitati nonprofit/unitati de cult - casuta se bifeaza de catre contribuabilii care solicita virarea sumei reprezentand pana la 3,5% din impozitul anual pe veniturile din salarii si asimilate salariilor pentru sustinerea entitatilor nonprofit/unitatilor de cult.

In cadrul sectiunii II Destinatia sumei reprezentand pana la 3,5 % din impozitul anual pentru sustinerea entitatilor nonprofit/unitatilor de cult, precum si pentru acordarea de burse private, conform legii se completeaza, corect si complet, datele privind codul de identificare fiscala a entitatii nonprofit/unitatii de cult, denumirea entitatii/unitatii de cult, precum si contul bancar (IBAN).

Optiunea privind distribuirea sumei pentru o perioada de 2 ani - se bifeaza in cazul in care contribuabilul solicita prin cerere distribuirea sumei reprezentand pana la 3,5% din impozitul anual pe veniturile din salarii si asimilate salariilor pentru acelasi beneficiar pentru o perioada de 2 ani. Solicitarea poate fi reinnoita dupa expirarea perioadei de 2 ani.

Procentul din impozit – se completeza cu procentul din impozitul anual pe veniturile din salarii si asimilate salariilor pe care contribuabilul opteaza sa il vireze catre entitatea nonprofit/unitatea de cult, care nu poate depasi plafonul admis de lege de 3,5% din impozitul anual pe veniturile din salarii si asimilate salariilor.

Suma - se completeaza cu suma solicitata de contribuabil a fi virata in contul entitatii nonprofit/unitatii de cult, determinata prin aplicarea procentului asupra impozitului anual pe veniturile din salarii si asimilate salariilor.

In situatia in care contribuabilul nu poate determina suma, rubrica nu se completeaza.

Daca suma rezultata prin aplicarea procentului din impozit inscris in cerere, pentru sustinerea entitatilor nonprofit/unitatilor de cult, cumulata cu suma platita pentru bursa privata, depaseste plafonul admis de lege reprezentand 3,5% din impozitul anual pe veniturile din salarii si asimilate salariilor, atunci suma totala luata in calcul este limitata la nivelul acestui plafon, avand prioritate cheltuielile efectuate in cursul anului de raportare cu bursa privata.

In situatia in care contribuabilul este de acord ca entitatea beneficiara sa fie informata de organul fiscal cu privire la sumele directionate, precum si la datele de identificare a contribuabilului care a directionat aceste sume, se bifeaza casuta corespunzatoare din formular.

In cazul contribuabililor care si-au exprimat acordul pentru transmiterea catre entitatea beneficiara a datelor de identificare si a sumelor directionate si au solicitat, in anul anterior, distribuirea sumei pentru aceiasi beneficiari pentru o perioada de 2 ani, acordul contribuabilului se considera valabil pentru toata perioada.

Organul fiscal competent pentru depunerea formularului 230 este:

- organul fiscal in a carui raza teritoriala se afla domiciliul fiscal al contribuabilului;

- organul fiscal central competent, potrivit legii, pentru administrarea contribuabililor persoane fizice fara domiciliu fiscal in Romania.

NOU: Ghidul practic al contabilitatii in 2025. Legislatie explicata - Exemple detaliate

Articole similare

ANAF recomanda structurilor executive sa nu aplice amenzi pentru depunerea cu intarziere a declaratiilor fiscaleONG-urile cer autoritatilor fiscale prelungirea termenului pentru D230. Banii redirectionati ar putea fi pierdutiCompletarea Declaratiei 230 in 2023: GHID foto ANAF – explicatii pe sectiuniFormularul 230. Ce obligatii au ONG-urile care primesc cereri de la persoanele fiziceDECLARATIA 230 in 2025: cine depune formularul si cand este termenul de depunere?Ultimele articole

Un nou ghid ANAF: Redirectionarea pana la 3,5% din impozitul pe venit pentru sustinerea entitatilor nonprofitDECLARATIA 230 in 2021 (Ordinul nr. 15/2021). ANAF a actualizat PDF-ul inteligentREMINDER ANAF: 30 iunie este termenul limita pentru depunerea a 4 documente fiscaleGHID ANAF - completarea Declaratiei 230. Reguli generale si explicatii pe sectiuniPfa cu norma de venit. Cum se completeaza Declaratia unica pentru acordarea bonificatiei?Articole similare

26 mai 2025, termenul limita pentru depunerea Formularului 230Completarea si depunerea Formularului 230: Cum poti directiona 3.5% din impozitul pe venit catre ONG-uri si unitati de cultDirectionarea sumei de 3,5% din impozitul pe venit catre entitatile nonprofit/unitatile de cult: Ce noutati sunt?27 mai 2024, termenul limita pentru depunerea Formularului 230Completarea Declaratiei 230 in 2023: GHID foto ANAF – explicatii pe sectiuniUltimele articole

Formularul 230: termenul limita pentru depunere este 25 mai 2023Declaratia 230 in 2025: cine depune formularul si cand este termenul de depunere?Declaratia 230 in 2021 (Ordinul nr. 15/2021). ANAF a actualizat PDF-ul inteligentModificarea formularului 230 este oficializata. Ce trebuie sa faci daca ai depus deja formularul?ANAF va publica saptamana viitoare un formular simplificat pentru directionarea unei sume din impozitul pe venit aferent anului 2019