Prevederile cu privire la impozitul pe profit se regasesc la titlul II din Codul fiscal aprobat prin Legea 227/2015, cu modificarile si completarile ulterioare. In cele ce urmeaza veti afla ce prevede legislatia cu privire la impozitul pe profit, cum se inregistreaza in contabilitate impozitele datorate, iar la final puteti consulta un studiu de caz practic.

Sunt obligate la plata impozitului pe profit:

- persoanele juridice romane, altele decat cele exceptate;

- persoanele juridice straine care desfasoara activitate prin intermediul unui sediu permanent/mai multor sedii permanente in Romania;

- persoanele juridice straine rezidente in Romania potrivit locului conducerii efective;

- persoanele juridice straine care realizeaza venituri din transferul proprietatilor imobiliare situate in Romania sau al oricaror drepturi legate de aceste proprietati, inclusiv inchirierea sau cedarea folosintei bunurilor proprietatii imobiliare situate in Romania, veniturile din exploatarea resurselor naturale situate in Romania, precum si veniturile din vanzarea-cesionarea titlurilor de participare detinute la un rezident;;

- persoanele juridice cu sediul social in Romania, infiintate potrivit legislatiei europene.

- persoanele juridice straine rezidente intr-un stat tert care desfasoara activitate in Romania prin intermediul unuia sau mai multor elemente tratate drept sedii permanente, in ceea ce priveste situatiile ce implica existenta unor tratamente neuniforme ale elementelor hibride sau tratamente neuniforme ale rezidentei fiscale;

- entitatea transparenta fiscal, in ceea ce priveste situatiile ce implica existenta unor tratamente neuniforme ale elementelor hibride inversate

- cooperativele agricole

PFA II IF Taxe Impozite Deduceri Contributii 2025

Manualul Contabilului Incepator - stick USB

Examenul de ACCES la STAGIUL CECCAR 2025

Impozit pe profit - termene de plata

Termene de plata:

– trimestrial, pana la data de 25 inclusiv a primei luni urmatoare incheierii trimestrelor I-III. Definitivarea si plata se efectueaza pana pe 25 martie inclusiv a anului urmator/ pana la data de 25 a celei de-a treia luni inclusiv, de la inchiderea anului fiscal modificat.

Alte termene de plata:

--> Anual de catre urmatoarele persoane:

• Institutiile de credit - persoane juridice romane si sucursalele din Romania ale institutiilor de credit - persoane juridice straine - au obligatia de a declara si plati impozit pe profit anual, cu plati anticipate efectuate trimestrial. Termenul de plata: 25 martie inclusiv a anului urmator

• cultele religioase, unitatile de invatamant preuniversitar si institutiile de invatamant superior, particulare, acreditate, precum si cele autorizate, asociatiile de proprietari, Societatea Nationala de Cruce Rosie din Romania, organizatiile nonprofit, organizatiile sindicale, organizatiile patronale - au obligatia de a declara si plati impozitul pe profit, anual, pana la data de 25 februarie inclusiv a anului urmator celui pentru care se calculeaza impozitul

• contribuabilii care obtin venituri majoritare din cultura cerealelor, a plantelor tehnice si a cartofului, pomicultura si viticultura au obligatia de a declara si de a plati impozitul pe profit anual, pana la data de 25 februarie inclusiv a anului urmator celui pentru care se calculeaza impozitul

Declaratii impozit pe profit

Obligatii de declarare cu caracter permanent, care se inscriu in vectorul fiscal (Formular 010./700)

Formularul 100 „Declaratie privind obligatiile de plata la bugetul de stat“ (Trimestrele I-III)

Formularul 101 „Declaratie privind impozitul pe profit” (pentru anul fiscal)

Exceptii/scutiri impozit pe profit

Sunt exceptate de la plata impozitului pe profit:

- Trezoreria Statului;

- institutia publica, infiintata potrivit legii, cu exceptia activitatilor economice desfasurate de aceasta;

- Academia Romana, precum si fundatiile infiintate de Academia Romana in calitate de fondator unic, cu exceptia activitatilor economice desfasurate de acestea;

- Banca Nationala a Romaniei;

- Fondul de garantare a depozitelor in sistemul bancar, constituit potrivit legii;

- Fondul de compensare a investitorilor, infiintat potrivit legii;

- Fondul de garantare a pensiilor private, infiintat potrivit legii;

- Fondul de garantare a asiguratilor, constituit potrivit legii;

- persoana juridica romana care plateste impozit pe veniturile microintreprinderilor, in conformitate cu prevederile titlului III;

- fundatia constituita ca urmare a unui legat;

- entitatea transparenta fiscal cu personalitate juridica cu exceptia situatiilor ce implica existenta unor tratamente neuniforme ale elementelor hibride inversate- asociatiile de proprietari constituite ca persoane juridice si asociatiile de locatari recunoscute ca asociatii de proprietari, cu exceptia celor care obtin venituri din exploatarea proprietatii comune, potrivit legii.

- unitatea locala de cult, in masura in care veniturile obtinute sunt utilizate, in anul curent si/sau in anii urmatori, pentru intretinerea si functionarea unitatii de cult, pentru lucrari de constructie, de reparatie si de consolidare a lacasurilor de cult si a cladirilor ecleziastice, pentru invatamant, pentru furnizarea, in nume propriu si/sau in parteneriat, de servicii sociale, acreditate in conditiile legii, pentru actiuni specifice si alte activitati nonprofit ale cultelor religioase, potrivit Legii nr. 489/2006.

Scutiri de la plata impozitului pe profit:

• scutire pentru profitul reinvestit – in conditiile reglemetate la art. 22 din Codul fiscal

• scutirea contribuabililor care desfasoara exclusiv activitate de inovare, cercetare-dezvoltare - in conditiile reglemetate la art. 221 din Codul fiscal

• scutiri pentru cooperativele agricole in conditiile reglementate la art. 76 din Legea 566/2004.

Impozit pe profit - observatii

Cota de impozit este de 16% si se aplica asupra profitului impozabil.

Rezultatul fiscal se calculeaza ca diferenta intre veniturile si cheltuielile inregistrate conform reglementarilor contabile aplicabile, din care se scad veniturile neimpozabile si deducerile fiscale si la care se adauga cheltuielile nedeductibile. La stabilirea rezultatului fiscal se iau in calcul si elemente similare veniturilor si cheltuielilor, potrivit normelor metodologice, precum si pierderile fiscale care se recupereaza in conformitate cu prevederile art. 31. Rezultatul fiscal pozitiv este profit impozabil, iar rezultatul fiscal negativ este pierdere fiscala.

Contribuabilii care desfasoara activitati de natura barurilor de noapte, cluburilor de noapte, discotecilor sau cazinourilor, inclusiv persoanele juridice care realizeaza aceste venituri in baza unui contract de asociere, si in cazul carora impozitul pe profit datorat pentru aceste activitati este mai mic decat 5% din veniturile respective, sunt obligati la plata impozitului in cota de 5% aplicat acestor venituri inregistrate.

Duratele de amortizare din contabilitate, stabilite potrivit politicilor contabile, pot fi diferite de duratele de amortizare utilizate pentru scopuri fiscale.

Inregistrarea in contabilitate a impozitelor datorate

Inregistrarea in contabilitate a impozitelor datorate, in functie de regimul de impozitare se utilizeaza cu ajutorul conturilor:

--> 441 „Impozitul pe profit si alte impozite”, dezvoltat in conturi sintetice de gradul 2:

o 4411 „Impozitul pe profit” (P);

o 4415 „Impozitul specific unor activitati” (P);

o 4418 „Impozitul pe venit” (P).

in corespondenta cu:

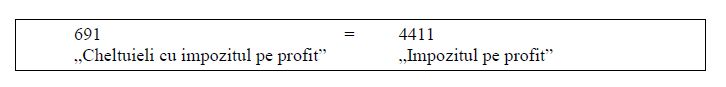

--> 691 „Cheltuieli cu impozitul pe profit”;

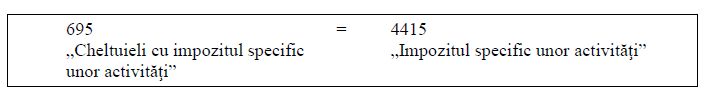

--> 695 „Cheltuieli cu impozitul specific unor activitati”;

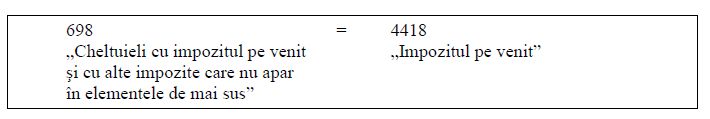

--> 698 „Cheltuieli cu impozitul pe venit si cu alte impozite care nu apar in elementele de mai sus”.

Impozitul pe profit datorat se reflecta in contabilitate cu ajutorul articolului contabil:

Impozitul pe veniturile microintreprinderilor datorat se reflecta in contabilitate cu ajutorul articolului contabil:

Impozitul pe profit datorat se reflecta in contabilitate cu ajutorul articolului contabil:

Studiu de caz: Calcul impozit pe profit incepand cu trim. III 2023

Intrebare: O societate comerciala a avut salariati pana in 30 iunie 2023 si nu intentioneaza sa mai faca angajari pana la sfarsitul anului. Incepand cu 1 iulie devine platitoare de impozit pe profit.

Cum se calculeaza impozitul pe profit ? Se tine cont de impozitul pe venit platit in primele sase luni ale anului atunci cand se calculeaza impozitul pe profit? Care este termenul pentru depunerea declaratiei 700 pentru trecerea la impozitul pe profit?

Raspuns: Impozitul pe profit se calculeaza incepand cu data de 01.07.2023, tind cont de veniturile si cheltuielile incepand cu aceasta data conform art. 52 alin. (6) din codul fiscal unde se precizeaza ca:

(6) Calculul si plata impozitului pe profit de catre microintreprinderile care se incadreaza in prevederile alin. (1), (2), (4) si (7) se efectueaza luand in considerare veniturile si cheltuielile realizate incepand cu trimestrul respectiv.

In calculul impozitului pe profit nu se tine cont de impozitul de venit deoarece acesta se refera in cazul prezentat doar la primele 6 luni ale anului.

Impozitul pe profit se calculeaza incepand cu data de 01.07.2023 fara a lua in considerare veniturile si cheltuielile inregistrate in cadrul unui alt sistem de impozitare si anume impozitul pe venitul microintreprinderilor.

Conform art. 19 alin. (1) din Codul fiscal

(1) Rezultatul fiscal se calculeaza ca diferenta intre veniturile si cheltuielile inregistrate conform reglementarilor contabile aplicabile, din care se scad veniturile neimpozabile si deducerile fiscale si la care se adauga cheltuielile nedeductibile. La stabilirea rezultatului fiscal se iau in calcul si elemente similare veniturilor si cheltuielilor, potrivit normelor metodologice, precum si pierderile fiscale care se recupereaza in conformitate cu prevederile art. 31. Rezultatul fiscal pozitiv este profit impozabil, iar rezultatul fiscal negativ este pierdere fiscala.

Trebuie sa tineti cont si de prevederile art.53, alin (2), lit.b) din codul fiscal potrivit caruia

b) in trimestrul IV sau in ultimul trimestru al perioadei impozabile, in cazul contribuabililor care isi inceteaza existenta, diferenta favorabila dintre veniturile din diferente de curs valutar/veniturile financiare aferente creantelor si datoriilor cu decontare in functie de cursul unei valute, rezultate din evaluarea sau decontarea acestora, si cheltuielile din diferente de curs valutar/cheltuielile financiare aferente, inregistrate cumulat de la inceputul anului; in cazul microintreprinderilor care devin platitoare de impozit pe profit, potrivit art. 52, aceasta diferenta reprezinta elemente similare veniturilor in primul trimestru pentru care datoreaza impozit pe profit;.....

Asadar, daca aveti venituri si cheltuieli din diferente de curs valutar in primele 6 luni si diferenta este favorabila, aceasta devine element similar veniturilor in primul trimestru in care calculati impozit pe profit.

Nu se reporteaza pierderea inregistrata (daca este cazul) din perioada in care firma a fost platitoare de impozit pe venitul microintreprinderilor conform art. 31 alin. (1) din codul fiscal.

Termenul pentru depunerea declaratiei pentru trecerea la impozitul pe profit este conform codului de procedura fiscala, art.88 si anume 15 zile de la producerea evenimentului.

Art. 88 din legea 207/2015 precizeaza ca (1) Modificarile ulterioare ale datelor din declaratia de inregistrare fiscala trebuie aduse la cunostinta organului fiscal central, in termen de 15 zile de la data producerii acestora, prin completarea si depunerea declaratiei de mentiuni.

Prin urmare, D700 se va depune pana la data de 15.07.2023 pentru incetarea contractului de munca (scoaterea din vectorul fiscal a contributiilor salariale) si 15.10.2023 pentru schimbarea perioadei fiscale.

Raspuns oferit de catre specialistii site-ului PortalContabilitate.ro. Dati click AICI pentru a vedea toate noutatile contabile + consultanta si raspunsuri detaliate de la experti.

Foto: pixabay.com