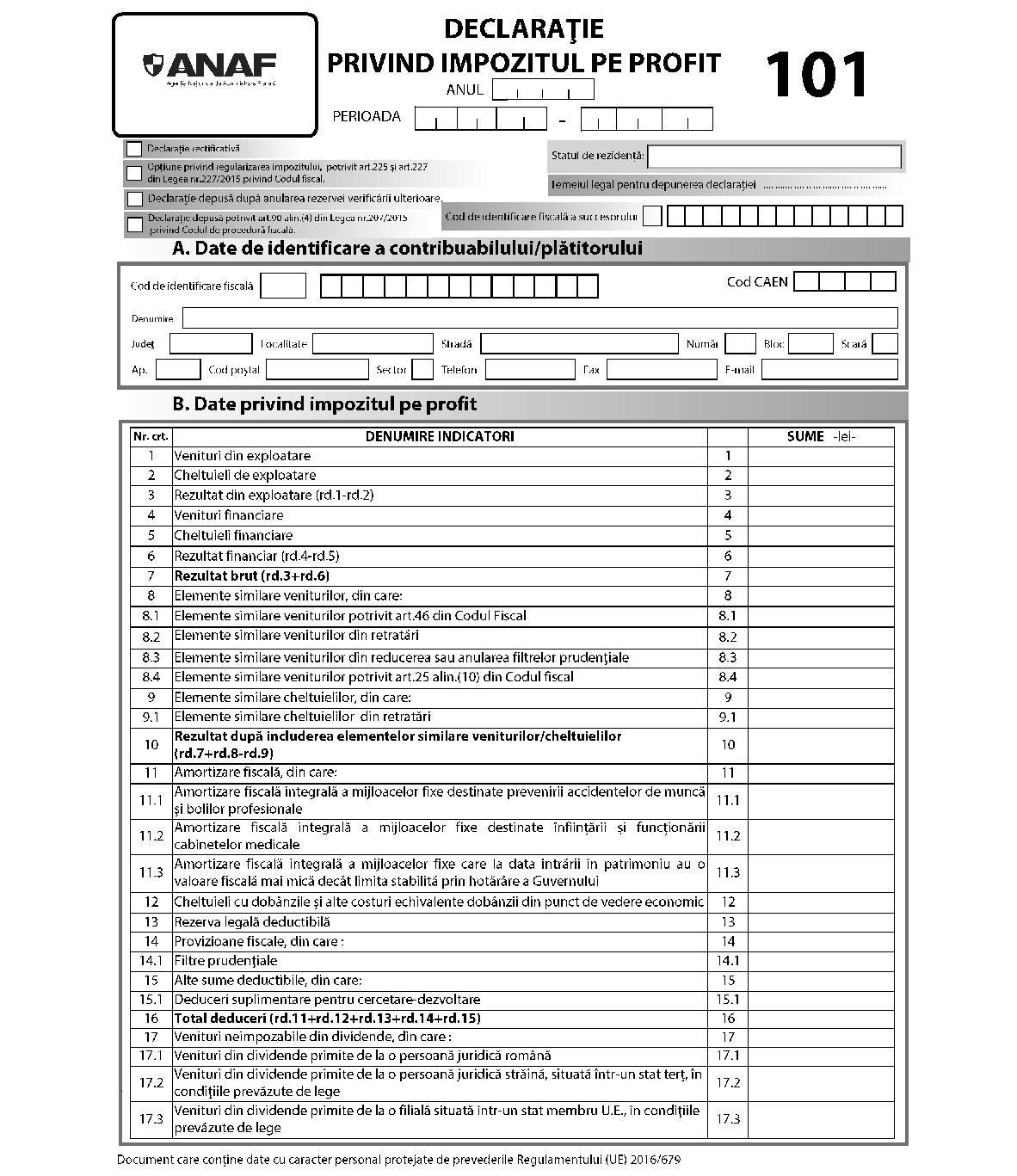

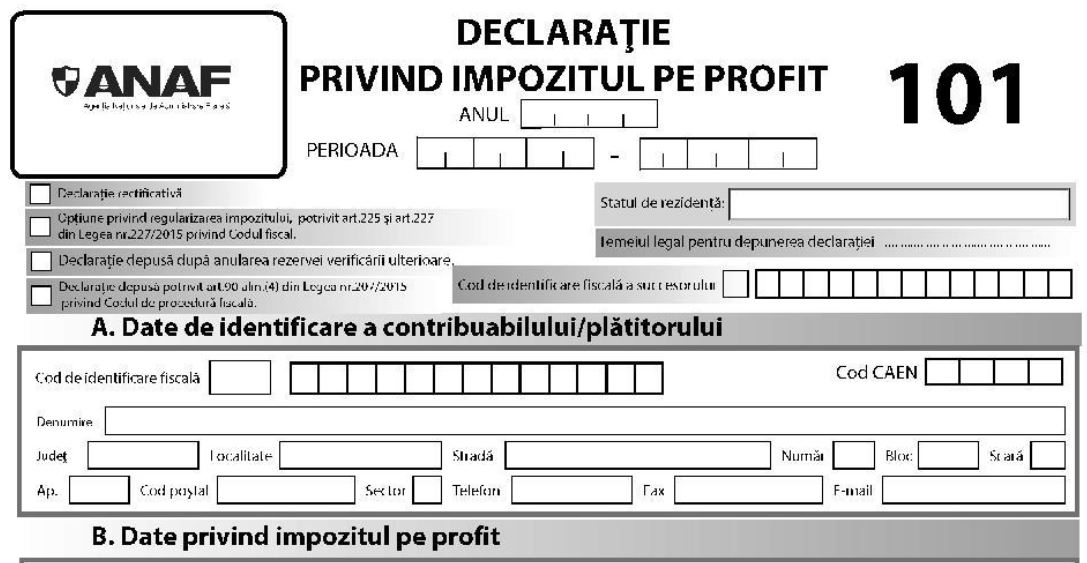

Declaratia 101 privind impozitul pe profit a fost modificata prin Ordinul 4072/2020. Actul normativ a fost publicat in Monitorul Oficial nr. 1246 din 17 decembrie 2020.

Prezentam in continuare atat noile instructiuni de completare, cat si formatul pe care il va avea declaratia 101.

Ordinul 4072/2020 – noua declaratie 101: continutul actului normativ

Denumire completa: Ordinul nr. 4072/2020 privind modificarea Ordinului presedintelui Agentiei Nationale de Administrare Fiscala nr. 3.386/2016 pentru aprobarea modelului si continutului formularelor 101 "Declaratie privind impozitul pe profit" si 120 "Decont privind accizele"

Avand in vedere prevederile referitoare la obligatiile declarative prevazute de Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, prevederile Ordonantei de urgenta a Guvernului nr. 33/2020 privind unele masuri fiscale si modificarea unor acte normative, aprobata cu completari prin Legea nr. 54/2020, cu modificarile si completarile ulterioare, prevederile Legii nr. 153/2020 pentru modificarea si completarea Legii nr. 227/2015 privind Codul fiscal, precum si pentru completarea Legii nr. 170/2016 privind impozitul specific unor activitati, prevederile Ordonantei de urgenta a Guvernului nr. 153/2020 pentru instituirea unor masuri fiscale de stimulare a mentinerii/cresterii capitalurilor proprii, precum si pentru completarea unor acte normative, prevederile Legii nr. 239/2020 pentru modificarea si completarea Legii nr. 227/2015 privind Codul fiscal, precum si avizul conform al Ministerului Finantelor Publice, comunicat prin Adresa nr. 897.488 din 7.12.2020,

in temeiul prevederilor art. 101 si art. 342 alin. (1) si (4) din Legea nr. 207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare, ale art. 5 alin. (4) din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, si ale art. 11 alin. (3) din Hotararea Guvernului nr. 520/2013 privind organizarea si functionarea Agentiei Nationale de Administrare Fiscala, cu modificarile si completarile ulterioare,

presedintele Agentiei Nationale de Administrare Fiscala emite urmatorul ordin:

Examen Consultant Fiscal 2025

Portal Codul fiscal - acces 12 luni consultanta in scris si telefonica 30 intrebari

Manual de politici contabile - Stick USB

Art. I. -

Ordinul presedintelui Agentiei Nationale de Administrare Fiscala nr. 3.386/2016 pentru aprobarea modelului si continutului formularelor 101 "Declaratie privind impozitul pe profit" si 120 "Decont privind accizele", publicat in Monitorul Oficial al Romaniei, Partea I, nr. 950 din 25 noiembrie 2016, cu modificarile si completarile ulterioare, se modifica dupa cum urmeaza:

1. Anexa nr. 1 formularul 101 "Declaratie privind impozitul pe profit" se modifica si se inlocuieste cu formularul prevazut in anexa care face parte integranta din prezentul ordin.

2. In anexa nr. 3 "Instructiuni de completare a formularului 101 «Declaratie privind impozitul pe profit cod 14.13.01.04»", la capitolul II "Completarea declaratiei", la punctul 3 "Sectiunea B «Date privind impozitul pe profit»", dupa instructiunile de la randul 33, instructiunile de completare a formularului se modifica si vor avea urmatorul cuprins:

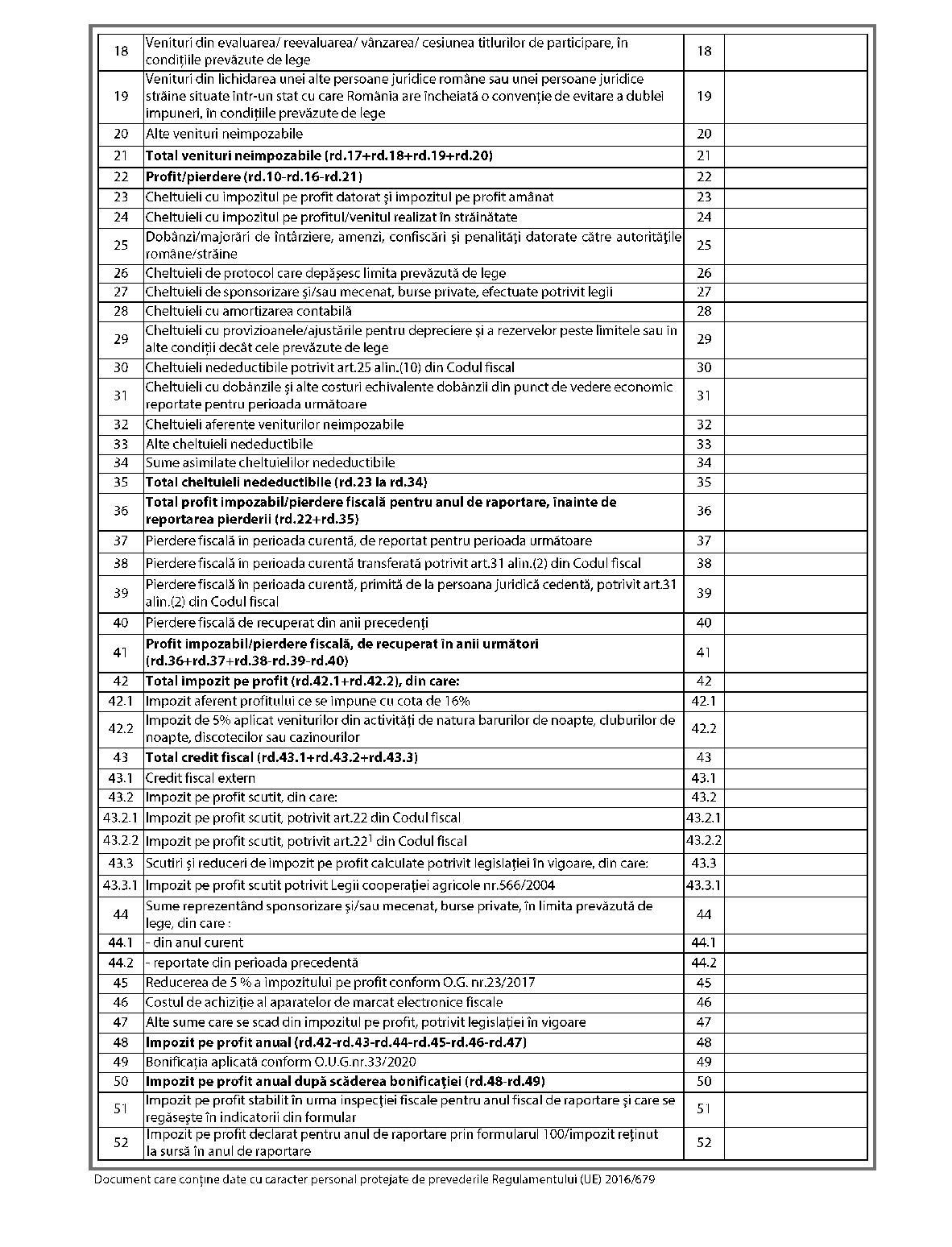

"Randul 34 - se inscriu sumele asimilate cheltuielilor nedeductibile in conformitate cu prevederile art. II alin. (1) si (2) din Legea nr. 153/2020 pentru modificarea si completarea Legii nr. 227/2015 privind Codul fiscal, precum si pentru completarea Legii nr. 170/2016 privind impozitul specific unor activitati.

Randul 37 - se completeaza cu sumele reprezentand pierderile inregistrate in perioada curenta, de reportat pentru perioada urmatoare, conform prevederilor art. 40 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 38 - se completeaza de persoana juridica cedenta cu valoarea pierderii fiscale inregistrate in perioada curenta, transferata persoanei juridice beneficiare, si care nu se recupereaza de persoana juridica cedenta, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 39 - se completeaza de persoana juridica beneficiara cu valoarea pierderilor fiscale inregistrate de contribuabilul cedent in perioada din anul curent cuprinsa intre 1 ianuarie si data la care operatiunea respectiva produce efecte si transferata de persoana juridica cedenta persoanei juridice beneficiare, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 40 - se completeaza cu valoarea pierderilor fiscale de recuperat din perioadele anterioare, atat din activitatile din Romania, cat si din surse externe. Nu se includ la acest rand pierderile fiscale din anii anteriori, reglementate de art. 40 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, nerecuperabile din profitul impozabil al anului de raportare.

Acest rand se completeaza in cazul operatiunilor de reorganizare si cu urmatoarele valori:

- persoana juridica beneficiara inscrie si valoarea pierderilor fiscale nerecuperate din anii precedenti de contribuabilul cedent si transmise de acesta, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare;

- persoana juridica cedenta inscrie partea din pierderea fiscala de recuperat din anii precedenti pe care continua sa o recupereze, recalculata proportional cu activele mentinute, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 42.1 - se inscrie suma rezultata din aplicarea cotei de 16% asupra profitului impozabil care se impune cu aceasta cota.

Randul 42.2 - se completeaza cu suma reprezentand impozitul de 5% aplicat asupra veniturilor din activitati de natura barurilor de noapte, cluburilor de noapte, discotecilor sau cazinourilor, in conditiile reglementate de art. 18 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 43.1 - impozitul platit unui stat strain este dedus daca se aplica prevederile conventiei de evitare a dublei impuneri incheiate intre Romania si statul strain si daca persoana juridica romana prezinta documentatia corespunzatoare, conform prevederilor legale, din care sa rezulte faptul ca impozitul a fost platit statului strain.

Randul se completeaza cu valoarea cea mai mica dintre urmatoarele doua valori, pe fiecare stat din care se obtin venituri prin intermediul unui sediu permanent sau venituri supuse impozitului cu retinere la sursa, venituri impuse atat in Romania, cat si in statul strain, respectiv:

1. suma impozitelor platite direct sau indirect prin retinere la sursa si virate de o alta persoana catre acel stat strain, pentru profiturile sediilor permanente din acel stat sau pentru alte venituri provenite din acel stat, confirmate de documentele ce atesta plata acestora;

2. suma egala cu impozitul pe profit calculat prin aplicarea cotei prevazute la art. 17 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, la:

- profiturile impozabile obtinute de sediile permanente din acel stat strain, profituri calculate in conformitate cu prevederile titlului II din Legea nr. 227/2015, cu modificarile si completarile ulterioare;

- celelalte venituri obtinute in acel stat strain.

Daca o persoana juridica straina rezidenta intr-un stat membru al Uniunii Europene sau intr-un stat din Spatiul Economic European isi desfasoara activitatea in Romania printr-un sediu permanent si acel sediu permanent obtine venituri dintr-un alt stat membru al Uniunii Europene ori dintr-un alt stat din Spatiul Economic European, iar acele venituri sunt impozitate atat in Romania, cat si in statul unde au fost obtinute veniturile, atunci impozitul platit in statul de unde au fost obtinute veniturile, fie direct, fie indirect prin retinerea si virarea de o alta persoana, se deduce din impozitul pe profit ce se determina potrivit prevederilor titlului II din Legea nr. 227/2015, cu modificarile si completarile ulterioare, in conditiile prevazute la art. 39 alin. (4) si (5) din acelasi act normativ.

Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 42.

Randul 43.2.1 - se inscrie suma reprezentand scutirea de la plata a impozitului pe profitul reinvestit, in conformitate cu prevederile art. 22 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 43.2 - suma care se inscrie la acest rand este mai mica sau cel mult egala cu diferenta dintre suma inscrisa la rd. 42 si suma inscrisa la rd. 43.1.

Randul 43.2.2 - se inscrie suma reprezentand scutirea de impozit pe profit, in conformitate cu prevederile art. 221 din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 43.3 - se inscriu sumele reprezentand scutiri si reduceri ale impozitului pe profit, calculate potrivit legislatiei in vigoare, exclusiv deducerea privind sponsorizarea si/sau mecenatul si bursele private, efectuate potrivit legii. Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 42 din care se scade suma inscrisa la rd. 43.1 si suma inscrisa la rd. 43.2.

Randul 43.3.1 - se inscrie suma reprezentand scutirea de impozit pe profit, in conformitate cu prevederile Legii cooperatiei agricole nr. 566/2004, cu modificarile si completarile ulterioare.

Randul 44. - suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma rezultata din aplicarea procentului de 20% la diferenta dintre suma inscrisa la rd. 42 si suma inscrisa la rd. 43.

Randul 44.1 - se inscriu sumele reprezentand cheltuielile cu sponsorizarea si/sau mecenatul, precum si cheltuielile privind bursele private, acordate potrivit legii, in limitele si in conditiile prevazute la art. 25 alin. (4) lit. i) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, din anul curent.

Randul 44.2 - se inscriu sumele reprezentand cheltuielile cu sponsorizarea si/sau mecenatul, precum si cheltuielile privind bursele private, reportate din perioada precedenta, in limitele si in conditiile prevazute la art. 25 alin. (4) lit. i) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Randul 45 - se inscrie suma reprezentand reducerea de 5% a impozitului pe profit, calculata conform Ordonantei Guvernului nr. 23/2017 privind plata defalcata a TVA. Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 42, din care se scade suma inscrisa la rd. 43 si suma inscrisa la rd. 44.

Randul 46 - se inscrie suma reprezentand costul de achizitie al aparatelor de marcat electronice fiscale, in conformitate cu Legea nr. 153/2020 pentru modificarea si completarea Legii nr. 227/2015 privind Codul fiscal, precum si pentru completarea Legii nr. 170/2016 privind impozitul specific unor activitati. Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 42, din care se scade suma inscrisa la rd. 43, suma inscrisa la rd. 44 si suma inscrisa la rd. 45.

Randul 47 - se inscriu sumele care, potrivit legii, se scad din impozitul pe profit, cum ar fi cheltuielile privind functionarea unitatilor de educatie timpurie aflate in administrarea contribuabilului sau sumele achitate de contribuabil pentru plasarea copiilor angajatilor in unitati de educatie timpurie aflate in unitati care ofera servicii de educatie timpurie, conform legislatiei in vigoare, potrivit art. 25 alin. (4) lit. i1) si lit. i2) din Legea nr. 227/2015, cu modificarile si completarile ulterioare.

Suma care se inscrie la acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 42, din care se scade suma inscrisa la rd. 43, suma inscrisa la rd. 44, suma inscrisa la rd. 45 si suma inscrisa la rd. 46.

Randul 49 - se inscrie suma reprezentand bonificatia aplicata conform Ordonantei de urgenta a Guvernului nr. 33/2020 privind unele masuri fiscale si modificarea unor acte normative, aprobata cu completari prin Legea nr. 54/2020, cu modificarile si completarile ulterioare, declarata trimestrial prin formularul 100, la randul «Bonificatie». In cazul in care bonificatia depaseste valoarea impozitului pe profit aferent anului fiscal, determinat potrivit art. 1 alin. (7) din aceeasi ordonanta de urgenta, suma aferenta bonificatiei care se ia in calcul este la nivelul valorii impozitului respectiv. Bonificatia care se inscrie in acest rand este mai mica sau cel mult egala cu suma inscrisa la rd. 48.

Randul 51 - se inscrie suma reprezentand diferenta de impozit pe profit stabilita de organele de inspectie fiscala pentru anul fiscal de raportare si care se regaseste in indicatorii din formular.

Randul 52- se inscriu, pentru anul de raportare, dupa caz, sumele reprezentand impozit pe profit sau plati anticipate in contul impozitului pe profit, declarate trimestrial prin formularul 100, la randul «Suma de plata». In cazul persoanelor juridice rezidente intr-un stat membru al Uniunii Europene sau al Spatiului Economic European, cu care este incheiat un instrument juridic in baza caruia sa se realizeze schimbul de informatii, respectiv rezidente intr-un stat cu care Romania are incheiata o conventie de evitare a dublei impuneri, care opteaza pentru regularizarea impozitului platit in Romania, potrivit art. 225 sau 227, dupa caz, din Legea nr. 227/2015, cu modificarile si completarile ulterioare, se inscrie impozitul retinut la sursa de catre platitorul de venit, care constituie plata anticipata in contul impozitului pe profit.

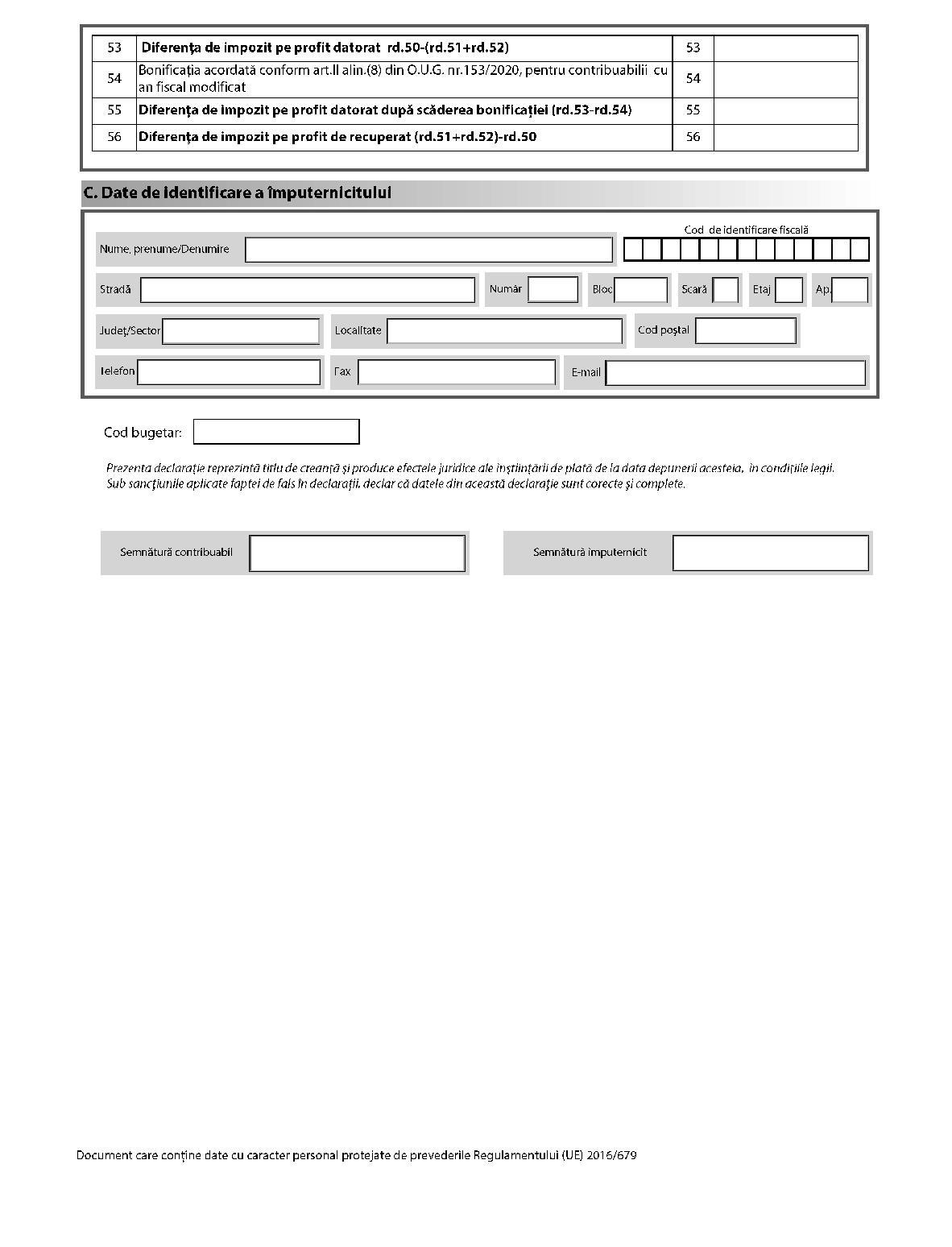

Randul 54 - se completeaza numai de catre contribuabilii cu an fiscal modificat care aplica sistemul trimestrial de declarare si plata a impozitului pe profit, precum si de cei cu an fiscal modificat care intra sub incidenta prevederilor art. 41 alin. (10) din Legea nr. 227/2015, cu modificarile si completarile ulterioare. Suma care se inscrie la acest rand se determina prin aplicarea procentului aferent bonificatiei prevazute de Ordonanta de urgenta a Guvernului nr. 33/2020, aprobata cu completari prin Legea nr. 54/2020, cu modificarile si completarile ulterioare, asupra diferentei de impozit pe profit datorata determinata la definitivarea impozitului pe profit anual (rd. 53), conform art. II alin. (8) din Ordonanta de urgenta a Guvernului nr. 153/2020."

Art. II. -

Prevederile prezentului ordin se aplica incepand cu declararea obligatiilor anuale aferente anului fiscal 2020.

Art. III. -

Directia generala proceduri pentru administrarea veniturilor, Directia generala de reglementare a colectarii creantelor bugetare, Directia generala de administrare a marilor contribuabili, directiile generale regionale ale finantelor publice si unitatile fiscale subordonate acestora vor duce la indeplinire prevederile prezentului ordin.

Art. IV. -

Prezentul ordin se publica in Monitorul Oficial al Romaniei, Partea I.

ANEXA (Anexa nr. 1 la Ordinul nr. 3.386/2016)