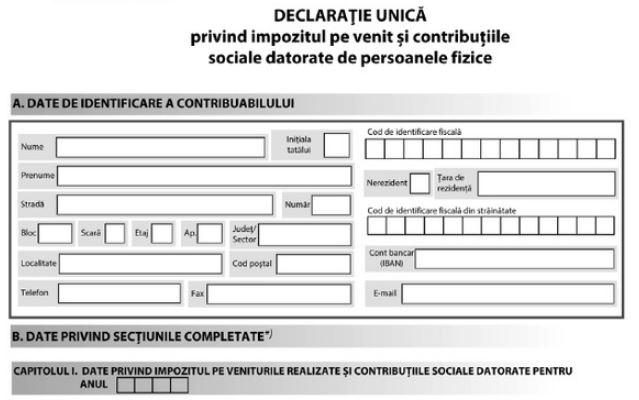

UPDATE in 27 ianuarie 2020. OPANAF nr. 139/2020 a fost publicat in Monitorul Oficial nr. 47 din 23 ianuarie 2020. Ordinul presedintelui ANAF vizeaza aprobarea modelului, continutului, modalitatii de depunere si de gestionare a Declaratiei unice privind impozitul pe venit si contributiile sociale datorate de persoanele fizice.

ANAF a publicat, in data de 9 ianuarie, proiectul de ordin pentru modificarea Declaratiei unice in 2020, astfel incat sa fie in concordanta cu schimbarile aduse Codului Fiscal in ultima perioada. Noul document vizeaza actualizarea si eliminarea anumitor sectiuni ale formularului, dar si alte noutati importante pentru contribuabilii vizati.

Declaratia unica se utilizeaza de persoanele fizice pentru declararea impozitului pe veniturile realizate si a contributiilor sociale datorate incepand cu anul 2019, precum si pentru declararea impozitului pe veniturile estimate si a contributiilor sociale datorate incepand cu anul 2020.

Prin Legea nr.30/2019 pentru aprobarea Ordonantei de urgenta a Guvernului nr.25/2018 privind modificarea si completarea unor acte normative, precum si pentru aprobarea unor masuri fiscal-bugetare au fost aduse o serie de modificari ale Codului fiscal.

Dispozitiile introduse prin actul normativ mentionat au vizat, in principal, modificarea procentului din impozitul pe venit pentru care contribuabilii pot dispune pentru sustinerea entitatilor nonprofit/unitatilor de cult, precum si reglementarea regimului fiscal aplicabil veniturilor din transferul de moneda virtuala.

Astfel, potrivit art.123^1 din Codul fiscal, contribuabilii pot dispune asupra destinatiei unei sume reprezentand pana la 3,5% din impozitul datorat pe venitul net anual impozabil/castigul net anual impozabil pentru sustinerea entitatilor nonprofit care se infiinteaza si functioneaza in conditiile legii si a unitatilor de cult, precum si pentru acordarea de burse private, potrivit legii.

Optiunea se exercita pana la data de 15 martie inclusiv a anului urmator celui de realizare a veniturilor, sub sanctiunea decaderii.

Avand in vedere modificarile legislative mentionate, prin prezentul proiect de ordin se propune aprobarea formularului “Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice”, care va fi utilizat pentru declararea impozitului pe veniturile realizate si a contributiilor sociale datorate incepand cu anul 2019, precum si pentru declararea impozitului pe veniturile estimate si a contributiilor sociale datorate incepand cu anul 2020.

De asemenea, la elaborarea formularului au fost avute in vedere si o serie de propuneri de rationalizare a declaratiei unice, formulate de organele fiscale.

PortalContabilitate ro - acces 12 luni consultanta in scris si telefonica 30 intrebari

Cartea verde a Contabilitatii varianta online

Operare SAGA Exemple practice si recomandari

Declaratia unica: lista de modificari care se vor aplica in 2020

Astfel, modificarile fata de actualul formular sunt, in principal, urmatoarele:

- eliminarea sectiunii privind impozitul pe veniturile din jocuri de noroc ca urmare a participarii la jocuri de noroc la distanta si festivaluri de poker, realizate in perioada 1 ianuarie - 22 martie 2018, inclusiv, intrucat incepand cu data de 23 martie 2018 veniturile din jocuri de noroc se impun numai prin retinere la sursa, fiind eliminata obligatia declararii acestora in declaratia unica;

- actualizarea sectiunii privind destinatia unei sume din impozitul datorat pe venitul net/castigul net anual impozabil, pentru sustinerea entitatilor nonprofit/unitatilor de cult sau pentru acordarea de burse private;

- introducerea la subsectiunea 1, sectiunea 1, Capitolul I a indicatorilor „Castig” si „Venit impozabil” pentru a veni in sprijinul contribuabililor care au realizat castiguri din transferul de moneda virtuala sau venituri impozabile ca urmare a cesiunii de creanta;

- comasarea rd.3 „Venit net anual” si rd.4 „Castig net anual” de la subsectiunea 1, sectiunea 1, Capitolul I, avand ca efect eliminarea unor eventuale confuzii aparute in procesul de completare a declaratiei;

- introducerea unei rubrici la sectiunea 2 de la Capitolul I referitoare la veniturile realizate din strainatate si care sunt scutite de impozit in Romania in baza unui acord international la care Romania este parte;

- introducerea unei casute distincte la subsectiunea 2, sectiunea 2, Capitolul II, astfel incat persoanele care realizeaza venituri de natura celor prevazute la art.155 din Codul fiscal, pentru care nu se datoreaza contributia de asigurari sociale de sanatate si care opteaza pentru plata acestei contributii, sa fie evidentiate distinct in formular;

- eliminarea Sectiunii „Date informative privind efectuarea platilor” intrucat contribuabilii intampinau dificultati la identificarea platilor efectuate si la completarea randurilor corespunzatoare din sectiune.

Totodata, au fost actualizate in mod corespunzator si instructiunile de completare a declaratiei unice.

Declaratia unica 2020: cine are obligatia depunerii?

Declaratia se completeaza si se depune de catre persoanele fizice care realizeaza, individual sau intr-o forma de asociere, venituri/pierderi din Romania sau/si din strainatate si care datoreaza impozit pe venit si contributii sociale obligatorii, potrivit prevederilor Codului fiscal. Declaratia se completeaza si se depune si de catre persoanele fizice care nu realizeaza venituri si care opteaza pentru plata contributiei de asigurari sociale de sanatate.

Declaratia unica 2020: termen de depunere

1. Declaratia se depune:

- pana la data de 15 martie inclusiv a fiecarui an, pentru stabilirea si declararea impozitului pe venitul estimat/norma de venit a se realiza in fiecare an fiscal, precum si pentru declararea si stabilirea contributiilor sociale datorate;

- pana la data de 15 martie inclusiv a anului urmator celui de realizare a veniturilor in vederea declararii venitului realizat si definitivarii impozitului anual pe venit si a contributiilor sociale;

- pana la data de 15 martie inclusiv a anului urmator celui de realizare a veniturilor, sub sanctiunea decaderii, in cazul exercitarii optiunii privind destinatia unei sume reprezentand pana la 3,5% din impozitul datorat pe venitul net anual impozabil/castigul net anual impozabil stabilit potrivit art.123 alin.(3) din Codul fiscal, pentru sustinerea entitatilor nonprofit care se infiinteaza si functioneaza in conditiile legii si a unitatilor de cult, precum si pentru acordarea de burse private.

2. Declaratia se depune in termen de 30 de zile de la data producerii evenimentului/incheierii contractului intre parti, in cazul contribuabililor care incep o activitate in cursul anului fiscal sau a celor care obtin venituri din cedarea folosintei bunurilor din patrimoniul personal, altele decat veniturile din arendare pentru care impunerea este finala si care nu au avut, pana la acea data, obligatia depunerii declaratiei unice.

Declaratia unica 2020: informatii despre rectificativa

3. Rectificarea declaratiei

3.1. Declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice poate fi corectata de contribuabili din proprie initiativa, ori de cate ori informatiile actuale nu corespund celor din declaratia depusa anterior, prin depunerea unei declaratii rectificative in conditiile prevazute de Legea nr.207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare.

3.2. Declaratia rectificativa se intocmeste pe acelasi formular, bifandu-se cu X casutele aflate pe prima pagina a formularului (capitolul I "Date privind impozitul pe veniturile realizate si contributiile sociale datorate pentru anul ....." si/sau capitolul II "Date privind impozitul pe veniturile estimate/norma de venit a se realiza in Romania si contributiile sociale datorate pentru anul ...........", dupa caz).

3.3. Declaratia rectificativa se completeaza inscriindu-se toate datele si informatiile prevazute in capitolul supus rectificarii, inclusiv cele care nu difera fata de declaratia initiala/anterioara.

3.4. Declaratia rectificativa se utilizeaza pentru:

- corectarea impozitului pe venit, precum si a contributiilor sociale datorate de persoanele fizice;

- modificarea datelor de identificare a persoanei fizice;

- modificarea unor date referitoare la categoria/sursa veniturilor sau a nivelului acestora, potrivit legii;

- modificarea unor date referitoare la contributia de asigurari sociale si contributia de asigurari sociale de sanatate;

- stabilirea bonificatiei pentru plata cu anticipatie a impozitului pe venitul anual estimat, precum si a contributiilor sociale, potrivit art.121 din Codul fiscal;

- corectarea altor informatii prevazute de formular.

3.5. La rectificarea declaratiei se vor avea in vedere urmatoarele:

- declaratia initiala este declaratia care nu are nicio bifa de rectificativa selectata;

- este permisa depunerea unei singure declaratii initiale;

- declaratia rectificativa este declaratia cu cel putin o bifa de rectificativa selectata (la capitolul I sau capitolul II sau la ambele capitole);

- o declaratie rectificativa care rectifica ambele capitole (capitolul I si capitolul II) trebuie sa aiba ambele bife de rectificare selectate.

3.6. Contribuabilii pot rectifica impozitul pe venitul estimat pana la data de 31 decembrie a anului de impunere. Fac exceptie contribuabilii care nu au obligatia completarii capitolului I din declaratie si care rectifica declaratia in conditiile prevazute de Legea nr.207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare.

Contribuabilii care au efectuat plata integrala a obligatiilor fiscale respectand conditiile reglementate prin legea bugetului de stat privind termenele de plata, dar nu si-au acordat bonificatia pentru plata cu anticipatie a impozitului pe venitul anual estimat potrivit art.121 alin.(1) din Codul fiscal, pot rectifica Sectiunea 3 “Sumarul obligatiilor privind impozitul pe venitul estimat si contributiile sociale estimate datorate, stabilite prin declaratia curenta” de la Cap.II “Date privind impozitul pe veniturile estimate/norma de venit a se realiza in Romania si contributiile sociale datorate pentru anul...” si dupa data de 31 decembrie a anului de impunere.

3.7. Contribuabilii care realizeaza venituri din activitati independente si/sau din activitati agricole, silvicultura si piscicultura pentru care impozitul se determina in sistem real si care in cursul anului fiscal isi inceteaza activitatea, precum si cei care intra in suspendare temporara a activitatii, potrivit legislatiei in materie, au obligatia de a depune la organul fiscal competent declaratia, in termen de 30 de zile de la data producerii evenimentului.

3.8. Contribuabilii care obtin venituri din cedarea folosintei bunurilor din patrimoniul personal, in situatiile in care intervin modificari ale clauzelor contractuale sau in cazul rezilierii, in cursul anului fiscal, a contractelor incheiate intre parti, pentru care determinarea venitului brut se efectueaza potrivit prevederilor art.120 alin.(7) din Legea nr.227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, si in 3 care chiria este exprimata in lei sau reprezinta echivalentul in lei al unei sume in valuta, depun declaratia in termen de 30 de zile de la data producerii evenimentului.

3.9. Contribuabilii care realizeaza venituri din activitati independente pentru care venitul net se determina pe baza normelor de venit, in situatia incetarii activitatii in cursul anului, respectiv a intreruperii temporare, sunt obligati ca in termen de 30 de zile de la producerea evenimentului sa depuna declaratia la organele fiscale competente si sa isi recalculeze impozitul pe venit.

Documentele justificative in baza carora se reduc normele anuale de venit se pastreaza la domiciliul fiscal al contribuabililor.

3.10. In cazul incetarii sau suspendarii temporare a activitatii in cursul anului, contribuabilii care realizeaza venituri din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, avand o capacitate de cazare cuprinsa intre una si 5 camere inclusiv, vor notifica evenimentul organului fiscal competent in termen de 30 de zile de la data producerii acestuia, prin depunerea declaratiei si isi vor recalcula impozitul anual datorat.

Modul de depunere a declaratiei unice in 2020

1. Declaratia se depune, impreuna cu anexele completate, daca este cazul, astfel:

a) in format hartie, direct la registratura organului fiscal sau prin posta, cu confirmare de primire.

Declaratia se pune gratuit la dispozitia contribuabilului.

Data depunerii declaratiei in format hartie este data inregistrarii acesteia la organul fiscal sau data depunerii la posta, dupa caz;

b) prin mijloace electronice de transmitere la distanta, in conformitate cu prevederile legale in vigoare, respectiv:

- prin intermediul serviciului "Spatiul privat virtual" (SPV);

- pe site-ul e-guvernare.ro, cu semnatura electronica calificata.

Programul de asistenta este pus la dispozitia contribuabililor gratuit de unitatile fiscale subordonate sau poate fi descarcat de pe site-ul Agentiei Nationale de Administrare Fiscala, la adresa www.anaf.ro.

2. Formularul "Anexa nr. ......... la Declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice" se depune numai cu "Declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice".

Veniturile necuprinse in declaratia initiala se declara prin depunerea unei declaratii rectificative.

Consultati documentele atasate mai jos:

Proiectul de Ordin - OPANAF nr. 139/2020