OUG 153/2020 pentru instituirea unor masuri fiscale de stimulare a mentinerii/cresterii capitalurilor proprii a fost publicata in Monitorul Oficial nr. 817 din 4 septembrie 2020.

Este important de retinut ca prevederile art. I intra in vigoare incepand cu data de 1 ianuarie 2021 si se aplica pentru perioada 2021-2025.

OUG 153/2020: continutul actului normativ

Pentru a stimula asigurarea de resurse financiare suplimentare contribuabililor platitori de impozit pe profit, impozit pe veniturile microintreprinderilor sau impozit specific unor activitati, prin reducerea sarcinii fiscale,

avand in vedere necesitatea stimularii si dezvoltarii capitalului romanesc si a competitivitatii operatorilor economici pentru tranzitia la o economie durabila, se propune acordarea unei reduceri la determinarea impozitului pe profit, impozitului pe veniturile microintreprinderilor si impozitului specific unor activitati in functie de mentinerea/cresterea capitalurilor proprii.

Tinand cont de faptul ca indeplinirea cerintelor de crestere a capitalurilor proprii presupune o perioada indelungata pentru identificarea surselor de finantare in corelatie cu perioada de aplicare a masurii, respectiv 2021-2025, este necesara reglementarea acesteia cu suficient timp anterior aplicarii acesteia, astfel incat aceasta sa poata genera efectele asteptate incepand cu anul 2021.

In vederea aplicarii unor masuri fiscale benefice pentru mediul de afaceri in contextul in care masurile pentru combaterea pandemiei de COVID-19 au generat dificultati de natura financiara pentru majoritatea operatorilor economici, acestia confruntandu-se in aceasta perioada cu o lipsa severa de lichiditate,

avand in vedere impactul major asupra mediului economic generat deja pe durata starii de urgenta, respectiv de alerta, in considerarea faptului ca masurile instituite de autoritatile publice competente, in contextul pandemiei de COVID-19, au restrans, pe perioada pentru care a fost instituita starea de urgenta, respectiv de alerta, unele drepturi si libertati fundamentale, intre care se regasesc si dreptul la libera circulatie si libertatea economica,

pentru continuarea sustinerii realizarii obiectivelor urmarite prin acordarea bonificatiei la plata, respectiv de a stimula achitarea obligatiilor fiscale la termenele scadente, specifice fiecarei categorii de contribuabili, sunt necesare clarificari legate de definitivarea impozitului pe profit aferent anului fiscal 2020, dar si reglementarea unor cazuri specifice contribuabililor platitori de impozit pe profit cu anul fiscal modificat.

Tinand cont de faptul ca, in contextul declararii starii de alerta, o parte din operatorii economici fie emit un numar redus de bonuri fiscale, intrucat se confrunta cu o scadere a cererii, fie nu emit bonuri fiscale, intrucat activitatea le este restrictionata, ca masura de combatere a raspandirii SARS-CoV-2, astfel ca, in continuare, Loteria bonurilor fiscale nu mai poate produce efectele scontate.

Avand in vedere faptul ca evolutia epidemiei de coronavirus este imprevizibila, context in care masurile care vor fi luate de autoritati, in viitor, in vederea prevenirii si combaterii efectelor pandemiei de COVID-19, nu pot fi anticipate,

Operare SAGA Exemple practice si recomandari

Examen Consultant Fiscal 2025

Cartea verde a Contabilitatii varianta online

tinand cont de faptul ca este necesara stabilirea modalitatii de colaborare dintre autoritatile publice, institutiile publice si de interes public din administratia publica centrala si locala, precum si alte persoane, respectiv prin mijloace electronice, pentru realizarea atributiilor stabilite de normele juridice care reglementeaza activitatea autoritatilor publice, institutiilor publice si de interes public din administratia publica centrala si locala,

tinand seama de faptul ca nepromovarea prezentului act normativ ar avea consecinte negative, in sensul ca:

- ar conduce la mentinerea sau chiar agravarea situatiei operatorilor subcapitalizati, instabili financiar, in pragul iesirii din circuitul economic, precum si la posibile reduceri de locuri de munca create de acestia;

- o lipsa brusca de lichiditate poate genera chiar insolvabilitatea unor operatori economici, cu efecte grave asupra mediului de afaceri si, implicit, asupra veniturilor statului, dar si faptul ca acest lucru, pe termen scurt si mediu, poate afecta grav situatia economica a operatorilor si situatia angajatilor acestora, cu posibile consecinte chiar si pe termen lung;

- ar conduce la cheltuirea nejustificata a resurselor bugetare, tocmai intr-o conjunctura in care criza generata de pandemia de COVID-19 are consecinte pe plan economic si reclama mai mult ca oricand gestionarea prudenta a resurselor bugetare, in vederea relansarii economiei afectate de pandemia de COVID-19;

- ar creste riscul ca informatiile si documentele necesare pentru solutionarea unor cereri ale cetatenilor sa fie solicitate de la cetatean, ceea ce conduce la cresterea birocratiei,

avand in vedere ca elementele sus-mentionate vizeaza interesul public si strategic, sunt o prioritate a Programului de guvernare si constituie o situatie de urgenta si extraordinara, a carei reglementare nu poate fi amanata, se impune adoptarea de masuri imediate pe calea ordonantei de urgenta.

In temeiul art. 115 alin. (4) din Constitutia Romaniei, republicata,

Guvernul Romaniei adopta prezenta ordonanta de urgenta.

Art. I. -

(1) Contribuabilii platitori de impozit pe profit, indiferent de sistemul de declarare si plata prevazut la art. 41 din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, denumita in continuare Codul fiscal, contribuabilii platitori de impozit pe veniturile microintreprinderilor potrivit titlului III "Impozitul pe veniturile microintreprinderilor” din Codul fiscal, precum si contribuabilii care intra sub incidenta prevederilor Legii nr. 170/2016 privind impozitul specific unor activitati, cu completarile ulterioare, beneficiaza de reduceri ale impozitului pe profit anual/impozitului pe veniturile microintreprinderilor/impozitului specific unor activitati, astfel:

a) 2%, in cazul in care capitalul propriu contabil, prezentat in situatiile financiare anuale, respectiv in raportarile contabile anuale pentru sediile permanente ale persoanelor juridice rezidente in state apartinand Spatiului Economic European, in anul pentru care datoreaza impozitul, este pozitiv. Pentru contribuabilii care, potrivit prevederilor legale, au obligatia constituirii capitalului social, capitalul propriu contabil trebuie sa indeplineasca concomitent si conditia de a fi la nivelul unei valori cel putin egale cu jumatate din capitalul social subscris;

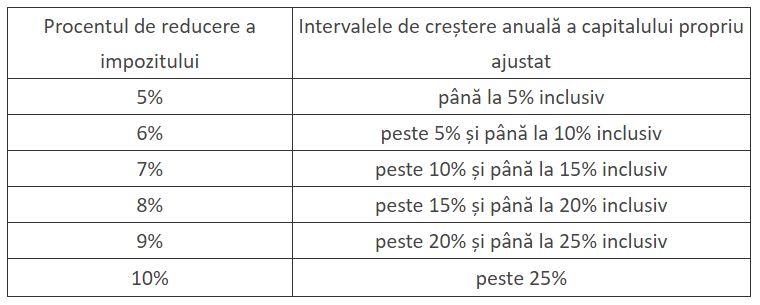

b) daca inregistreaza o crestere anuala a capitalului propriu ajustat al anului pentru care datoreaza impozitul fata de capitalul propriu ajustat inregistrat in anul precedent si indeplineste concomitent conditia prevazuta la lit. a), reducerile au urmatoarele valori:

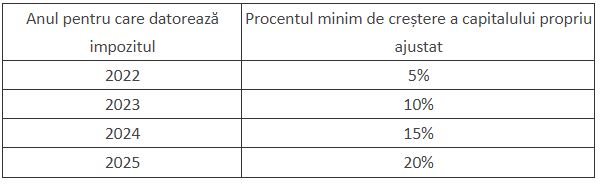

c) 3%, daca inregistreaza o crestere peste nivelul prevazut la alin. (4) a capitalului propriu ajustat al anului pentru care datoreaza impozitul fata de capitalul propriu ajustat inregistrat in anul 2020 si daca indeplineste concomitent conditia prevazuta la lit. a). Prevederile prezentei litere se aplica incepand cu anul 2022, respectiv incepand cu anul fiscal modificat care incepe in anul 2022.

(2) In cazul in care sunt aplicabile doua sau trei din reducerile prevazute la alin. (1), pentru determinarea valorii reducerii, procentele corespunzatoare acestora se aduna, iar valoarea rezultata se aplica asupra impozitului.

(3) Nu intra sub incidenta prevederilor prezentului articol contribuabilii pentru care reglementarile contabile sunt emise de Banca Nationala a Romaniei, respectiv de Autoritatea de Supraveghere Financiara.

(4) In aplicarea prevederilor alin. (1) lit. c), procentul de crestere a capitalului propriu ajustat al anului pentru care datoreaza impozitul fata de capitalul propriu ajustat inregistrat in anul 2020 are urmatoarele valori:

(5) In sensul prezentului articol, capitalul propriu ajustat cuprinde urmatoarele elemente:

a) capital subscris varsat/capital de dotare;

b) patrimoniul regiei;

c) patrimoniul public;

d) patrimoniul privat;

e) patrimoniul institutelor nationale de cercetare-dezvoltare;

f) prime de capital;

g) rezerva legala, statutara sau contractuala si alte rezerve constituite din profitul net ca urmare a deciziei actionarilor/asociatilor sau potrivit prevederilor legale;

h) rezultatul net reportat - sold creditor, reprezentand diferenta pozitiva dintre soldurile creditoare si debitoare.

(6) Elementele luate in calcul potrivit alin. (5) pentru determinarea capitalului propriu ajustat sunt cele prezentate in situatiile financiare anuale/raportarile contabile anuale.

(7) Pentru determinarea capitalului propriu ajustat potrivit alin. (5) lit. a) de catre sediile permanente, capitalul subscris varsat se inlocuieste cu capitalul de dotare pus la dispozitie de persoana juridica straina pentru desfasurarea activitatii in Romania.

(8) In cazul in care in anul pentru care datoreaza impozitul se efectueaza urmatoarele operatiuni de reorganizare, potrivit legii, care produc efecte in anul respectiv, contribuabilii stabilesc capitalul propriu ajustat al anului precedent, respectiv al anului 2020, potrivit urmatoarelor reguli:

a) contribuabilii care, in cazul fuziunii, absorb una sau mai multe persoane juridice, insumeaza capitalul propriu ajustat inregistrat de acestia in anul precedent, respectiv anul 2020, cu capitalul propriu ajustat pentru aceiasi ani inregistrat de celelalte societati cedente;

b) contribuabilii infiintati prin fuziunea a doua sau mai multe persoane juridice insumeaza capitalul propriu ajustat inregistrat in anul precedent, respectiv anul 2020, de societatile cedente;

c) contribuabilii infiintati prin divizarea sub orice forma a unei persoane juridice impart capitalul propriu ajustat inregistrat in anul precedent, respectiv in anul 2020, de societatea cedenta proportional cu valoarea activelor transferate, conform proiectului de divizare intocmit potrivit legii;

d) contribuabilii care primesc active si pasive prin operatiuni de divizare sub orice forma a unei persoane juridice insumeaza capitalul propriu ajustat inregistrat de acestia in anul precedent, respectiv anul 2020, cu capitalul propriu ajustat inregistrat de societatea cedenta in aceiasi ani, recalculat proportional cu valoarea activelor transferate, conform proiectului de divizare intocmit potrivit legii;

e) contribuabilii care transfera, potrivit legii, o parte din patrimoniu uneia sau mai multor societati beneficiare recalculeaza capitalul propriu ajustat pentru anul precedent, respectiv anul 2020, proportional cu valoarea activelor mentinute de catre persoana juridica care transfera activele, conform proiectului de divizare intocmit potrivit legii.

(9) In cazul contribuabililor care in anul pentru care datoreaza impozitul devin sedii permanente ale persoanelor juridice straine ca urmare a operatiunilor prevazute la art. 33 din Codul fiscal, capitalul propriu ajustat al anului precedent, respectiv al anului 2020, se stabileste potrivit urmatoarelor reguli:

a) in cazul fuziunii prin absorbtie, capitalul propriu ajustat al sediului permanent pentru anul precedent, respectiv anul 2020, este cel inregistrat de catre societatea cedenta;

b) in cazul divizarii totale, divizarii partiale si transferului de active, sediile permanente determina capitalul propriu ajustat pentru anul precedent, respectiv anul 2020, in baza celui inregistrat de societatea cedenta, recalculat pentru fiecare sediu permanent, proportional cu valoarea activelor, potrivit legii. Societatile cedente care nu inceteaza sa existe in urma efectuarii unei astfel de operatiuni stabilesc capitalul propriu ajustat potrivit regulilor prevazute la alin. (8) lit. e).

(10) In aplicarea prevederilor alin. (1) lit. b) si c), cresterea capitalului propriu ajustat se determina astfel:

a) cresterea anuala a capitalului propriu ajustat in anul pentru care datoreaza impozitul fata de capitalul propriu ajustat inregistrat in anul precedent, prevazuta la alin. (1) lit. b), se determina potrivit urmatoarei formule:

CPA al anului pentru care datoreaza impozitul - CPA inregistrat in anul precedent

CCPAan/an prec = . . . . . . . . . . (CPA inregistrat in anul precedent) x 100,

unde:

CCPA - cresterea anuala a capitalului propriu ajustat;

CPA - capitalul propriu ajustat;

b) cresterea capitalului propriu ajustat in anul pentru care datoreaza impozitul fata de capitalul propriu ajustat inregistrat in anul 2020, prevazuta la alin. (1) lit. c), se determina potrivit urmatoarei formule:

CPA al anului pentru care datoreaza impozitul - CPA inregistrat in anul 2020

CCPAan/2020 = . . . . . . . . . . (CPA inregistrat in anul 2020) x 100,

unde:

CCPA - cresterea capitalului propriu ajustat;

CPA - capitalul propriu ajustat.

(11) In aplicarea prevederilor alin. (1) si (4), contribuabilii care intra sub incidenta prevederilor art. 16 alin. (5) din Codul fiscal au in vedere urmatoarele:

a) anul de baza care se substituie anului 2020 pentru aplicarea alin. (1) lit. c) este anul fiscal modificat incheiat in anul 2021;

b) procentul de crestere care se aplica este cel corespunzator anului fiscal modificat care incepe in anii prevazuti la alin. (4);

c) ultimul an fiscal modificat pentru care se aplica reducerile este anul care se incheie in anul 2026.

(12) Pentru aplicarea prevederilor prezentului articol se au in vedere urmatoarele:

a) pentru platitorii de impozit pe profit procentul aferent reducerii de impozit se aplica la impozitul pe profit anual al anului in care sunt indeplinite conditiile prevazute la alin. (1), iar valoarea reducerii rezultate se scade din acesta. In sensul prezentei litere, impozitul pe profit anual reprezinta impozitul pe profit dupa scaderea creditului fiscal extern, impozitului pe profit scutit sau redus, sumelor reprezentand sponsorizare si/sau mecenat, burse private, in limita prevazuta de lege, precum si a costului de achizitie al aparatelor de marcat electronice fiscale;

b) pentru platitorii de impozit pe veniturile microintreprinderilor procentul aferent reducerii de impozit se aplica la impozitul datorat pe intregul an fiscal, iar valoarea reducerii rezultate se scade din impozitul aferent trimestrului IV. In cazul in care valoarea reducerii este mai mare decat impozitul aferent trimestrului IV, diferenta care nu a fost scazuta din impozitul aferent trimestrului IV se scade din impozitul aferent trimestrelor anterioare, prin depunerea unei declaratii rectificative;

c) in cazul microintreprinderilor care devin platitoare de impozit pe profit in anul pentru care se aplica reducerea, procentul aferent reducerii de impozit se aplica asupra impozitului pe veniturile microintreprinderilor insumat cu impozitul pe profit, iar valoarea reducerii rezultate se scade din impozitul pe profit, potrivit prevederilor lit. a). In cazul in care valoarea reducerii este mai mare decat impozitul pe profit, diferenta care nu a fost scazuta din impozitul pe profit se scade din impozitul pe veniturile microintreprinderilor, prin depunerea unei declaratii rectificative;

d) pentru platitorii de impozit specific unor activitati procentul aferent reducerii de impozit se aplica la impozitul datorat pe intregul an fiscal, iar valoarea reducerii rezultate se scade din impozitul datorat pentru semestrul II. In cazul in care valoarea reducerii este mai mare decat impozitul aferent semestrului II, diferenta care nu a fost scazuta din impozitul aferent semestrului II se scade din impozitul aferent semestrului I, prin depunerea unei declaratii rectificative;

e) platitorii de impozit specific unor activitati care datoreaza si impozit pe profit aplica reducerea atat pentru impozitul specific potrivit lit. d), cat si pentru impozitul pe profit potrivit lit. a).

(13) Pe perioada aplicarii prevederilor prezentului articol, termenele pentru depunerea declaratiilor si pentru plata impozitului sunt urmatoarele:

a) pentru contribuabilii platitori de impozit pe profit, prin derogare de la prevederile art. 41 si 42 din Codul fiscal, termenul pentru depunerea declaratiei anuale privind impozitul pe profit si plata impozitului pe profit aferent anului fiscal respectiv este pana la data de 25 iunie inclusiv a anului urmator, iar pentru contribuabilii care intra sub incidenta prevederilor art. 16 alin. (5) din Codul fiscal pana la data de 25 a celei de-a sasea luni inclusiv de la inchiderea anului fiscal modificat;

b) pentru contribuabilii platitori de impozit pe veniturile microintreprinderilor, prin derogare de la prevederile art. 56 din Codul fiscal, termenul pentru depunerea declaratiei aferente trimestrului IV si plata impozitului aferent acestui trimestru este pana la data de 25 iunie inclusiv a anului urmator;

c) pentru platitorii de impozit specific unor activitati, prin derogare de la prevederile art. 8 din Legea nr. 170/2016, cu completarile ulterioare, termenul pentru depunerea declaratiei aferente semestrului II si plata impozitului aferent acestui semestru este pana la data de 25 iunie inclusiv a anului urmator.

(14) In aplicarea prevederilor prezentului articol, pentru contribuabilii infiintati in cursul anului, cu exceptia celor prevazuti la alin. (8) si (9), anul infiintarii reprezinta anul de baza care se substituie anului 2020 pentru aplicarea prevederilor alin. (1) lit. c).

(15) Pentru contribuabilii care intra sub incidenta art. 16 alin. (5) din Codul fiscal prevederile prezentului articol se aplica cu anul fiscal modificat care incepe in anul 2021.

Art. II. -

Dupa alineatul (6) al articolului 1 din Ordonanta de urgenta a Guvernului nr. 33/2020 privind unele masuri fiscale si modificarea unor acte normative, publicata in Monitorul Oficial al Romaniei, Partea I, nr. 260 din 30 martie 2020, aprobata cu completari prin Legea nr. 54/2020, cu modificarile ulterioare, se introduc patru noi alineate, alineatele (7) - (10), cu urmatorul cuprins:

"

(7) Pentru definitivarea impozitului pe profit aferent anului fiscal prin declaratia anuala privind impozitul pe profit, bonificatia aplicata potrivit prevederilor prezentului articol se scade din valoarea impozitului pe profit aferent anului fiscal, iar in cazul in care bonificatia depaseste valoarea impozitului pe profit aferent anului fiscal, suma aferenta bonificatiei care se ia in calcul este la nivelul valorii impozitului respectiv. In sensul prezentului alineat, valoarea impozitului pe profit aferent anului fiscal reprezinta impozitul pe profit dupa scaderea creditului fiscal extern, impozitului pe profit scutit sau redus, sumelor reprezentand sponsorizare si/sau mecenat, burse private, in limita prevazuta de lege, reducerii conform Ordonantei Guvernului nr. 23/2017 privind plata defalcata a TVA, costului de achizitie al aparatelor de marcat electronice fiscale.

(8) Pentru aplicarea prevederilor alin. (1) - (3), in cazul contribuabililor cu anul fiscal modificat care aplica sistemul trimestrial de declarare si plata a impozitului pe profit, precum si in cazul celor cu anul fiscal modificat care intra sub incidenta prevederilor art. 41 alin. (10) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, diferenta de impozit pe profit datorat determinata la definitivarea impozitului pe profit aferent anului fiscal se considera impozit pe profit datorat aferent ultimului trimestru. Acestor contribuabili li se aplica prevederile alin. (1) - (3) pentru diferenta de impozit pe profit datorat, determinata la definitivarea impozitului pe profit aferent anului fiscal. Prevederile prezentului alineat se aplica si pentru diferenta de impozit pe profit datorat, determinata la definitivarea impozitului pe profit aferent anului fiscal, daca aceasta este platita pana la termenul scadent cuprins in perioada 26 decembrie 2020-25 februarie 2021 inclusiv.

(9) Contribuabilii prevazuti la alin. (8) care au depus declaratia privind impozitul pe profit fara aplicarea bonificatiilor prevazute la alin. (1)-(3) pot beneficia de acestea, pentru diferenta de impozit pe profit datorat determinata la definitivarea impozitului pe profit aferent anului fiscal respectiv, prin depunerea unei declaratii rectificative, cu respectarea conditiilor prevazute in cadrul acestor alineate.

(10) In sensul prevederilor prezentului articol, bonificatia se acorda si pentru impozitul pe profit datorat trimestrial/plata anticipata trimestriala, care se stinge cu impozitul pe profit de recuperat din anii fiscali precedenti. Aceste prevederi se aplica si pentru stingerile efectuate pentru impozitul pe profit datorat trimestrial/plata anticipata trimestriala aferente trimestrelor I si II ale anului 2020, respectiv pentru cele aferente perioadelor scadente prevazute la alin. (2) pentru contribuabilii cu anul fiscal modificat, cu impozitul pe profit de recuperat din anii fiscali precedenti. De aceste prevederi pot beneficia si contribuabilii care au depus declaratia privind impozitul pe profit datorat trimestrial/plata anticipata trimestriala aferenta trimestrelor I si/sau II ale anului 2020, respectiv pentru perioadele scadente prevazute la alin. (2) pentru contribuabilii cu anul fiscal modificat, fara aplicarea bonificatiilor prevazute la alin. (1)-(3), prin depunerea unei declaratii rectificative si cu respectarea conditiilor prevazute in cadrul acestor alineate."

Art. III. -

(1) Incepand cu data intrarii in vigoare a prezentei ordonante de urgenta se suspenda extragerile lunare si ocazionale ale Loteriei bonurilor fiscale organizate in baza Ordonantei Guvernului nr. 10/2015 pentru organizarea Loteriei bonurilor fiscale, aprobata cu modificari si completari prin Legea nr. 166/2015, cu completarile ulterioare.

(2) Extragerile Loteriei bonurilor fiscale se reiau in termen de 90 de zile de la data incetarii starii de alerta/urgenta, dupa caz.

Art. IV. -

Dupa articolul 70 din Legea nr. 207/2015 privind Codul de procedura fiscala, publicata in Monitorul Oficial al Romaniei, Partea I, nr. 547 din 23 iulie 2015, cu modificarile si completarile ulterioare, se introduce un nou articol, articolul 701, cu urmatorul cuprins:

"

ARTICOLUL 701

Modalitatea de colaborare

(1) Furnizarea de informatii si documente intre Ministerul Finantelor Publice/A.N.A.F si autoritatile publice, institutiile publice si de interes public din administratia publica centrala si locala, precum si alte persoane juridice de drept privat, in temeiul prezentului cod sau al altor acte normative, se realizeaza, in forma dematerializata, prin mijloace electronice utilizand sistemul informatic propriu al Ministerului Finantelor Publice/A.N.A.F, denumit PatrimVen.

(2) PatrimVen este un depozit de date in care sunt colectate si agregate date obtinute de Ministerul Finantelor Publice/A.N.A.F, in conditiile legii, de la autoritatile/institutiile publice si de interes public, din administratia publica centrala si locala ori de la contribuabili/platitori si care sunt puse la dispozitia autoritatilor publice, institutiilor publice si de interes public din administratia publica centrala si locala, precum si altor persoane juridice de drept privat, in beneficiul cetatenilor si in scopul realizarii atributiilor stabilite de normele juridice care reglementeaza activitatea institutiilor, autoritatilor ori persoanelor juridice de drept privat care primesc respectivele informatii si/sau documente.

(3) Prin exceptie de la prevederile alin. (1), la solicitarea autoritatilor judiciare ori in situatia in care, din motive tehnice, informatiile sau documentele nu pot fi furnizate prin PatrimVen, acestea se pot transmite in format letric sau pe dispozitive/suporturi de stocare a datelor.

(4) Procedura de inrolare, precum si modalitatile de acces in PatrimVen se aproba prin ordin al ministrului finantelor publice."

Art. V. -

Sumele prevazute la art. 24 lit. b) si c) din Ordonanta de urgenta a Guvernului nr. 135/2020 cu privire la rectificarea bugetului de stat pe anul 2020, modificarea unor acte normative si stabilirea unor masuri bugetare se repartizeaza pe judete si unitati administrativ-teritoriale prin hotarare a Guvernului initiata de Ministerul Finantelor Publice, astfel cum au fost acestea fundamentate.

Art. VI. -

Prevederile art. I intra in vigoare incepand cu data de 1 ianuarie 2021 si se aplica pentru perioada 2021-2025.