Liderul informatiilor specializate din Romania

Va oferim CADOU un Raport Special Gratuit

"Planul de conturi general"

UPDATE 8 august 2025: Prin Legea nr.141/2025 privind unele masuri fiscal-bugetare, incepand cu data de 1 august 2025, au fost aduse unele modificari si completari Legii nr.227/2015 privind Codul fiscal, care vizeaza, intre altele, instituirea obligatiei de plata a contributiei de asigurari sociale de sanatate pentru unele categorii de persoane care, anterior, erau asigurate la sistemul de asigurari sociale de sanatate fara plata contributiei.

Potrivit noilor dispozitii ale art.155 alin.(1) lit.a^2), j)-m) din Codul fiscal, contribuabilii datoreaza contributia de asigurari sociale de sanatate pentru urmatoarele categorii de venituri:

a) venituri din pensii, pentru partea care depaseste plafonul lunar de 3000 lei;

b) indemnizatii de somaj acordate potrivit Legii nr.76/2002 privind sistemul aigurarilor pentru somaj si stimularea ocuparii fortei de munca, cu modificarile si completarile ulterioare;

c) indemnizatii lunare acordate potrivit art.50 alin.(1) din Legea nr.273/2004, republicata, cu modificarile si completarile ulterioare, respectiv potrivit art.2 alin.(1) si art.31 alin.(2) din Ordonanta de urgenta a Guvernului nr.111/2010, cu modificarile si completarile ulterioare;

d) ajutorul de incluziune si ajutorul pentru familia cu copii acordate potrivit Legii nr.196/2016 privind venitul minim de incluziune, cu modificarile si completarile ulterioare;

e) drepturi banesti stabilite prin Decretul-lege nr.118/1990 privind acordarea unor drepturi persoanelor persecutate din motive politice de dictatura instaurata cu incepere de la 6 martie 1945, precum si celor deportate in strainatate ori constituite in prizonieri, republicat, cu modificarile si completarile ulterioare, prin Legea nr.51/1993 privind acordarea unor drepturi magistratilor care au fost inlaturati din justitie pentru considerente politice in perioada anilor 1945 - 1989, cu modificarile ulterioare, prin Ordonanta Guvernului nr.105/1999 privind acordarea unor drepturi persoanelor persecutate de catre regimurile instaurate in Romania cu incepere de la 6 septembrie 1940 pana la 6 martie 1945 din motive etnice, republicata, cu modificarile si completarile ulterioare, prin Legea nr.44/1994 privind veteranii de razboi, precum si unele drepturi ale invalizilor si vaduvelor de razboi, republicata, cu modificarile si completarile ulterioare, prin Legea nr.309/2002 privind recunoasterea si acordarea unor drepturi persoanelor care au efectuat stagiul militar in cadrul Directiei Generale a Serviciului Muncii in perioada 1950 - 1961, cu modificarile si completarile ulterioare, precum si persoanele prevazute in Legea recunostintei pentru victoria Revolutiei Romane din Decembrie 1989, pentru revolta muncitoreasca anticomunista de la Brasov din noiembrie 1987 si pentru revolta muncitoreasca anticomunista din Valea Jiului - Lupeni - august 1977 nr.341/2004, cu modificarile si completarile ulterioare.

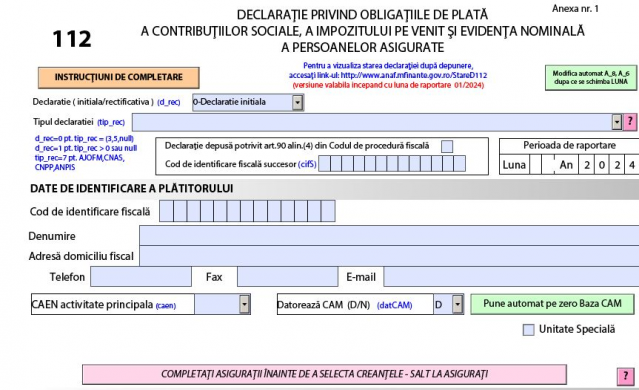

Pentru persoanele care realizeaza categoriile de venituri mentionate, in conformitate cu dispozitiile art.169 alin.(1) din Codul fiscal, platitorii de venituri au obligatia stabilirii si platii contributiei de asigurari sociale de sanatate, precum si a depunerii lunare, pana la data de 25 inclusiv a lunii urmatoare celei pentru care se platesc veniturile, a Declaratiei privind obligatiile de plata a contributiilor sociale, impozitului pe venit si evidenta nominala a persoanelor asigurate.

Pentru a reflecta aceste modificari, formularul D112 a fost modificat astfel:

1. Actualizarea Nomenclatorului „Tip asigurat pentru alte entitati asimilate angajatorului”, prin:

a) introducerea unor noi tipuri de asigurati:

- persoanele care primesc drepturi in baza actelor normative prevazute la art.153 alin.(1) lit.f9) din Codul fiscal (valorile 3.1 - 3.6);

- persoanele beneficiare de ajutor de incluziune si ajutor pentru familia cu copii acordate potrivit Legii nr.196/2016 privind venitul minim de incluziune, cu modificarile si completarile ulterioare. Tipul de asigurat anterior a fost redenumit avandu-se in vedere abrogarea art.154 alin.1) lit.l) din Codul fiscal (valoarea 4);

b) modificarea mentiunilor referitoare la obligatia de plata a contributiei de asigurari sociale de sanatate aferenta tipurilor de asigurat cu valorile 2, 5, 6 si 35.

2. Actualizarea Nomenclatorului „Creante fiscale”, prin introducerea pozitiilor nr.25 - 30 pentru declararea contributiei de asigurari sociale de sanatate datorata pentru noile tipuri de asigurati (tipurile de asigurat cu valorile 2, 3, 4, 5, 6 si 35 din Nomenclatorul „Tip asigurat pentru alte entitati asimilate angajatorului”).

3. Includerea la sectiunile referitoare la indemnizatiile de sanatate (C.2 si E.2) din „Anexa angajator”, potrivit propunerii reprezentantilor Casei Nationale de Asigurari de Sanatate, a unor informatii cu privire la indemnizatiile pentru incapacitate temporara de munca prevazute la art.17 din Ordonanta de urgenta a Guvernului nr.158/2005 privind concediile si indemnizatiile de asigurari sociale de sanatate, cu modificarile si completarile ulterioare.

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita stick USB

Manual de politici contabile - Stick USB

Operare SAGA Exemple practice si recomandari

Schimbarile impun o atentie sporita la completarea declaratiei 112, pentru a evita erori de declarare.

Copiaza Link-ul catre aceasta sectiune: Cine are obligatia depunerii Declaratiei 112?

Copiaza Link-ul catre aceasta sectiune: Cine are obligatia depunerii Declaratiei 112?

Declaratia se completeaza de catre persoanele fizice si juridice care au calitatea de angajatori sau sunt asimilate acestora potrivit Legii nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare (Codul fiscal) la care isi desfasoara activitatea sau beneficiaza de concediul medical si indemnizatii de asigurari sociale de sanatate persoanele prevazute la art. 136 lit. a) si b) si art. 153 alin. (1) lit. a)- d) din Codul fiscal, de catre entitatile prevazute la art. 147 alin. (1) si (1^1) si art.153 alin.(1) lit.f), f^1), f^3), f^4), f^5), f^7), f^8) si f^9) din aceeasi lege, precum si de catre orice platitor de venituri de natura salariala sau asimilate salariilor.

Declaratia se completeaza si de contribuabilii prevazuti la art. 147 alin. (12) si (13), art. 151 alin. (5) si (6), art. 168 alin. (2), art. 169 alin. (1) lit. b), art. 174 alin. (5) si art. 174^1 alin. (5) din Codul fiscal, care au obligatia sa depuna declaratia si sa achite contributiile sociale obligatorii, potrivit legii, precum si de platitorii de venit prevazuti la art. 68^1 alin. (2), art. 72 alin. (2), art. 84 alin. (8), art. 101 alin. (1), art. 125 alin. (8) si (9) din Codul fiscal.

Formularul se completeaza si de agentiile pentru ocuparea fortei de munca prevazute la art.9 din Legea nr.111/2022 privind reglementarea activitatii prestatorului casnic, cu modificarile si completarile ulterioare, pentru veniturile realizate din desfasurarea activitatilor casnice incepand cu 1 ianuarie 2024.

Formularul se completeaza si de unitatile militare platitoare de venituri salariale din Ministerul Apararii Nationale, conform prevederilor Legii nr. 270/2015 privind Statutul rezervistilor voluntari, cu modificarile ulterioare.

Copiaza Link-ul catre aceasta sectiune: Declaratia 112: termen de depunere

Copiaza Link-ul catre aceasta sectiune: Declaratia 112: termen de depunere

Declaratia 112 se depune la urmatoarele termene:

- lunar, pana la data de 25 inclusiv a lunii urmatoare pentru care se platesc veniturile, de persoanele fizice si juridice care au calitatea de angajatori sau sunt asimilate acestora, institutiile/entitatile prevazute la art. 101 alin. (1), art. 136 lit. d)-f) si art. 153 alin. (1) lit. f)-f^3) din Codul fiscal, precum si persoanele fizice care realizeaza in Romania venituri din salarii sau asimilate salariilor de la angajatori din state care nu intra sub incidenta legislatiei europene aplicabile in domeniul securitatii sociale, precum si a acordurilor privind sistemele de securitate sociala la care Romania este parte;

- trimestrial, pana la data de 25 inclusiv a lunii urmatoare trimestrului, de platitorii de venituri din salarii si asimilate salariilor prevazuti la art. 80 alin. (2) din Codul fiscal, in calitate de angajatori sau de persoane asimilate angajatorului:

a) asociatii, fundatii sau alte entitati fara scop patrimonial, persoane juridice;

b) persoanele juridice platitoare de impozit pe profit care, in anul anterior, au inregistrat venituri totale de pana la 100.000 euro si au avut un numar mediu de pana la 3 salariati exclusiv;

c) persoanele juridice platitoare de impozit pe veniturile microintreprinderilor care, in anul anterior, au avut un numar mediu de pana la 3 salariati exclusiv;

d) persoanele fizice autorizate si intreprinderile individuale, precum si persoanele fizice care exercita profesii liberale si asocierile fara personalitate juridica constituite intre persoane fizice, persoanele fizice care detin capacitatea de a incheia contracte individuale de munca in calitate de angajator, care au personal angajat pe baza de contract individual de munca;

- pana la data de 25 inclusiv a lunii urmatoare celei pentru care se platesc veniturile din drepturi de proprietate intelectuala, venituri realizate in baza unor contracte de activitate sportiva, arenda, din asocieri de persoane fizice cu persoane juridice platitoare de impozit pe profit, microintreprinderi sau platitoare de impozit specific, pentru care impozitul se retine la sursa, de platitorii de venituri prevazuti la art. 68^1 alin. (2), art. 72 alin. (2), art. 84 alin. (8), art. 101 alin. (1) si art. 125 alin. (8)-(9) din Codul fiscal.

ATENTIE!

Depunerea trimestriala a declaratiei consta in completarea si depunerea a cate unei declaratii pentru fiecare luna din trimestru, potrivit art. 147 alin. (5) din Codul fiscal.

Ori de cate ori in cursul trimestrului persoanele fizice care realizeaza venituri din salarii sau asimilate salariilor beneficiaza de concedii si indemnizatii de asigurari sociale de sanatate sau le inceteaza calitatea de asigurat, platitorii de venituri din salarii si asimilate salariilor prevazuti la art. 80 alin. (2) din Codul fiscal, in calitate de angajatori ori de persoane asimilate angajatorului, depun declaratia pana la data de 25 inclusiv a lunii urmatoare celei in care a intervenit concediul medical sau incetarea calitatii de asigurat. In acest caz, declaratia/declaratiile aferenta/ aferente perioadei ramase din trimestru se depune/se depun pana la data de 25 inclusiv a lunii urmatoare trimestrului. In cazul in care incetarea calitatii de asigurat are loc in luna a doua a trimestrului, se vor depune atat declaratia pentru prima luna a trimestrului, cat si cea pentru luna a doua, urmand ca dupa incheierea trimestrului sa se depuna numai declaratia pentru luna a treia.

Creantele fiscale administrate de organul fiscal central pentru care, potrivit Codului fiscal sau altor legi care le reglementeaza, termenul de declarare se implineste la 25 decembrie se declara pana la data de 21 decembrie.

In situatia in care data de 21 decembrie este zi nelucratoare, creantele fiscale se declara pana in ultima zi lucratoare anterioara datei de 21 decembrie.

Copiaza Link-ul catre aceasta sectiune: Declaratia 112 - modul de depunere

Copiaza Link-ul catre aceasta sectiune: Declaratia 112 - modul de depunere

1. Declaratia privind obligatiile de plata a contributiilor sociale, impozitului pe venit si evidenta nominala a persoanelor asigurate se completeaza cu ajutorul programului de asistenta.

2. Declaratia se depune prin mijloace electronice de transmitere la distanta, conform legii.

Pentru depunerea declaratiei, platitorul/imputernicitul trebuie sa detina un certificat calificat, eliberat in conditiile Legii nr. 455/2001 privind semnatura electronica, republicata, cu modificarile si completarile ulterioare.

Programul de asistenta este pus la dispozitia contribuabililor gratuit de unitatile fiscale subordonate sau poate fi descarcat de pe site-ul Agentiei Nationale de Administrare Fiscala, la adresa www.anaf.ro.

Radierea firmei, pas cu pas, fara greseli si fara amenzi!

Tot ce trebuie sa stii despre documente, termene si proceduri legale – explicat clar si simplu!

Ghidul Radiere SRL. PFA. II. IF este esential pentru antreprenori si contabili.

Articole similare

De la teorie la practica: Ghid complet pentru contabilii incepatori, cu exemple utileDECLARATIA 112: Descarca ultima versiune ANAF!Venituri din drepturi de autor: Cum se calculeaza contributiile datorate [Studiu de caz]Reglementarile legale privind termenele de pastrare a documentelor financiare: Ce trebuie sa stie fiecare contabilRadiere punct de lucru si depunerea Declaratiei 060: care este procedura de urmat?Ultimele articole

Precizari MF: Legislatia e-Factura in forma actuala respecta Regulamentul GDPRDrepturi de proprietate intelectuala: ce obligatii fiscale aveti la depasirea plafonului de scutire de 300.000 de leiVenituri din drepturi de proprietate intelectuala: GHID privind impozitul pe venit si contributiile socialeDeclaratia Unica: doua exemple practice pentru contabiliModificari Formular 112: care sunt noutatile si cum se completeaza corect D112Articole similare

OUG 20/2023 introduce noi reguli privind esalonarea la plata. Conditii mai dure pentru firmeActualizare Declaratia 112 (D112): Care sunt noutatile?OUG 18/2018: aflati principalele masuri!Declaratia unica, aprobata de Guvern. Afla in ce caz vor avea contribuabilii o reducere de 10%!Ce se intampla cu romanii care au depus declaratia 600? Cosmar sau bucurie?Ultimele articole

Ministrul Finantelor: Ne gandim sa nu mai fie necesara depunerea Declaratiei 600 si plata sa se faca pe baza de CNPDescarcati Declaratia 112 - Ultima versiune valabila 2020 - Stare D112Precizari in Codul Fiscal: impozitarea veniturilor pentru Asociatiile de ProprietariImpozitul pe veniturile obtinute din Romania de nerezidenti - Norme Metodologice Codul fiscalPrevederi actuale: Conventiile de evitare a dublei impuneriArticole similare

ATENTIE maxima la Decontari: Ce INTERZICE legea in mod explicit? Cazuri Practice detaliatePrimul an de activitate: Ghid de planificare fiscala si financiara pentru un SRL nou infiintatVenituri din deseuri feroase si neferoase: Ce noutati a adus Legea nr. 141/2025 in domeniul impozitului pe venitConferinta Nationala de Fiscalitate si Contabilitate, 11 septembrie 2025: Modificari TVA, noutati fiscale si legislatie explicataCheltuieli in interes personal efectuate de administrator: Atentie la riscul de recalificare si impozitare ANAF!Ultimele articole

Declaratia 101: Cum se completeaza, ce venituri se impoziteaza si ce venituri se excludScutire de la impozitul pe venit: Ce persoane fizice beneficiaza si in ce conditiiIntreprindere individuala: Care sunt obligatiile fiscale pentru un venit net impozabil de 114.000 leiExamen Consultant Fiscal: 140 de teste-grila rezolvate care va ajuta sa intelegeti legislatiaControl fiscal: CAND si CUM se inregistreaza in contabilitate TVA stabilita suplimentar