Agentia Nationala de Administrare Fiscala a publicat recent un ghid fiscal dedicat contribuabililor care realizeaza venituri din premii si jocuri de noroc.

1. VENITURI DIN PREMII

Veniturile din premii cuprind veniturile din concursuri, sumele primite ca urmare a participarii la Loteria bonurilor fiscale, precum si din promovarea produselor/serviciilor ca urmare a practicilor comerciale.

In aceasta categorie se cuprind venituri in bani si/sau in natura, ca de exemplu:

a) venituri sub forma de premii de orice fel, acordate oamenilor de cultura, stiinta si arta la gale, simpozioane, festivaluri, concursuri nationale sau internationale, concursuri pe meserii sau profesii;

b) venituri sub forma de premii in bani si/sau in natura acordate sportivilor, antrenorilor, tehnicienilor si altor specialisti prevazuti in legislatia in materie, pentru rezultatele obtinute la competitii sportive interne si internationale, altele decat:

- veniturile acordate contribuabililor care sunt considerate venituri din salarii si asimilate salariilor;

Cartea verde a Contabilitatii varianta online

Cartea Verde a Contabilitatii - Editie revizuita

Examen Consultant Fiscal 2025

- veniturile platite de entitatea cu care acestia au relatii generatoare de venituri din salarii potrivit cap. III al titlului IV din Codul fiscal.

Premiile de tipul unor bonusuri care sunt acordate salariatilor nu sunt incadrate la venituri din premii din punctul de vedere al impozitarii.

Acestea sunt asimilate veniturilor de natura salariala.

Nu sunt venituri impozabile urmatoarele:

a) materialele publicitare, pliantele, mostrele, punctele bonus acordate cu scopul stimularii vanzarilor;

b) reducerile comerciale de pret acordate persoanelor fizice, altele decat cele acordate contribuabililor care sunt considerate venituri din salarii si asimilate salariilor.

1.1. Stabilirea venitului net din premii

Venitul net este diferenta dintre venitul din premii si suma neimpozabila de 600 lei.

1.2. Determinarea impozitului aferent veniturilor din premii

Veniturile sub forma de premii se impun prin retinere la sursa, cu o cota de 10% aplicata asupra venitului net realizat din fiecare premiu.

Impozitul se calculeaza, se retine si se plateste de catre platitorul de venituri din premii.

Impozitul calculat si retinut in momentul platii este impozit final.

Impozitul pe venit astfel calculat si retinut se plateste la bugetul de stat pana la data de 25 inclusiv a lunii urmatoare celei in care a fost retinut.

Nota: Pentru veniturile din premii nu se datoreaza contributii sociale si TVA.

2. VENITURI DIN JOCURI DE NOROC

Veniturile din jocuri de noroc cuprind toate sumele incasate, bunurile si serviciile primite, ca urmare a participarii la jocuri de noroc, indiferent de denumirea venitului sau de forma in care se acorda, inclusiv cele de tip jack-pot.

In scopul delimitarii veniturilor din premii de veniturile din jocuri de noroc, sunt considerate castiguri de natura jocurilor de noroc cele acordate participantilor la joc de catre orice persoana juridica autorizata sa exploateze astfel de jocuri de noroc, conform legislatiei in materie.

2.1 Stabilirea venitului net din jocuri de noroc

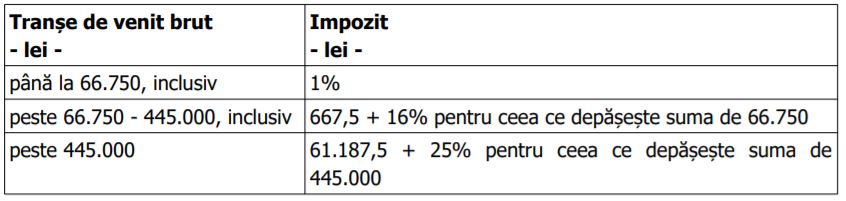

Veniturile din jocuri de noroc se impun prin retinere la sursa. Impozitul datorat se determina la fiecare plata, prin aplicarea urmatorului barem de impunere asupra fiecarui venit brut primit de un participant, de la un organizator sau platitor de venituri din jocuri de noroc:

Pentru veniturile realizate de catre persoanele fizice ca urmare a participarii la jocuri de noroc la distanta sau on-line, definite potrivit Ordonantei de urgenta a Guvernului nr. 77/2009 privind organizarea si exploatarea jocurilor de noroc, aprobata cu modificari si completari prin Legea nr. 246/2010, cu modificarile si completarile ulterioare, impozitul datorat se determina si se retine la sursa la fiecare transfer din contul de pe platforma de joc in contul bancar sau similar.

Nu sunt impozabile veniturile obtinute in bani si/sau in natura ca urmare a participarii la jocurile de noroc caracteristice cazinourilor, cluburilor de poker, slot-machine si lozuri sub valoarea sumei neimpozabile de 66.750 lei, inclusiv, realizate de contribuabil pentru fiecare venit brut primit.

Verificarea incadrarii in plafonul neimpozabil se efectueaza la fiecare plata, indiferent de tipul de joc din care a fost obtinut venitul respectiv.

In cazul in care venitul brut primit la fiecare plata depaseste plafonul neimpozabil de 66.750 lei, inclusiv, impozitarea se efectueaza distinct fata de veniturile obtinute din participarea la alte tipuri de jocuri de noroc.

2.2. Determinarea impozitului aferent veniturilor din jocuri de noroc

Obligatia calcularii, retinerii si platii impozitului revine organizatorilor/platitorilor de venituri.

Impozitul calculat si retinut in momentul platii este impozit final si nu se depune declaratia unica.

Impozitul pe venit astfel calculat si retinut se plateste la bugetul de stat pana la data de 25 inclusiv a lunii urmatoare celei in care a fost retinut.

Nota: Pentru veniturile din jocuri de noroc nu se datoreaza contributii sociale si TVA.

3. COMPLETAREA SI DEPUNEREA DECLARATIEI UNICE

Persoanele fizice cu domiciliul in Romania si persoanele fizice nerezidente care au declarat centrul intereselor vitale in Romania care realizeaza venituri din premii si jocuri de noroc din strainatate au obligatia sa le declare in Romania si sa depuna Declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice pana la data de 25 mai, inclusiv, a anului urmator celui in care s-au realizat veniturile.

Persoanele care au realizat venituri din mai multe surse sau categorii de venit pentru care exista obligatia depunerii declaratiei unice vor completa cate o sectiune pentru fiecare categorie si sursa de venit, utilizand si "Anexa nr. .... la Declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice", care se ataseaza la declaratia unica.

Declaratia se completeaza pe surse de venit, de catre contribuabil sau de catre imputernicitul/curatorul fiscal al acestuia, desemnat potrivit legii, inscriind corect, complet si cu buna-credinta informatiile prevazute de formular, corespunzatoare situatiei fiscale a contribuabilului.

3.1. Transformarea unitatilor monetare proprii fiecarui stat in moneda nationala

Sumele inscrise in “Declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice” - Cap.I Sectiunea 2 “Date privind impozitul pe veniturile realizate din strainatate” se exprima in moneda nationala a Romaniei.

Veniturile realizate din strainatate de persoanele fizice in anul fiscal de raportare, precum si impozitul aferent platit in strainatate, exprimate in unitati monetare proprii fiecarui stat, se vor transforma in lei la cursul de schimb mediu anual al pietei valutare, comunicat de Banca Nationala a Romaniei, din anul de realizare a venitului.

Veniturile din strainatate, precum si impozitul aferent, exprimate in unitati monetare proprii statului respectiv, dar care nu sunt cotate de Banca Nationala a Romaniei, se vor transforma astfel:

a) din moneda statului de sursa intr-o valuta de circulatie internationala, cum ar fi dolari S.U.A. sau euro, folosindu-se cursul de schimb din tara de sursa;

b) din valuta de circulatie internationala in lei, folosindu-se cursul de schimb mediu anual al acesteia, comunicat de Banca Nationala a Romaniei, din anul de realizare a venitului respectiv.

Pentru cursul valutar puteti accesa site-ul web al Bancii Nationale a Romaniei:

www.bnr.ro sau accesand urmatorul link: http://www.bnr.ro/Home.aspx.

3.2. Creditul fiscal extern

Contribuabilii persoane fizice rezidente care, pentru acelasi venit si in decursul aceleiasi perioade impozabile, sunt supusi impozitului pe venit atat pe teritoriul Romaniei, cat si in strainatate, au dreptul la deducerea din impozitul pe venit datorat in Romania a impozitului platit in strainatate.

Contribuabilii persoane fizice rezidente care realizeaza un venit si care, potrivit conventiei de evitare a dublei impuneri incheiate de Romania cu un alt stat, poate fi impus in celalalt stat, iar respectiva conventie prevede ca metoda de evitare a dublei impuneri metoda scutirii, respectivul venit va fi scutit de impozit in Romania. Acest venit se declara in Romania si se inscrie in declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice, pana la data de 25 mai, inclusiv, a anului urmator celui de realizare a venitului.

Creditul fiscal extern se acorda daca sunt indeplinite, cumulativ, urmatoarele conditii:

a) se aplica prevederile conventiei de evitare a dublei impuneri incheiate intre Romania si statul strain in care s-a platit impozitul;

b) impozitul platit in strainatate, pentru venitul obtinut in strainatate, a fost efectiv platit de persoana fizica;

c) venitul pentru care se acorda credit fiscal face parte din categoria venituri din premii si jocuri de noroc.

Plata impozitului in strainatate se dovedeste printr-un document justificativ, eliberat de autoritatea competenta a statului strain respectiv, sau de catre platitorul de venit/agentul care retine la sursa impozitul in situatia in care autoritatea competenta a statului strain nu elibereaza un astfel de document.

Pentru veniturile pentru care nu se realizeaza retinerea la sursa, impozitul platit in strainatate de persoana fizica se dovedeste printr-un document justificativ, eliberat de autoritatea competenta a statului strain, sau prin copia declaratiei fiscale sau a documentului similar depusa/depus la autoritatea competenta straina insotita de documentatia care atesta plata acestuia, in situatia in care autoritatea competenta a statului strain nu elibereaza documentul justificativ.

Creditul fiscal extern se acorda la nivelul impozitului platit in strainatate, aferent venitului din sursa din strainatate, dar nu poate fi mai mare decat partea de impozit pe venit datorat in Romania, aferenta venitului impozabil din strainatate.