ANAF a oficializat “Cererea de inregistrare fiscala” in Registrul Comertului (M.O. nr. 58 din 20 ianuarie 2023). Inregistrarea fiscala reprezinta luarea in evidenta organelor fiscale a profesionistilor supusi obligatiei de inregistrare in registrul comertului, prin atribuirea codului unic de inregistrare.

Potrivit Legii 265/2022, in vigoare din 26 noiembrie 2022, “Formatul cererii de inregistrare fiscala se stabileste prin ordin comun al presedintelui ANAF si al ministrului justitiei, urmand a fi inclus in cererea de inregistrare in registrul comertului.”

Citeste si: Inregistrarea in scopuri de TVA nu se va mai face in D098

Solicitarea inregistrarii fiscale se face prin depunerea cererii de inregistrare la biroul unic din cadrul oficiului registrului comertului de pe langa tribunal, iar atribuirea codului unic de inregistrare de catre Ministerul Finantelor - ANAF este conditionata de admiterea cererii de inregistrare in registrul comertului.

In vederea atribuirii codului unic de inregistrare de catre ANAF, oficiile registrului comertului transmit, direct sau prin intermediul ONRC, pe cale electronica, ANAF datele referitoare la inregistrarile efectuate in registrul comertului si cele continute in cererea de inregistrare fiscala, care constituie anexa la cererea de inregistrare.

Pe baza datelor transmise, ANAF atribuie codul unic de inregistrare. Structura codului unic de inregistrare se stabileste de ANAF.

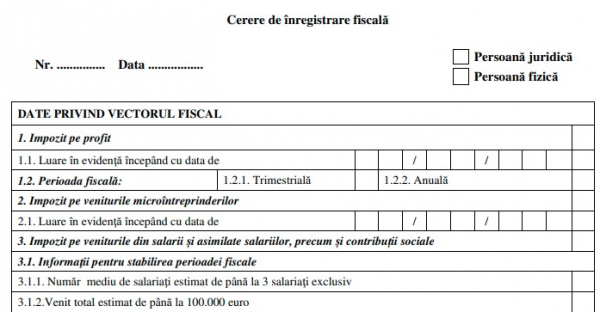

Consulta modelul de cerere de inregistrare fiscala. ►

Cererea de inregistrare fiscala: instructiuni de completare

Depunerea cererii

Portal Codul fiscal - acces 12 luni consultanta in scris si telefonica 30 intrebari

Cartea Verde a Contabilitatii - Editie revizuita

Registrul de Evidenta Fiscala PFA

Cererea de inregistrare fiscala, demunita in continuare cerere, se completeaza si se depune de catre persoanele juridice sau persoanele fizice autorizate, intreprinderile individuale si intreprinderile familiale supuse obligatiei de inmatriculare/inregistrare, dupa caz, in registrul comertului.

Cererea se completeaza si se depune la biroul unic din cadrul oficiului registrului comertului de pe langa tribunal, cu ocazia inmatricularii/inregistrarii, dupa caz, in registrul comertului, inainte de inceperea activitatii economice.

Completarea cererii

Casetele “Persoana juridica” si “Persoana fizica” se completeaza cu X in functie de categoria profesionistului care solicita inmatricularea/inregistrarea, dupa caz, in registrul comertului.

DATE PRIVIND VECTORUL FISCAL

Randul 1. Impozit pe profit Se marcheaza cu "X" numai de catre contribuabilii care, potrivit legii, au obligatia sa declare acest impozit.

Randul 1.1. se completeaza cu data luarii in evidenta.

Randurile 1.2.1. si 1.2.2. se marcheaza cu "X" perioada fiscala valabila la data solicitarii inregistrarii obligatiei fiscale in vectorul fiscal.

Atentie! Data luarii in evidenta se stabileste conform reglementarilor legale in materie. Randul 2.

Impozit pe veniturile microintreprinderilor Se marcheaza cu "X" de catre contribuabilii care sunt obligati la declararea si plata impozitului pe veniturile microintreprinderilor, potrivit legii.

Randul 2.1. se completeaza cu data luarii in evidenta.

Atentie! Data luarii in evidenta se stabileste conform prevederilor Titlului III “Impozitul pe veniturile microintreprinderilor” din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare.

Randul 3. Impozit pe veniturile din salarii si asimilate salariilor, precum si contributii sociale

Randul 3.1. Informatii pentru stabilirea perioadei fiscale

Randul 3.1.1 “Numar mediu de salariati estimat de pana la 3 salariati exclusiv” si randul 3.1.2 „Venit total estimat de pana la 100.000 euro” se marcheaza de catre contribuabilii prevazuti la art. 147 alin. (10) din Codul fiscal, care se infiinteaza in cursul anului si care estimeaza ca, in cursul anului, vor avea un numar mediu de pana la 3 salariati exclusiv si, dupa caz, urmeaza sa realizeze un venit total de pana la 100.000 euro.

Randul 3.2. Perioada fiscala

Randul 3.2.1. se marcheaza cu "X" de contribuabilii care au obligatia de a declara lunar impozitul pe veniturile din salarii si asimilate salariilor, precum si contributii sociale, potrivit legii.

Randul 3.2.2. se marcheaza cu "X" de contribuabilii prevazuti la art. 147 alin. (4) din Codul fiscal.

Randul 3.3. Impozit pe veniturile din salarii si asimilate salariilor se marcheaza cu "X" numai de contribuabilii care au obligatia de declarare a impozitului pe veniturile din salarii si asimilate salariilor.

Randul 3.3.1. se completeaza cu data luarii in evidenta. Atentie! Data luarii in evidenta se stabileste conform reglementarilor legale in materie.

Randul 3.4. Contributie de asigurari sociale (datorata de anagajat) se marcheaza cu "X" de contribuabilii care au calitatea de angajatori sau sunt asimilati acestora, care au obligatia sa declare aceasta contributie, potrivit prevederilor Codului fiscal.

Randul 3.4.1. se completeaza cu data luarii in evidenta. Atentie! Data luarii in evidenta se stabileste conform reglementarilor legale in materie.

Randul 3.5. Contributie de asigurari sociale de sanatate (datorata de angajat) se marcheaza cu "X" de contribuabilii care au calitatea de angajatori sau sunt asimilati acestora, care au obligatia sa declare aceasta contributie, potrivit prevederilor Codului fiscal. Randul

3.5.1. se completeaza cu data luarii in evidenta.

Atentie! Data luarii in evidenta se stabileste conform reglementarilor legale in materie.

Randul 3.6. Contributie asiguratorie pentru munca (datorata de angajator) se marcheaza cu "X" de contribuabilii care au calitatea de angajatori sau sunt asimilati acestora, care au obligatia sa declare aceasta contributie, potrivit prevederilor Codului fiscal.

Randul 3.6.1. se completeaza cu data luarii in evidenta. Atentie! Data luarii in evidenta se stabileste conform reglementarilor legale in materie.

Randul 4. Taxa pe valoarea adaugata se marcheaza cu ”X” de catre persoanele care solicita inregistrarea in scopuri de TVA, conform art. 316 alin. (1) lit. a) din Codul fiscal. Randul 4.1. Se estimeaza cifra de afaceri preconizata a se realiza in perioada ramasa pana la sfarsitul anului calendaristic din operatiuni taxabile, scutite de taxa pe valoarea adaugata cu drept de deducere, din operatiuni rezultate din activitati economice pentru care locul livrarii/prestarii se considera ca fiind in strainatate, daca taxa ar fi deductibila, in cazul in care aceste operatiuni ar fi fost realizate in Romania, conform art. 297 alin. (4) lit. b) si d) din Codul fiscal, din operatiuni scutite cu drept de deducere si, daca acestea nu sunt accesorii activitatii principale, a operatiunilor scutite fara drept de deducere, prevazute la art. 292 alin. (2) lit. a), b), e) si f) din Codul fiscal. Prin exceptie, nu se cuprind in cifra de afaceri, daca sunt accesorii activitatii principale, livrarile de active fixe corporale, astfel cum sunt definite la art. 266 alin. (1) pct. 3 din Codul fiscal, si livrarile de active necorporale, efectuate de persoana impozabila.

Randul 4.2. se marcheaza cu "X" datorita obligativitatii inregistrarii in scopuri de TVA ca urmare a declararii unei cifre de afaceri egale cu/mai mare decat plafonul de scutire prevazut la art. 310 alin. (1) din Codul fiscal, al carui echivalent in lei se stabileste la cursul de schimb comunicat de Banca Nationala a Romaniei la data aderarii si se rotunjeste la urmatoarea mie, respectiv 220.000 lei.

Randul 4.3. se marcheaza cu "X" in cazul in care se opteaza pentru aplicarea regimului normal de TVA, desi cifra de afaceri declarata este inferioara plafonului de scutire prevazut la art. 310 alin. (1) din Codul fiscal.

Randul 4.4. Perioada fiscala Se marcheaza cu "X" perioada fiscala care urmeaza a fi utilizata pentru taxa pe valoarea adaugata. Persoana impozabila care se inregistreaza in cursul anului declara cu ocazia inregistrarii cifra de afaceri pe care preconizeaza sa o realizeze in perioada ramasa pana la sfarsitul anului calendaristic. Daca cifra de afaceri estimata nu depaseste plafonul prevazut la art. 322 alin. (2) din Codul fiscal, recalculat corespunzator numarului de luni ramase pana la sfarsitul anului calendaristic, persoana impozabila va depune deconturi trimestriale in anul inregistrarii. In caz contrar sau in situatiile prevazute la art. 322 alin. (7) si (8) din Codul fiscal, va depune deconturi lunare.

Atentie! Inregistrarea in scopuri de TVA se considera valabila, potrivit reglementarilor legale in materie, incepand cu data comunicarii certificatului de inregistrare in scopuri de TVA