Liderul informatiilor specializate din Romania

Va oferim CADOU un Raport Special Gratuit

"Planul de conturi general"

Prin Ordinul nr. 252, publicat in Monitorul Oficial nr. 183 din 3 martie 2025, ANAF a actualizat formularele de inregistrare fiscala:

Declaratia 010 – „Declaratie de inregistrare fiscala/Declaratie de mentiuni/Declaratie de radiere pentru persoanele juridice, asocieri si alte entitati fara personalitate juridica”;

Declaratia 013 – „Declaratie de inregistrare fiscala/Declaratie de mentiuni/Declaratie de radiere pentru contribuabilii nerezidenti care desfasoara activitate in Romania prin unul sau mai multe sedii permanente”;

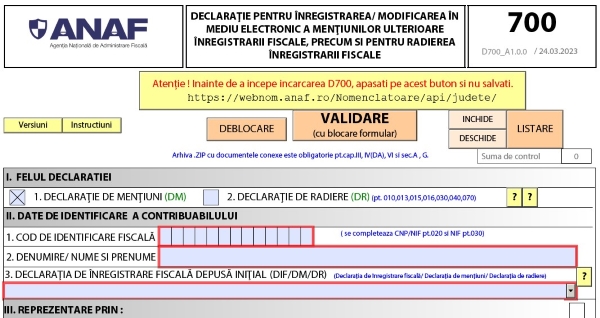

Declaratia 700 – „Declaratie pentru inregistrarea/modificarea in mediu electronic a mentiunilor ulterioare inregistrarii fiscale, precum si pentru radierea inregistrarii fiscale”.

Formularele au fost adaptate pentru a include modificarile fiscale implementate in ultimele luni, mai exact cele doua noi tipuri de impozite care vor fi platite de contribuabili: impozitul suplimentar aplicabil institutiilor de credit si impozitul pentru constructii speciale.

Vectorul fiscal se completeaza cu doua noi categorii de obligatii fiscale de declarare, cu caracter permanent, respectiv:

- impozitul suplimentar pentru institutiile de credit;

- impozitul pe constructii.

Copiaza Link-ul catre aceasta sectiune: Cum se modifica formularele de inregistrare fiscala

Copiaza Link-ul catre aceasta sectiune: Cum se modifica formularele de inregistrare fiscala

"2. Anexa nr.1 - formularul "Declaratie de inregistrare fiscala/Declaratie de mentiuni/Declaratie de radiere pentru persoanele juridice, asocieri si alte entitati fara personalitate juridica" (010) se modifica si se inlocuieste cu formularul din anexa nr. 1 la prezentul ordin.

3. La anexa nr. 1, instructiunile de completare a formularului "Declaratie de inregistrare fiscala/Declaratie de mentiuni/Declaratie de radiere pentru persoanele juridice, asocieri si alte entitati fara personalitate juridica" (010), sectiunea F "Date privind vectorul fiscal pentru alte impozite si taxe datorate", se completeaza dupa cum urmeaza:

a) dupa randurile 8.1 si 8.2 se introduc doua noi randuri, randul 9 si randul 10, cu urmatorul cuprins:

"Randul 9. Impozit suplimentar pentru institutiile de credit

Se marcheaza cu "X" de catre contribuabilii care, potrivit legii, au obligatia sa declare si sa plateasca acest impozit.

Randurile 9.1 si 9.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Atentie! Data luarii in evidenta si cea a scoaterii din evidenta se stabilesc conform prevederilor art.46^1 din Codul fiscal.

Randul 10. Impozit pe constructii

Se marcheaza cu "X" de contribuabilii care, potrivit legii, au obligatia sa declare si sa plateasca acest impozit.

Randurile 10.1 si 10.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Atentie! Data luarii in evidenta si cea a scoaterii din evidenta se stabilesc conform prevederilor titlului X "Impozitul pe constructii" din Codul fiscal."

4. Anexa nr.2 - formularul "Declaratie de inregistrare fiscala/Declaratie de mentiuni/Declaratie de radiere pentru contribuabilii nerezidenti care desfasoara activitate in Romania prin unul sau mai multe sedii permanente" (013) se modifica si se inlocuieste cu formularul din anexa nr. 2 la prezentul ordin.

5. La anexa nr. 2, instructiunile de completare a formularului "Declaratie de inregistrare fiscala/Declaratie de mentiuni/Declaratie de radiere pentru contribuabilii nerezidenti care desfasoara activitate in Romania prin unul sau mai multe sedii permanente" (013), sectiunea F "Date privind vectorul fiscal pentru alte impozite si taxe datorate", se completeaza dupa cum urmeaza:

a) dupa randurile 9.1 si 9.2 se introduc doua noi randuri, randul 10 si randul 11, cu urmatorul cuprins:

"Randul 10. Impozit suplimentar pentru institutiile de credit

Se marcheaza cu "X" de catre contribuabilii care, potrivit legii, au obligatia sa declare si sa plateasca acest impozit.

Randurile 10.1 si 10.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Atentie! Data luarii in evidenta si cea a scoaterii din evidenta se stabilesc conform prevederilor art.46^1 din Codul fiscal.

Randul 11. Impozit pe constructii

Se marcheaza cu "X" de contribuabilii care, potrivit legii, au obligatia sa declare si sa plateasca acest impozit.

Randurile 11.1 si 11.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Atentie! Data luarii in evidenta si cea a scoaterii din evidenta se stabilesc conform prevederilor titlului X "Impozitul pe constructii" din Codul fiscal."

6. Anexa nr.10 - formularul "Declaratie pentru inregistrarea/modificarea in mediu electronic a mentiunilor ulterioare inregistrarii fiscale, precum si pentru radierea inregistrarii fiscale" (700) se modifica si se inlocuieste cu formularul din anexa nr.3 la prezentul ordin.

7. La anexa nr.10, instructiunile de completare a formularului "Declaratie pentru inregistrarea/modificarea in mediu electronic a mentiunilor ulterioare inregistrarii fiscale, precum si pentru radierea inregistrarii fiscale" (700), sectiunea F "Date privind vectorul fiscal pentru alte impozite si taxe datorate", se completeaza dupa cum urmeaza:

a) dupa randurile 9.1 si 9.2 se introduc doua noi randuri, randul 10 si randul 11, cu urmatorul cuprins:

"Randul 10. Impozit suplimentar pentru institutiile de credit

Se marcheaza cu "X" de catre contribuabilii care, potrivit legii, au obligatia sa declare si sa plateasca acest impozit.

Randurile 10.1 si 10.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Atentie! Data luarii in evidenta si cea a scoaterii din evidenta se stabilesc conform prevederilor art.46^1 din Codul fiscal.

Randul 11. Impozit pe constructii

Se marcheaza cu "X" de contribuabilii care, potrivit legii, au obligatia sa declare si sa plateasca acest impozit.

Randurile 11.1 si 11.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Atentie! Data luarii in evidenta si cea a scoaterii din evidenta se stabilesc conform prevederilor titlului X "Impozitul pe constructii" din Codul fiscal."

Radierea firmei, pas cu pas, fara greseli si fara amenzi!

Tot ce trebuie sa stii despre documente, termene si proceduri legale – explicat clar si simplu!

Ghidul Radiere SRL. PFA. II. IF este esential pentru antreprenori si contabili.

Articole similare

Impozitul pe constructii speciale: Cine este obligat sa-l plateasca si cand?ANAF a actualizat formularele de inregistrare fiscala 010, 013 si 700Ce obligatii apar in urma schimbarii domiciliului fiscal pentru PFAANAF: 15 aprilie, noul termen pentru iesirea din sistemul de impozitare al microintreprinderilorInchidere PFA. Cum radiezi un PFA?Ultimele articole

Depasirea plafonului pentru microintreprinderi: termenul pentru depunerea D700Obligatii declarative pentru o microintreprindere fara salariati in cursul anuluiImpozit pe veniturile microintreprinderilor: in ce conditii NU se mai depune DECLARATIA 700DECLARATIA 700: cine are obligatia depunerii la 31 martie 202310 martie 2023 este termenul pentru depunerea unor formulare de inregistrare/anulare a inregistrarii in scopuri de TVAArticole similare

ANAF modifica cererea de INREGISTRARE FISCALADeclaratii fiscale pentru aplicarea/incetarea aplicarii sistemului TVA la incasare: 20 august 2025 este termenul limita de depunereDeclaratia de mentiuni privind schimbarea perioadei fiscale: Joi, 7 august 2025, este termenul limita de depunereRadiere PFI (Persoana Fizica Independenta): Care sunt demersurile la ANAFAsociatiile de proprietari: Totul despre organizare, functionare si reguli fiscal-contabileUltimele articole

Impozitul pe constructii speciale: Cine este obligat sa-l plateasca si cand?Achizitii intracomunitare de bunuri: Perioada fiscala la TVA in 2025TVA la incasare in 2025: Conditiile pentru aplicarea sistemului si exempleSchimbare denumire firma: Care sunt implicatiile fiscale?ANAF a actualizat formularele de INREGISTRARE FISCALA 010, 013 si 700Articole similare

ATENTIE maxima la Decontari: Ce INTERZICE legea in mod explicit? Cazuri Practice detaliateCand este permisa compensarea plusurilor cu minusurile la inventar - Studiu de caz si nota contabilaIMPOZIT PE PROFIT declarat eronat: Cum se corecteaza erorile contabileDeclaratia 406 SAF-T: 35 de situatii dificile intalnite frecvent si solutiile recomandate de expertiPrimul an de activitate: Ghid de planificare fiscala si financiara pentru un SRL nou infiintatUltimele articole

Cum se aplica regimul special de TVA pentru vanzarea bunurilor second-handConferinta Nationala de Fiscalitate si Contabilitate, 11 septembrie 2025: Modificari TVA, noutati fiscale si legislatie explicataProfitati de oferta verii: Lucrari pentru contabili cu 70% reducereAmortizare apartament fara justificare economica: Ce a decis ANAF intr-un caz concretRedirectionare IMPOZIT PE PROFIT: Termenul pentru depunerea Formularului 177 si un studiu de caz practic