Reprezentantii DGRFP Brasov au realizat un nou material informativ adresat contribuabililor care au primit unul dintre urmatoarele tipuri de indemnizatii pe perioada starii de urgenta/alerta.

1. Indemnizatia lunara pentru suspendarea temporara a activitatii, in cota de 75% din castigul salarial mediu brut pentru anul 2020, primita conform art. XV alin. (1), (11 ) si (4) din OUG nr. 30/2020, cu modificarile si completarile ulterioare

Beneficiari (care declara indemnizatia in declaratia unica)

A. Profesionistii (toti cei care exploateaza o intreprindere, respectiv care exercita sistematic o activitate organizata ce consta in producerea, administrarea ori instrainarea de bunuri sau in prestarea de servicii, indiferent daca are sau nu un scop lucrativ) - de exemplu PFA, Intreprindere individuala, persoane care desfasoara profesii libere -, care au intrerupt activitatea ca urmare a efectelor coronavirusului SARS-CoV-2, pe perioada starii de urgenta*

B. Avocatii a caror activitate a fost redusa ca urmare a efectelor coronavirusului SARS-CoV-2, pe perioada starii de urgenta*, daca in luna pentru care au solicitat indemnizatia au realizat incasari (au realizat venituri din exercitarea profesiei) cu minimum 25% mai mici decat media lunara pe anul 2019, dar care nu depasesc castigul salarial mediu brut prevazut de Legea bugetului asigurarilor sociale de stat pentru anul 2020

C. Persoanele fizice care obtin venituri exclusiv din drepturile de autor si drepturile conexe, astfel cum sunt reglementate de Legea nr. 8/1996 privind dreptul de autor si drepturile conexe, republicata, cu modificarile si completarile ulterioare, care intrerup activitatea ca urmare a efectelor coronavirusului SARS-CoV-2, pe perioada starii de urgenta*

Examenul de ACCES la STAGIUL CECCAR 2025

PFA II IF Taxe Impozite Deduceri Contributii 2025

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita

* prevederile privind acordarea acestei indemnizatii se aplica pana la 30 iunie 2021, pentru toate domeniile de activitate in care se mentin restrictii, prevazute de Legea nr. 55/2020 care instituie masuri pe durata starii de alerta.

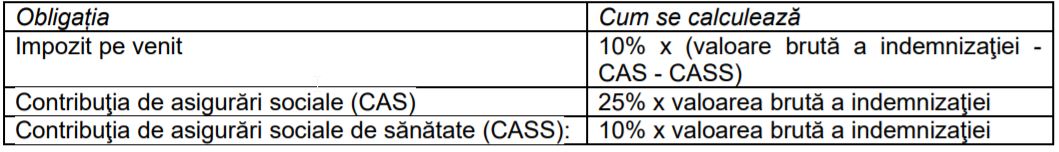

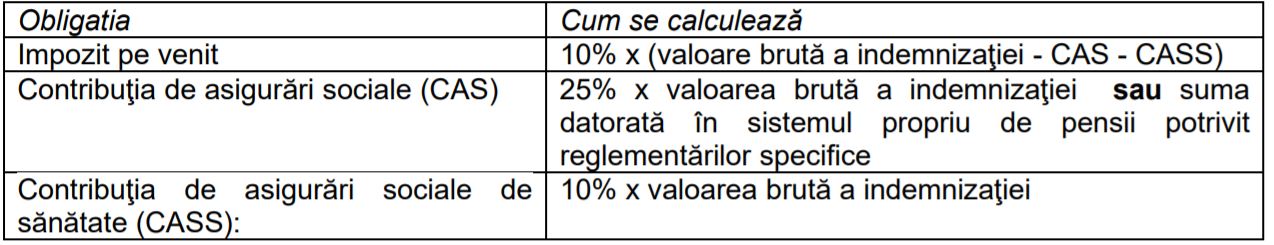

Tratamentul fiscal al indemnizatiei

Beneficiarii datoreaza:

Declararea indemnizatiei

In Declaratia Unica (formular 212 aprobat prin Ordin ANAF nr. 14/2021)

Modalitatea de declarare

Distinct fata de veniturile obtinute ca profesionist (PFA, II, IF / Avocat / Din drepturi de proprietate intelectuala), calculul impozitului pe venit si al contributiilor sociale obligatorii efectuandu-se separat fata de veniturile realizate din desfasurarea activitatii;

Ce rubrici se completeaza

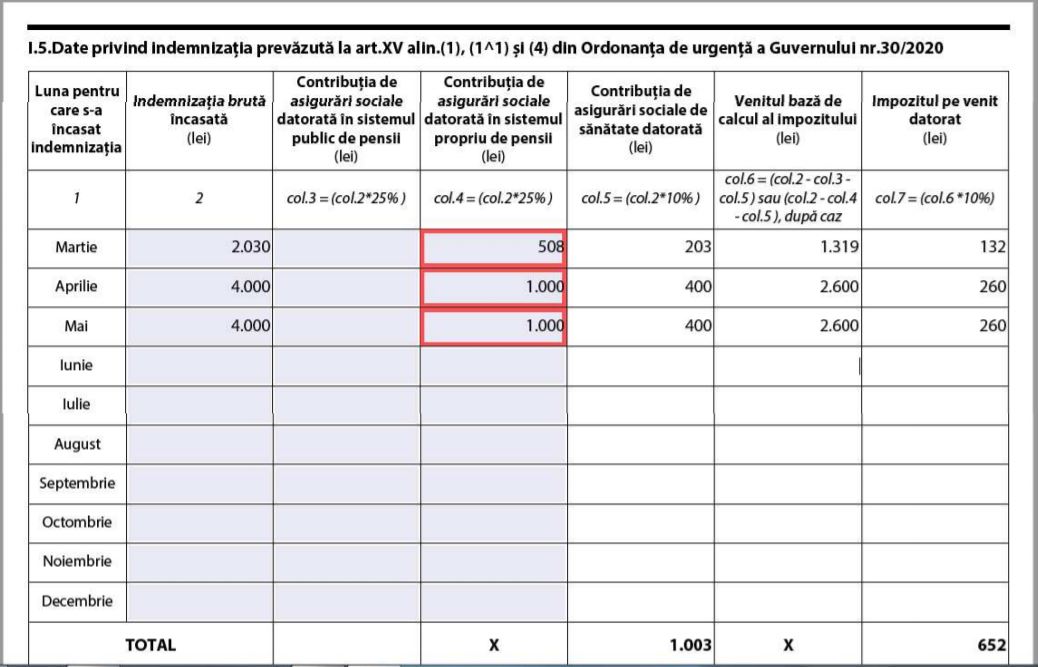

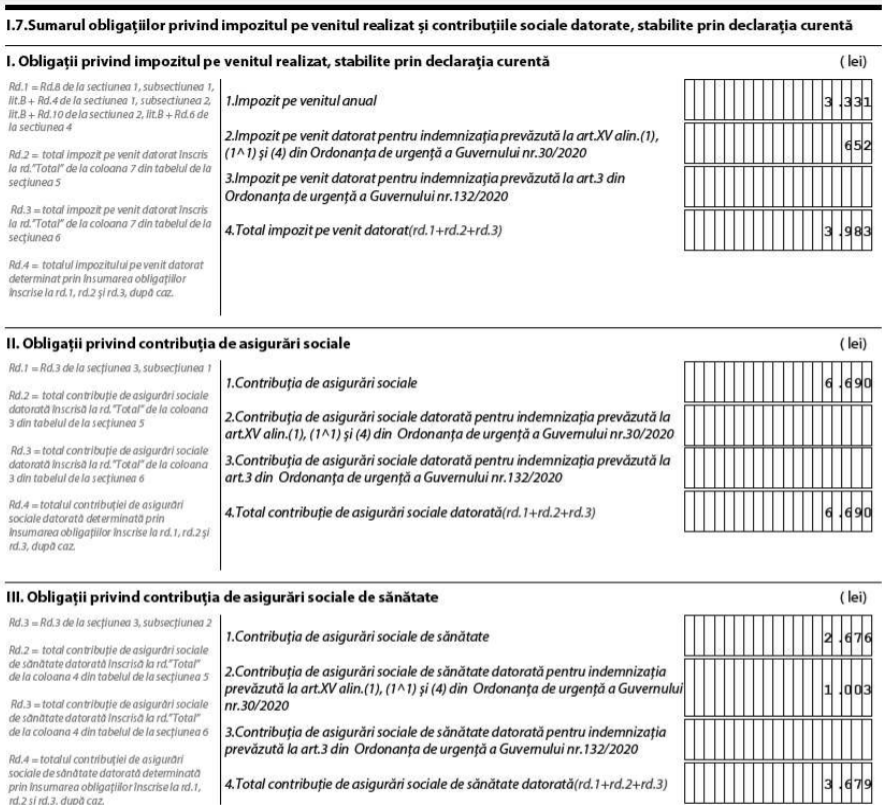

Capitolul I. Date privind impozitul pe veniturile realizate si contributiile sociale datorate pentru anul 2020, Sectiunea I.5 Date privind indemnizatia prevazuta la art.XV alin.(1), (11 ) si (4) din Ordonanta de urgenta a Guvernului nr.30/2020 si Sectiunea I.7 Sumarul obligatiilor privind impozitul pe venitul realizat si contributiile sociale datorate, stabilite prin declaratia curenta

Tabelul din Sectiunea I.5 se completeaza pentru fiecare luna pentru care s-a incasat indemnizatia

Termen de plata al impozitului si contributiilor sociale

Pana la termenul de depunere a Declaratiei unice, respectiv, pentru veniturile anului 2020, 25 mai 2021

Alte particularitati

Intrucat aceste indemnizati nu constituie venituri din desfasurarea activitatii:

- nu se iau in calcul la verificarea incadrarii in:

> plafonul de 100.000 euro venit brut anual, prevazut pentru cei care platesc impozit la norma de venit, a carui depasire determina impozitarea, incepand cu anul urmator, in sistem real

> plafoanele de 12 salarii minime brute pe tara, in functie de care se determina obligatiile privind contributiile sociale (CAS, CASS)

- nu fac obiectul acordarii bonificatiei stabilite prin legea anuala a bugetului de stat,

- Beneficiarii nu pot dispune asupra destinatiei unei sume reprezentand pana la 3,5% din impozitul pe venit datorat aferent indemnizatiilor respective, pentru sustinerea entitatilor nonprofit/unitatilor de cult, precum si pentru acordarea de burse private, conform legii.

Exemplu de completare a sectiunii I.5 si I.7 in cazul unui avocat care a incasat indemnizatie pentru reducerea activitatii pentru trei luni (martie - 2030 lei, aprilie, mai - 4000 lei) si a realizat venituri din desfasurarea activitatii in suma de 40000 lei (venitul net anual impozabil din desfasurarea profesiei este 33310 lei pentru care datoreaza impozit

pe venit (3331 lei), CAS (6690 lei) si CASS (2676 lei).

Sumele datorate se centralizeaza in Capitolul I, sectiunea I.7 Sumarul obligatiilor privind impozitul pe venitul realizat si contributiile sociale datorate, stabilite prin declaratia curenta, distinct fata de impozitul/contributiile sociale datorate pentru veniturile din desfasurarea activitatii. In exemplul de fata, intrucat avocatii datoreaza CAS in sistemul propriu de pensii, suma reprezentand CAS nu se preia in acest sumar.

Baza legala

- art. XV alin. (1), (11 ) si (4) din Ordonanta de urgenta a Guvernului nr. 30/2020 pentru modificarea si completarea unor acte normative, precum si pentru stabilirea unor masuri in domeniul protectiei sociale in contextul situatiei epidemiologice determinate de raspandirea coronavirusului SARS-CoV-2, cu modiicarile si completarile ulterioare;

art. XIX din OUG nr. 226/2020 privind unele masuri fiscal-bugetare si pentru modificarea si completarea unor acte normative si prorogarea unor termene;

- Ordin ANAF nr. 14/2021, pentru aprobarea modelului, continutului, modalitatii de depunere si de gestionare a formularului 212 "Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice"

- Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare.

2. Indemnizatia lunara pentru reducerea timpului de lucru determinata de instituirea starii de urgenta/alerta/asediu, in cota de 41,5% din castigul salarial mediu brut (5.429 lei) pe anul 2020, care se acorda pe perioada starii de urgenta/alerta/asediu, precum si pe o perioada de pana la 3 luni de la data incetarii ultimei perioade in care a fost instituita starea de urgenta/alerta/asediu, conform art. 3 din OUG nr. 132/2020

Beneficiari (care declara indemnizatia in declaratia unica)

Profesionistii (toti cei care exploateaza o intreprindere, respectiv care exercita sistematic o activitate organizata ce consta in producerea, administrarea ori instrainarea de bunuri sau in prestarea de servicii, indiferent daca are sau nu un scop lucrativ) - de exemplu PFA, Intreprindere individuala, persoane care desfasoara profesii libere, care au beneficiat de indemnizatia pentru intreruperea activitatii prevazuta la art. XV alin. (1) din OUG nr. 30/2020.

Tratamentul fiscal al indemnizatiei

Beneficiarii datoreaza:

Declararea indemnizatiei

In Declaratia Unica (formular 212 aprobat prin Ordin ANAF nr. 14/2021)

Modalitatea de declarare

Distinct fata de veniturile obtinute ca profesionist, calculul impozitului pe venit si al contributiilor sociale obligatorii efectuandu-se separat fata de veniturile realizate din desfasurarea activitatii

Ce rubrici se completeaza

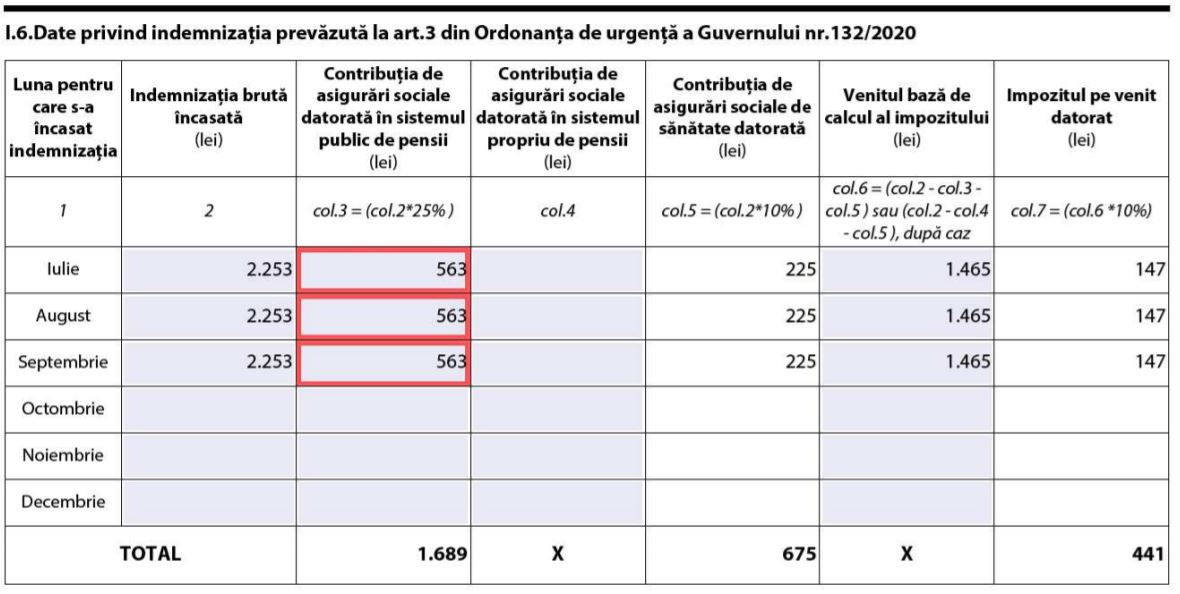

Capitolul I. Date privind impozitul pe veniturile realizate si contributiile sociale datorate pentru anul 2020, Sectiunea I.6.Date privind indemnizatia prevazuta la art.3 din Ordonanta de urgenta a Guvernului nr.132/2020 si Sectiunea I.7 Sumarul obligatiilor privind impozitul pe venitul realizat si contributiile sociale datorate, stabilite prin declaratia curenta

Tabelul din Sectiunea I.5 se completeaza pentru fiecare luna pentru care s-a incasat indemnizatia

Termen de plata al impozitului si contributiilor sociale

Pana la termenul de depunere a Declaratiei unice, respectiv, pentru veniturile anului 2020, 25 mai 2021

Alte particularitati

Intrucat aceste indemnizati nu sunt considerate venituri din desfasurarea activitatii:

- nu se iau in calcul la verificarea incadrarii in:

> plafonul de 100.000 euro venit brut anual, prevazut pentru cei care platesc impozit la norma de venit, a carui depasire determina impozitarea, incepand cu anul urmator, in sistem real

> plafoanele de 12 salarii minime brute pe tara, in functie de care se determina obligatiile privind contributiile sociale (CAS, CASS)

- nu fac obiectul acordarii bonificatiei stabilite prin legea anuala a bugetului de stat,

- Beneficiarii nu pot dispune asupra destinatiei unei sume reprezentand pana la 3,5% din impozitul pe venit datorat aferent indemnizatiilor respective, pentru sustinerea entitatilor nonprofit/unitatilor de cult, precum si pentru acordarea de burse private, conform legii.

- nu le sunt aplicabile scutirile prevazute de Codul fiscal la art. 60

Exemplu de completare a sectiunii I.6 si I.7 in cazul unei PFA care:

- a obtinut indemnizatie ca urmare a reducerii timpului de lucru timp pentru lunile iulie, august, septembrie - 2253 lei,

- in perioada aprilie – iunie a obtinut indemnizatie pentru suspendarea activitatii conform OUG nr. 30/2020 in suma de 4000 lei/luna

- din desfasurarea activitatii a obtinut un venit anual impozabil de 23000 lei pentru care datoreaza impozit in suma de 2300 lei

Sumele datorate se centralizeaza in Capitolul I, sectiunea I.7 Sumarul obligatiilor privind impozitul pe venitul realizat si contributiile sociale datorate, stabilite prin declaratia curenta, in randurile specifice, distinct fata de impozitul/contributiile sociale datorate asupra indemnizatiei pentru suspendarea activitatii conform OUG nr. 30/2020 si distinct fata de impozitul/contributiile sociale datorate pentru veniturile din desfasurarea activitatii.

Baza legala:

- art. 3 din Ordonanta de urgenta a Guvernului nr. 132/2020 privind masuri de sprijin destinate salariatilor si angajatorilor in contextul situatiei epidemiologice determinate de raspandirea coronavirusului SARS-CoV-2, precum si pentru stimularea cresterii ocuparii fortei de munca, cu modificarile si completarile ulterioare;

- art. XIX din OUG nr. 226/2020 privind unele masuri fiscal-bugetare si pentru modificarea si completarea unor acte normative si prorogarea unor termene;

- Ordin ANAF nr. 14/2021, pentru aprobarea modelului, continutului, modalitatii de depunere si de gestionare a formularului 212 "Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice";

- Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare.