Prin Ordinul nr. 653/2021 a fost aprobat modelul si continutul formularului 711 “Declaratie de regularizare pentru cheltuielile cu educatia timpurie”. Actul normativ a fost publicat in Monitorul Oficial nr. 429 din 23 aprilie 2021.

Urmeaza ca formularul 711 sa fie depus de catre firmele care au acordat salariatilor facilitatea de educatie timpurie pana la suspendarea acesteia, adica in perioada noiembrie 2020 – martie 2021.

Reamintim ca, incepand cu luna aprilie, prin OUG 19/2021, a fost suspendata masura privind educatia timpurie (1.500 lei pentru cresa sau gradinita) pana la finalul anului. Recent, Ministerul Finantelor a publicat in Monitor OUG 30/2021 prin care doreste sa reglementeze o procedura de aplicare a masurii.

In conformitate cu prevederile art.25 alin.(4) lit.i^2) din Legea nr.227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, contribuabilii platitori de impozit pe profit, care efectueaza cheltuieli cu educatia timpurie scad din impozitul pe profit datorat cheltuielile cu educatia timpurie conform lit.i^1), dar nu mai mult de 1.500 lei/luna pentru fiecare copil. In cazul in care suma depaseste impozitul pe profit datorat, diferenta va fi scazuta, in ordine, din impozitul pe salarii retinut de contribuabil pentru angajati, din taxa pe valoarea adaugata datorata sau din accizele datorate.

Asadar, Declaratia de regularizare se completeaza si se depune de catre contribuabilii, platitori de impozit pe profit, care au efectuat cheltuieli cu educatia timpurie care depasesc impozitul pe profit datorat.

Descarca formularul 711 - declaratia de regularizare

PortalContabilitate ro - acces 12 luni consultanta in scris si telefonica 30 intrebari

Manualul Contabilului Incepator - stick USB

Ghidul Practic al Monografiilor Contabile

Anexa validari

Depunerea Formularului 711 “Declaratie de regularizare pentru cheltuielile cu educatia timpurie"

Declaratia de regularizare pentru cheltuielile cu educatia timpurie se utilizeaza de catre contribuabilii care au efectuat, in perioada noiembrie 2020 – martie 2021 cheltuieli cu educatia timpurie, care depasesc impozitul pe profit datorat.

Suma reprezentand cheltuieli cu educatia timpurie, efectuate in perioada noiembrie 2020 – martie 2021, care depaseste impozitul pe profit datorat, se scade, in conformitate cu prevederile art. 25 alin.(4) lit. i2) din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, in ordine, din impozitul pe salarii retinut de contribuabil pentru angajati, din taxa pe valoarea adaugata datorata sau din accizele datorate.

Declaratia de regularizare se depune pana la data de 25 aprilie 2021 inclusiv (cade duminca, astfel ca termenul va fi 26 aprilie), cu urmatoarele exceptii:

a) in cazul contribuabililor care intra sub incidenta prevederilor art. 16 alin. (5) din Legea nr. 227/2015, cu modificarile si completarile ulterioare, declaratia se depune la fiecare termen de declarare a impozitului pe profit potrivit art.41 si 42 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, dar nu mai tarziu de data de 25 august 2021 sau de data de 25 a celei de-a sasea luni inclusiv de la inchiderea anului fiscal modificat, dupa caz;

b) in cazul contribuabililor care aplica sistemul anual de declarare si plata al impozitului pe profit, potrivit art.41 si 42 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, declaratia se depune pana la data de 25 martie 2022 inclusiv sau pana la data de 25 iunie 2022 inclusiv, dupa caz.

Suma se scade, in ordine, din impozitul pe salarii retinut de contribuabil pentru angajati, din taxa pe valoarea adaugata datorata sau din accizele datorate, cu data scadentei acestora, declarate in Declaratia privind obligatiile de plata a contributiilor sociale, impozitului pe venit si evidenta nominala a persoanelor asigurate, in Decontul de TVA, respectiv in Declaratia privind obligatiile de plata la bugetul de stat, care au acelasi termen de depunere cu cel al declaratiei prin care s-a efectuat scaderea acestor cheltuieli din impozitul pe profit

datorat.

In cazul in care termenul de depunere al declaratiei prin care s-a efectuat scaderea cheltuielilor cu educatia timpurie din impozitul pe profit datorat, este acelasi cu termenul trimestrial de depunere al Declaratiei privind obligatiile de plata a contributiilor sociale, impozitului pe venit si evidenta nominala a persoanelor asigurate, suma care depaseste impozitul pe profit datorat se scade din impozitul pe salarii aferent ultimei luni din trimestru.

Declaratia de regularizare pentru cheltuielile cu educatia timpurie se completeaza cu ajutorul programului de asistenta si se depune prin mijloace electronice de transmitere la distanta, in conformitate cu prevederile legale in vigoare.

Completarea Formularului 711 “Declaratie de regularizare pentru cheltuielile cu educatia timpurie"

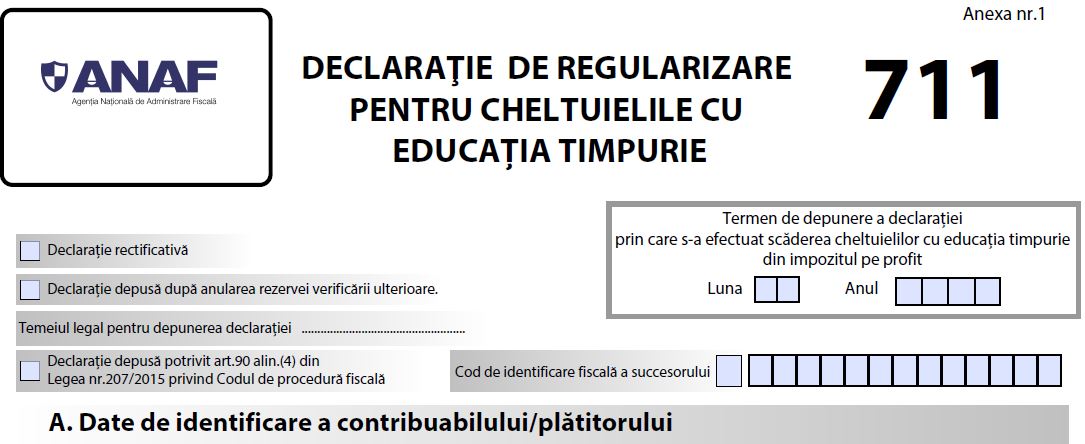

1. Termen de depunere a declaratiei prin care s-a efectuat scaderea cheltuielilor cu educatia timpurie din impozitul pe profit

Luna - se inscrie cu cifre arabe luna in care este termenul legal de depunere a declaratiei prin care s-a efectuat scaderea cheltuielilor cu educatia timpurie din impozitul pe profit, respectiv declaratia 101”Declaratie privind impozitul pe profit” sau 100 ”Declaratie privind obligatiile de plata la bugetul de stat” (de exemplu: 02 pentru luna februarie, 03 pentru trimestrul I, 06 pentru semestrul I, 12 pentru an).

Anul - se inscrie, cu cifre arabe anul in care se depune declaratia.

2. Declaratia rectificativa - se inscrie ”X” in spatiul special prevazut in acest scop, in cazul in care platitorul corecteaza declaratia depusa. Declaratia rectificativa se intocmeste pe acelasi model de formular. Declaratia rectificativa se completeaza integral, inscriindu-se toate datele si informatiile prevazute de formular, inclusiv cele care nu difera fata de declaratia initiala.

ATENTIE! In situatia in care, ulterior depunerii formularului 711, se corecteaza sumele datorate, declarate initial, prin depunerea declaratiilor fiscale rectificative (formular 101, 710 pentru impozitul pe profit, formular 112) sau prin Decizia de corectare a erorilor materiale din decontul de taxa pe valoarea adaugata, se rectifica corespunzator si sumele inscrise in formularul 711, prin depunerea unei declaratii de regularizare rectificative.

3. In situatia in care contribuabilul/platitorul depune declaratia dupa anularea rezervei verificarii ulterioare, se bifeaza rubrica "Declaratie depusa dupa anularea rezervei verificarii ulterioare" si se completeaza temeiul legal pentru corectarea creantei fiscale, in rubrica prevazuta in acest scop.

4. In situatia indeplinirii de catre succesorii persoanelor/entitatilor care si-au incetat existenta a obligatiilor fiscale aferente perioadei in care persoana/entitatea a avut calitatea de subiect de drept fiscal, se bifeaza rubrica "Declaratie depusa potrivit art.90 alin.(4) din Legea nr.207/2015 privind Codul de procedura fiscala" si se completeaza codul de identificare fiscala al succesorului. De asemenea, la sectiunea "Date de identificare a contribuabilului/platitorului", la rubrica "Cod de identificare fiscala" se inscrie codul de identificare fiscala al entitatii care si-a incetat existenta.

5. Sectiunea A "Date de identificare a contribuabilului/platitorului"

In caseta "Cod de identificare fiscala" se completeaza codul de identificare fiscala atribuit contribuabilului/platitorului, conform legii, inscriindu-se cifrele cu aliniere la dreapta.

In cazul in care contribuabilul/platitorul este inregistrat in scopuri de taxa pe valoarea adaugata, in prima casuta se inscrie prefixul RO.

In rubrica "Denumire" se inscriu, dupa caz, denumirea sau numele si prenumele contribuabilului/platitorului de impozit pe profit.

Rubricile privind adresa se completeaza cu datele privind adresa domiciliului fiscal al contribuabilului/platitorului de impozit pe profit.

6. Sectiunea B "Date privind creanta fiscala"

"Denumire creanta fiscala / Cod bugetar" - se completeaza denumirea creantei fiscale care se regularizeaza, precum si codul bugetar al acesteia. Se preia denumirea creantei din Nomenclatorul creantelor fiscale, prevazut in anexa nr.2 la prezentul ordin.

Creantele se inscriu, in functie de obligatiile declarative care revin fiecarui contribuabil si sunt inscrise in vectorul fiscal. Trebuie respectata, in mod obligatoriu, ordinea prevazuta la art.25 alin.(4) lit.i^2) din Legea nr.227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, respectiv: impozit pe venitul din salarii, TVA, accize.

Coloana "Suma datorata declarata initial":

Randurile se completeaza, in functie de situatia fiscala a fiecarui contribuabil, inscriinduse:

- suma reprezentand impozitul pe salarii retinut de contribuabil pentru angajati, declarata la rd.4 „De plata (rd.1 - rd.2 - rd3)” in Sectiunea „Creante fiscale” din formularul 112 „Declaratie privind obligatiile de plata a contributiilor sociale, impozitului pe venit si evidenta nominala a persoanelor asigurate”.

- suma reprezentand taxa pe valoarea adaugata inscrisa la rd. 45 „Sold TVA de plata la sfarsitul perioadei de raportare“ din formularul 300 „Decont de taxa pe valoarea adaugata“; sau,

– suma datorata reprezentand accize declarate la randul 3 „De plata (rd. 1 – rd. 2)“ din tabelul de la pct. II „Impozite, taxe si alte obligatii care nu se platesc in contul unic“ de la sectiunea B „Date privind creanta fiscala“ din formularul 100 „Declaratie privind obligatiile de plata la bugetul de stat“.

Coloana „Suma datorata dupa scaderea cheltuielilor cu educatia timpurie“

Pentru fiecare creanta se completeaza cu suma datorata dupa scaderea cheltuielilor cu educatia timpurie.

ATENTIE!

Persoanele impozabile inregistrate in scopuri de TVA potrivit art. 316 din Legea nr. 227/2015, cu modificarile si completarile ulterioare, completeaza creanta „Taxa pe valoarea adaugata“ doar daca nu datoreaza impozit pe venitul din salarii sau daca, dupa scaderea din impozitul pe salarii datorat, mai raman sume reprezentand cheltuielile cu educatia timpurie, respectiv daca la randul „Impozit pe veniturile din salarii“ coloana „Suma datorata dupa scaderea cheltuielilor cu educatia timpurie“ este inscrisa valoarea „0“.

Platitorii de accize completeaza creanta „accize“ doar daca nu datoreaza impozit pe venitul din salarii sau daca, dupa scaderea din impozitul pe salarii datorat, mai raman sume reprezentand cheltuielile cu educatia timpurie si daca nu datoreaza TVA sau daca, dupa scaderea din TVA de plata, mai raman sume reprezentand cheltuieli cu educatia timpurie, respectiv daca la randul „TVA“ coloana „Suma datorata dupa scaderea cheltuielilor cu educatia timpurie“ este inscrisa valoarea „0“.

ATENTIE!

Prin derogare de la Instructiunile de completare a formularului (300) „Decont de taxa pe valoarea adaugata“, aprobate prin ordin al presedintelui Agentiei Nationale de Administrare Fiscala, in formularul (300) aferent perioadei fiscale urmatoare celei in care din „Soldul TVA de plata la sfarsitul perioadei de raportare“ au fost scazute cheltuieli cu educatia timpurie, la randul 39 „Soldul TVA de plata din decontul perioadei fiscale precedente (rd. 45 din decontul perioadei fiscale precedente) neachitate pana la data depunerii decontului de TVA“ se va inscrie suma inscrisa in declaratia de regularizare, la randul „Taxa pe valoarea adaugata“, coloana „Suma datorata dupa scaderea cheltuielilor cu educatia timpurie“, din care se scad sumele achitate pana la data depunerii decontului.

7. Sectiunea C „Datele de identificare a imputernicitului“

Se completeaza in cazul in care obligatiile de declarare se indeplinesc de catre un imputernicit, conform Legii nr. 207/2015, cu modificarile si completarile ulterioare.

In caseta „Cod de identificare fiscala“ se inscrie codul de identificare fiscala al imputernicitului, inscriindu-se cifrele cu aliniere la dreapta.

In rubrica „Nume, prenume/Denumire“ se inscriu, dupa caz, denumirea sau numele si prenumele imputernicitului.

Rubricile privind adresa se completeaza, dupa caz, cu datele privind adresa domiciliului fiscal al imputernicitului.