Declaratia 112 trece printr-o noua actualizare pentru a cuprinde si modificarile introduse prin OG 16/2022 privind suprataxarea contractelor part time, potrivit Ordinului comun 1667/2194/772/4079/2022. Prevederile actului normativ se aplica incepand cu veniturile aferente lunii august 2022, astfel ca modificarile formularului sunt din nou facute pe ultima suta de metri, inainte de termenul limita de depunere (26 septembrie 2022). Totusi, Fiscul s-a grabit sa oficializeze noile instructiuni de completare, iar noul formular urmeaza sa apara curand si pe site-ul institutiei.

Ordinul comun 1667/2194/772/4079/2022 a fost publicat in Monitorul Oficial nr. 918 din 19 septembrie 2022, iar anexele nr. 1-7 pot fi consultante in Monitorul nr. 918 bis.

Potrivit art.I pct.68 si 80 din OG 16/2022 la art.146 si art.168 din Codul fiscal au fost introduse prevederi specifice privind stabilirea contributiilor sociale datorate de persoanele fizice salariate cu contract individual de munca cu norma intreaga sau timp partial. Astfel, contributiile sociale datorate de catre persoanele fizice care obtin venituri din salarii sau asimilate salariilor, in baza unui contract individual de munca cu norma intreaga sau cu timp partial se calculeaza prin aplicarea cotei prevazute de lege asupra salariului de baza minim brut pe tara in vigoare in luna pentru care se datoreaza contributia, corespunzatoare numarului zilelor lucratoare din luna in care contractul a fost activ. In situatia in care cuantumul contributiilor datorate de salariati este mai mic decat cele datorate la nivelul salariului minim brut pe tara garantat in plata, in vigoare in luna pentru care se datoreaza contributiile, diferenta se suporta de angajator/platitor de venit.

Citeste si: Persoana cu mai multe contracte de munca part-time. Plateste contributiile pentru fiecare in parte?

Prin Ordinul comun 1667/2194/772/4079/2022 se aproba urmatoarele:

- modelul si continutul formularului 112 „Declaratie privind obligatiile de plata a contributiilor sociale, impozitului pe venit si evidenta nominala a persoanelor asigurate”;

- nomenclatoarele: „Creante fiscale”, „Tip asigurat pentru alte entitati asimilate angajatorului”, „Tip asigurat”, „Indicatori conditii speciale/deosebite”;

Manual de politici contabile - Stick USB

Diferente e-TVA Solutii la notificarile ANAF

Ghidul practic al contabilitatii Legislatie explicata - Exemple detaliate - Monografii contabile complete

- instructiunile de completare si caracteristicile de editare a formularului 112.

Declaratia 112 - suprataxarea contractelor part time: care sunt modificarile?

Au fost efectuate unele modificari potrivit dispozitiilor art.I pct.68 si 80 din Ordonanta Guvernului nr.16/2022, precum si alte modificari impuse de legislatia in vigoare, o parte din acestea fiind propuse de partile implicate in elaborarea sau avizarea proiectului de ordin comun, dupa caz, dupa cum urmeaza:

-eliminarea din „Anexa angajator” a unor indicatori ca urmare a modificarii conditiilor prevazute la art.60 pct.5 si pct.7 din Codul fiscal;

-introducerea in „Anexa asigurat” a unor casete pentru salariatii carora li se aplica prevederile art.146 alin.(56 ) si art.168 alin.(61 ) din Codul fiscal, precum si a unor randuri in sectiunile A si B referitoare la: - suma limita pentru calculul contributiilor sociale conform art.146 alin.(56 ), respectiv art.168 alin.(61 ) din Codul fiscal;

- contributia de asigurari sociale de sanatate calculata conform art.168 alin.(6 1 ) din Legea nr.227/2015, cu modificarile si completarile ulterioare;

- contributia de asigurari sociale de sanatate suportata de angajatorul/platitorul de venit, dupa caz, potrivit art.168 alin.(6 1 ) din Legea nr.227/2015, cu modificarile si completarile ulterioare; - contributia de asigurari sociale calculata conform art.146 alin.(56 ) din Legea nr.227/2015, cu modificarile si completarile ulterioare;

- contributia de asigurari sociale suportata de angajatorul/platitorul de venit, dupa caz, potrivit art.146 alin.(59 ) din Legea nr.227/2015, cu modificarile si completarile ulterioare.

- introducerea in Nomenclatorul „Creante fiscale” a doua randuri referitoare la contributia de asigurari sociale, respectiv contributia de asigurari sociale de sanatate suportata de angajatorul/platitorul de venit, dupa caz, potrivit art.146 alin.(59 ), respectiv art.168 alin.(6 1 ) din Legea nr.227/2015, cu modificarile si completarile ulterioare;

- introducerea in Nomenclatorul „Tip asigurat pentru alte entitati asimilate angajatorului” a tipurilor de asigurati „personal medico-sanitar si auxiliar sanitar care isi desfasoara activitatea in baza contractelor de prestari servicii prevazute de O.U.G. nr.3/2021, pentru care se aplica regimul fiscal specific veniturilor asimilate salariilor” si „personal medico-sanitar si auxiliar sanitar care isi desfasoara activitatea in baza contractelor de prestari servicii prevazute de O.U.G. nr. 3/2021, pentru care se aplica regimul fiscal specific veniturilor asimilate salariilor, asigurat in sistemele proprii de asigurari sociale si care nu are obligatia asigurarii in sistemul public de pensii, potrivit legii”; adaptarea corespunzatoare a rubricilor din Sectiunile C si E.3 ale „Anexei asigurat”;

- eliminarea tuturor trimiterilor la Ordonanta de urgenta a Guvernului nr.110/2021 privind acordarea unor zile libere platite parintilor si altor categorii de persoane in contextul raspandirii coronavirusului SARS-CoV-2, avand in vedere ca dispozitiile actului normativ si-au incetat aplicabilitatea;

- modificarea corespunzatoare a instructiunilor de completare a formularului 112.

Ordinul comun 1667/2194/772/4079/2022. Declaratia 112 - instructiuni de completare

Declaratia se completeaza de catre persoanele fizice si juridice care au calitatea de angajatori sau sunt asimilate acestora potrivit Legii nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare (Codul fiscal) la care isi desfasoara activitatea sau beneficiaza de concediul medical si indemnizatii de asigurari sociale de sanatate persoanele prevazute la art. 136 lit. a) si b) si

art. 153 alin. (1) lit. a)- d) si lit. f) - f^3) din Codul fiscal, de catre entitatile prevazute la art. 147 alin. (1) si (1^1) din aceeasi lege, precum si de catre orice platitor de venituri de natura salariala sau asimilate salariilor.

Declaratia se completeaza si de contribuabilii prevazuti la art. 147 alin. (12) si (13), art. 151 alin. (5) si (6), art. 168 alin. (2), art. 169 alin. (1) lit. b), art. 169 ^2 si art. 174 alin. (5) si (6) din Codul fiscal, care au obligatia sa depuna declaratia si sa achite contributiile sociale obligatorii, potrivit legii, precum si de platitorii de venit prevazuti la art. 68^1 alin. (2), art. 72 alin. (2), art. 84 alin. (8), art. 101

alin. (1), art. 125 alin. (8)-(9) din Codul fiscal.

I. Termenul de depunere a declaratiei

Declaratia se depune:

- lunar, pana la data de 25 inclusiv a lunii urmatoare pentru care se platesc veniturile, de persoanele fizice si juridice care au calitatea de angajatori sau sunt asimilate acestora, institutiile/entitatile prevazute la art. 101 alin. (1), 136 lit. d) – f) si art. 153 alin. (1) lit. f) – f^3) din Codul fiscal, precum si persoanele fizice care realizeaza in Romania venituri din salarii sau asimilate salariilor de la angajatori din state care nu intra sub incidenta legislatiei europene aplicabile in domeniul securitatii sociale, precum si a acordurilor privind sistemele de securitate sociala la care Romania este parte.

- trimestrial, pana la data de 25 inclusiv a lunii urmatoare trimestrului, de platitorii de venituri din salarii si asimilate salariilor prevazuti la art. 80 alin. (2) din Codul fiscal, in calitate de angajatori sau de persoane asimilate angajatorului:

a) asociatii, fundatii sau alte entitati fara scop patrimonial, persoane juridice;

b) persoanele juridice platitoare de impozit pe profit care, in anul anterior, au inregistrat

venituri totale de pana la 100.000 euro si au avut un numar mediu de pana la 3 salariati exclusiv;

c) persoanele juridice platitoare de impozit pe veniturile microintreprinderilor care, in anul

anterior, au avut un numar mediu de pana la 3 salariati exclusiv;

d) persoanele fizice autorizate si intreprinderile individuale, precum si persoanele fizice care exercita profesii liberale si asocierile fara personalitate juridica constituite intre persoane fizice, persoanele fizice care detin capacitatea de a incheia contracte individuale de munca in calitate de angajator, care au, potrivit legii, personal angajat pe baza de contract individual de munca.

- pana la data de 25 inclusiv a lunii urmatoare celei pentru care se platesc veniturile din drepturi de proprietate intelectuala, venituri realizate in baza unor contracte de activitate sportiva, arenda, din asocieri cu persoane juridice contribuabili potrivit Titlurilor II si III din Codul fiscal sau Legii nr. 170/2016 privind impozitul specific unor activitati, cu completarile ulterioare, veniturile din pensii, pentru care impozitul se retine la sursa, de platitorii de venituri prevazuti la art. 68^1 alin.(2), art. 72 alin. (2), art. 84 alin. (8), art. 101 alin. (1) si art. 125 alin. (8)-(9) din Codul fiscal.

ATENTIE! Depunerea trimestriala a declaratiei consta in completarea si depunerea a cate unei declaratii pentru fiecare luna din trimestru, potrivit art. 147 alin. (5) din Codul fiscal.

Ori de cate ori in cursul trimestrului persoanele fizice care realizeaza venituri din salarii sau asimilate salariilor beneficiaza de concedii si indemnizatii de asigurari sociale de sanatate sau le inceteaza calitatea de asigurat, platitorii de venituri din salarii si asimilate salariilor prevazuti la art. 80 alin. (2) din Codul fiscal, in calitate de angajatori ori de persoane asimilate angajatorului, depun declaratia pana la data de 25 inclusiv a lunii urmatoare celei in care a intervenit concediul medical sau incetarea calitatii de asigurat. In acest caz, declaratia/declaratiile aferenta/aferente perioadei ramase din trimestru se depune/se depun pana la data de 25 inclusiv a lunii urmatoare trimestrului. In cazul in care incetarea calitatii de asigurat are loc in luna a doua a trimestrului, se vor depune atat declaratia pentru prima luna a trimestrului, cat si cea pentru luna a doua, urmand ca dupa incheierea trimestrului

sa se depuna numai declaratia pentru luna a treia.

Creantele fiscale administrate de organul fiscal central pentru care, potrivit Codului fiscal sau altor legi care le reglementeaza, termenul de declarare se implineste la 25 decembrie, se declara pana la data de 21 decembrie.

In situatia in care data de 21 decembrie, este zi nelucratoare, creantele fiscale se declara pana in ultima zi lucratoare anterioara datei de 21 decembrie.

Organul fiscal central competent este organul fiscal in a carui evidenta contribuabilul este inregistrat ca platitor de impozite, taxe si contributii, potrivit legii.

Modul de depunere:

1. Declaratia privind obligatiile de plata a contributiilor sociale, impozitului pe venit si evidenta nominala a persoanelor asigurate se completeaza cu ajutorul programului de asistenta.

2. Declaratia se depune prin mijloace electronice de transmitere la distanta, conform legii.

Pentru depunerea declaratiei, platitorul/imputernicitul trebuie sa detina un certificat calificat, eliberat in conditiile Legii nr. 455/2001 privind semnatura electronica, republicata, cu completarile ulterioare.

Programul de asistenta este pus la dispozitia contribuabililor gratuit de unitatile fiscale subordonate sau poate fi descarcat de pe site-ul Agentiei Nationale de Administrare Fiscala, la adresa www.anaf.ro.

II. Completarea declaratiei

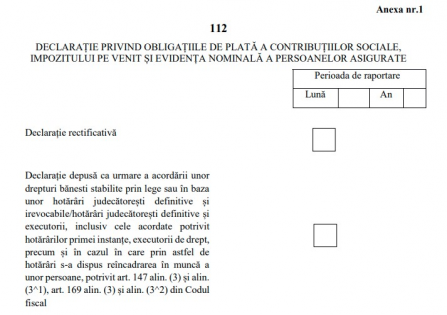

1. Caseta „Perioada de raportare”:

In rubrica “Luna” se completeaza cu cifre arabe numarul lunii la care se refera obligatia (de exemplu: 01 pentru luna ianuarie).

In rubrica “An” se completeaza cu cifre arabe, cu 4 caractere, anul pentru care se depune declaratia (de exemplu: 2022).

2. Rectificarea declaratiei

2.1. Declaratia privind obligatiile de plata a contributiilor sociale, impozitului pe venit si

evidenta nominala a persoanelor asigurate poate fi corectata de contribuabili din proprie initiativa,

prin depunerea unei declaratii rectificative.

2.2. Declaratia rectificativa se utilizeaza pentru:

- corectarea impozitului pe venit, precum si a contributiilor sociale datorate de angajatori si entitati asimilate angajatorilor si retinute de catre acestia de la asigurati;

- modificarea unor elemente de identificare a asiguratului;

- modificarea unor date pe baza carora se determina stagiile de cotizare si/sau punctajul asiguratului in sistemul public de pensii si/sau stagiile de cotizare realizate in sistemul asigurarilor pentru somaj si/sau cuantumul indemnizatiei de somaj care se calculeaza in conformitate cu dispozitiile legale, stagiile de cotizare realizate in sistemul de asigurari sociale de sanatate pentru

concedii si indemnizatii si/sau cuantumul indemnizatiei de asigurari sociale de sanatate, inclusiv pentru situatia cand a fost omisa completarea unui/unor asigurat/asigurati sau in cazul in care asiguratul/asiguratii a/au fost inregistrat/inregistrati fara temei si este necesara anularea respectivei inregistrari;

- modificarea unor date privind persoanele asigurate care au beneficiat de certificate de concediu medical in luna/perioada de raportare, precum si a informatiilor referitoare la certificatele de concediu medical;

- corectarea altor informatii prevazute de formular.

2.3. Declaratia rectificativa se intocmeste pe acelasi model de formular ca si declaratia care se corecteaza, bifandu-se cu X casuta aflata pe prima pagina a formularului.

2.4. Declaratia rectificativa se completeaza integral, inscriindu-se toate datele si informatiile prevazute de formular, inclusiv cele care nu difera fata de declaratia initiala

a) Caseta „Declaratie rectificativa” – se bifeaza cu X in situatia in care rectificarea declaratiei se realizeaza pentru corectarea unor erori de completare ale angajatorului sau entitatii asimilate angajatorului precum si in situatia in care este necesara actualizarea declaratiei ca urmare a implementarii unor modificari/completari ale prevederilor legislative incidente.

b) Caseta „Declaratie depusa ca urmare a acordarii unor drepturi banesti stabilite prin lege sau in baza unor hotarari judecatoresti definitive si irevocabile/hotarari judecatoresti definitive si executorii, inclusiv cele acordate potrivit hotararilor primei instante, executorii de drept, precum si in cazul in care prin astfel de hotarari s-a dispus reincadrarea in munca a unor persoane, potrivit art. 147 alin. (3) si alin. (3^1), art. 169 alin. (3) si alin. (3^2) din Codul fiscal” – se bifeaza cu X in situatia in care declaratia se rectifica in urma acordarii unor sume reprezentand salarii sau diferente de salarii, stabilite prin lege sau in baza unor hotarari judecatoresti ramase definitive si irevocabile/hotarari judecatoresti definitive si executorii, inclusiv cele acordate potrivit hotararilor primei instante, executorii de drept, precum si in cazul in care prin astfel de hotarari s-a dispus reincadrarea in munca a unor persoane, in vederea stabilirii prestatiilor acordate de sistemul public de pensii. Se intocmesc declaratii rectificative corespunzatoare fiecarei luni, bifandu-se cu X casuta corespunzatoare din formular.

c) Caseta „Declaratie depusa ca urmare a unei inspectii fiscale sau ca urmare a stabilirii obligatiilor fiscale din oficiu” – se bifeaza cu X in situatia in care declaratia se depune in urma unei inspectii fiscale sau ca urmare a stabilirii obligatiilor fiscale din oficiu, de organul fiscal competent, dupa expirarea termenului de 60 de zile de la data comunicarii deciziei de impunere. In situatia in care se depune declaratie rectificativa, se bifeaza in mod corespunzator caseta de la lit. a) - caseta „Declaratie rectificativa”.

In situatia in care, ca urmare inspectiei fiscale, au fost stabilite diferente de contributii sociale, contribuabilii au obligatia rectificarii declaratiei pentru perioadele pentru care au fost stabilite astfel de diferente, bifandu-se cu X casuta corespunzatoare din formular.

d) Caseta „Declaratie depusa dupa anularea rezervei verificarii ulterioare conform Codului de procedura fiscala”- se bifeaza cu X in situatia in care declaratia se depune dupa anularea rezervei verificarii ulterioare in conditiile prevederilor art. 105 alin. (6) lit. a) din Codul de procedura fiscala sau in situatia in care prin hotarari judecatoresti definitive s-au stabilit in sarcina platitorului obligatii

de plata reprezentand venituri sau diferente de venituri catre beneficiarii acestora care genereaza obligatii fiscale aferente unor perioade pentru care s-a anulat rezerva verificarii ulterioare, potrivit art. 105 alin. (6) lit. b) din Codul de procedura fiscala. In situatia in care se depune declaratie rectificativa se bifeaza in mod corespunzator caseta de la lit. a) - caseta „Declaratie rectificativa”.

e) Caseta „Declaratie depusa potrivit art. 90 alin. (4) din Codul de procedura fiscala” – se bifeaza cu X in situatia indeplinirii, de catre succesorii persoanelor/entitatilor care si-au incetat existenta, a obligatiilor fiscale aferente perioadelor in care persoana/entitatea a avut calitatea de subiect de drept fiscal. In aceasta situatie, se completeaza cu codul de identificare fiscala al

succesorului. De asemenea, la sectiunea „Date de identificare a platitorului”, la rubrica „cod de identificare fiscala” se completeaza cu codul de identificare fiscala radiat, potrivit art. 90 alin. (4) din Codul de procedura fiscala.

f) Caseta „Declaratie depusa ca urmare a acordarii cumulat de sume potrivit art. 146 alin. (10) si alin. (11) din Codul fiscal” - se bifeaza cu X in situatia in care declaratia se rectifica in urma acordarii cumulat a unor sume, reprezentand:

- indemnizatii de somaj;

- indemnizatii de asigurari sociale de sanatate acordate in termenul prevazut la art. 40 din Ordonanta de urgenta a Guvernului nr. 158/2005 privind concediile si indemnizatiile de asigurari sociale de sanatate, aprobata cu modificari si completari prin Legea nr. 399/2006, cu modificarile si completarile ulterioare (O.U.G. nr. 158/2005);

- indemnizatia pentru cresterea copilului in varsta de pana la 2 ani, respectiv 3 ani in cazul copilului cu handicap sau indemnizatia pe perioada concediului de acomodare;

- ajutorul social potrivit Legii nr. 416/2001 privind venitul minim garantat, cu modificarile si completarile ulterioare.

g) Caseta „Declaratie depusa ca urmare a unor hotarari judecatoresti prin care s-a dispus reincadrarea activitatii in conditii deosebite sau speciale de munca pentru perioade anterioare, precum si achitarea de catre angajator a diferentelor de contributie de asigurari sociale, potrivit art. 147 alin. (3^2) din Codul fiscal”- se bifeaza cu X in situatia in care declaratia initiala se rectifica drept urmare a unei hotarari judecatoresti prin care s-a dispus reincadrarea activitatii in conditii deosebite sau speciale de munca, pentru perioade anterioare, precum si achitarea de catre angajator a diferentelor de cote de CAS. Se intocmesc declaratii rectificative corespunzatoare fiecarei luni (corelare cu Anexa 1).

In cazul veniturilor din salarii si asimilate salariilor si/sau a diferentelor de venituri din salarii stabilite pentru perioade anterioare, conform legii, impozitul si contributiile sociale se calculeaza si se retin in conformitate cu dispozitiile Codului fiscal si normelor de aplicare ale acestuia.