Ordinul nr. 4136/2020 (M.O. nr. 1311 din 30 decembrie 2020), intrat in vigoare la 30 martie 2021, a adus noutati in formularul 700. Modificarile ofera posibilitatea de efectuare a tuturor mentiunilor ulterioare inregistrarii fiscale prin mijloace electronice pentru toate categoriile de contribuabili.

Totodata, ANAF a publicat in Monitorul Oficial actul normativ pentru modificarea unor prevederi privind aplicarea sistemului de TVA la incasare - Ordinul 409/2021. Astfel vor fi aduse noi modificari formularului 700 si formularului 097. Mai exact, institutia considera ca este necesara modificarea subsectiunii IV din formularul 700, precum si a instructiunilor de completare a acestei subsectiuni sa intre in vigoare la data intrarii in vigoare a Ordinului presedintelui Agentiei Nationale de Administrare Fiscala nr.4136/2020.

Ordinul nr. 4136/2020 vizeaza modificarea OPANAF nr. 3725/2017 pentru aprobarea formularelor de inregistrare fiscala a contribuabililor si a tipurilor de obligatii fiscale care formeaza vectorul fiscal.

Potrivit actului normativ, la articolul 1, litera k) se modifica si va avea urmatorul cuprins:

"k) Declaratie pentru inregistrarea/modificarea in mediu electronic a mentiunilor ulterioare inregistrarii fiscale (700), prevazuta in anexa nr. 11."

Descarca versiunea electronica D700 actualizata 2023. ►

Prin intermediul formularului 700 depus online, toate categoriile de contribuabili vor avea posibilitatea:

a) sa solicite inregistrarea in scopuri de TVA;

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita

Diferente e-TVA Solutii la notificarile ANAF

Examenul de ACCES la STAGIUL CECCAR 2025

b) sa efectueze mentiuni referitoare la vectorul fiscal privind TVA (rubricile au fost preluate din formularele 010, 013, 015, 016, 020, 030 si 070);

c) sa exercite optiunea privind aplicarea/incetarea aplicarii prevederilor art.278 alin. (5) lit. h) din Codul fiscal (locul prestarii, catre persoane neimpozabile, a serviciilor de telecomunicatii, radiodifuziune si televiziune, sau a serviciilor furnizate pe cale electronica) (rubricile au fost preluate din formularul 085 „Optiune privind aplicarea/incetarea aplicarii prevederilor art. 278 alin. (5) lit. h)

din Legea nr.227/2015 privind Codul fiscal”);

d) sa efectueze mentiuni privind schimbarea perioadei fiscale pentru persoanele impozabile inregistrate in scopuri de TVA care utilizeaza trimestrul calendaristic ca perioada fiscala si care efectueaza o achizitie intracomunitara de bunuri taxabila in Romania (rubricile au fost preluate din formularul 092 „ Declaratie de mentiuni privind schimbarea perioadei fiscale pentru persoanele

impozabile inregistrate in scopuri de TVA care utilizeaza trimestrul calendaristic ca perioada fiscala si care efectueaza o achizitie intracomunitara taxabila in Romania”);

e) sa efectueze mentiuni privind cifra de afaceri in cazul persoanelor impozabile pentru care perioada fiscala este trimestrul calendaristic si care nu au efectuat achizitii intracomunitare de bunuri in anul precedent (rubricile au fost preluate din formularul 094 „Declaratie privind cifra de afaceri in cazul persoanelor impozabile pentru care perioada fiscala este trimestrul calendaristic si care nu au efectuat achizitii intracomunitare de bunuri in anul precedent”);

f) sa efectueze mentiuni privind aplicarea/incetarea aplicarii sistemului TVA la incasare (rubricile au fost preluate din formularul 097 „Notificare privind aplicarea/incetarea aplicarii sistemului TVA la incasare”);

g) sa solicite inregistrarea/modificarea domiciliului fiscal al contribuabilului (rubricile au fost preluate din formularul 050 „Cerere de inregistrare/modificare a domiciliului fiscal al contribuabilului”), cat si modificarea sediului social/sediului/sediului activitatii, in cazul contribuabililor care sunt supusi inregistrarii la organele fiscale;

h) sa declare sediile secundare care, potrivit legii, nu au obligatia inregistrarii fiscale (rubricile au fost preluate din formularul 061 „Declaratie privind sediile secundare”);

i) sa solicite modificarea sistemului anual/trimestrial de declarare si plata a impozitului pe profit, precum si modificarea anului fiscal (rubricile au fost preluate din formularul 012 „Notificare privind modificarea sistemului anual/trimestrial de declarare si plata a impozitului pe profit” si formularul 014 „Notificare privind modificarea anului fiscal”).

Pana acum, prin formularul 700 "Declaratie pentru inregistrarea/modificarea in mediu electronic a categoriilor de obligatii fiscale declarative inscrise in vectorul fiscal", aprobat prin OPANAF nr. 3725/2017 pentru aprobarea formularelor de inregistrare fiscala a contribuabililor si a tipurilor de obligatii fiscale care formeaza vectorul fiscal, contribuabilii pot depune electronic declaratia de mentiuni cu privire la inregistrarea fiscala numai pentru declararea inregistrarii sau modificarii categoriilor de obligatii fiscale declarative inscrise in vectorul fiscal, cu exceptia solicitarii de inregistrare in scopuri de TVA.

Potrivit art. 88 alin. (1) din Legea nr. 207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare, modificarile ulterioare ale datelor din declaratia de inregistrare fiscala trebuie aduse la cunostinta organului fiscal central, in termen de 15 zile de la data producerii acestora, prin completarea si depunerea unei declaratii de mentiuni.

Noul formular 700 - instructiuni de completare

Depunerea declaratiei

Declaratia pentru inregistrarea/modificarea in mediu electronic a mentiunilor ulterioare inregistrarii fiscale, denumita in continuare declaratie, se completeaza si se transmite ori de cate ori intervin modificari, ulterior inregistrarii fiscale, in datele declarate de contribuabili/platitori prin declaratia de inregistrare fiscala/declaratia de mentiuni.

Declaratia se transmite exclusiv prin mijloace electronice de transmitere la distanta, prin intermediul internetului, pe site-ul Agentiei Nationale de Administrare Fiscala.

Declaratia se depune pentru:

- inregistrarea/modificarea domiciliului fiscal al contribuabililor, cu exceptia cazului in care contribuabilii isi modifica domiciliul sau sediul social care reprezinta si domiciliu fiscal, precum si cu exceptia contribuabililor nerezidenti care desfasoara activitate in Romania prin unul sau mai multe sedii permanente, care nominalizeaza, ulterior inregistrarii fiscale, un alt sediu permanent desemnat;

- inregistrarea in vectorul fiscal a unor noi categorii de obligatii fiscale sau modificarea categoriilor de obligatii fiscale declarative inscrise initial in vectorul fiscal;

- modificarea sistemului anual/trimestrial de declarare si plata a impozitului pe profit de catre contribuabilii platitori de impozit pe profit;

- exercitarea optiunii de modificare a anului fiscal;

- declararea sediilor secundare care nu au obligatia inregistrarii fiscale;

- inregistrarea in scopuri de TVA a persoanelor impozabile care solicita, ulterior inregistrarii fiscale, inregistrarea in scopuri de TVA conform art. 316 alin. (1) din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare;

- efectuarea de mentiuni referitoare la vectorul fiscal privind TVA, ulterior inregistrarii in scopuri de TVA;

- exercitarea optiunii privind aplicarea/incetarea aplicarii prevederilor art. 278 alin. (5) lit. h) din Codul fiscal, cu privire la locul prestarii catre persoane neimpozabile a serviciilor de telecomunicatii, radiodifuziune si televiziune sau a serviciilor furnizate pe cale electronica;

- efectuarea de mentiuni privind schimbarea perioadei fiscale pentru persoanele impozabile inregistrate in scopuri de TVA care utilizeaza trimestrul calendaristic ca perioada fiscala si care efectueaza o achizitie intracomunitara de bunuri taxabila in Romania;

- efectuarea de mentiuni privind cifra de afaceri in cazul persoanelor impozabile pentru care perioada fiscala este trimestrul calendaristic si care nu au efectuat achizitii intracomunitare de bunuri in anul precedent;

- efectuarea de mentiuni privind aplicarea/incetarea aplicarii sistemului TVA la incasare.

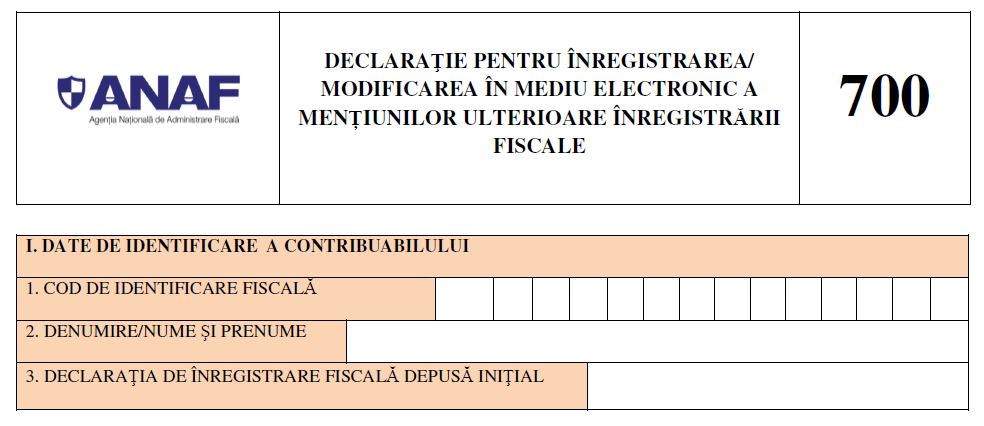

I. DATE DE IDENTIFICARE A CONTRIBUABILULUI

Randul 1. Cod de identificare fiscala

Se va inscrie codul de identificare fiscala al contribuabilului.

Randul 2. Denumire/Nume si prenume

Se completeaza cu denumirea/numele si prenumele contribuabilului.

Randul 3. Declaratia de inregistrare fiscala depusa initial

Contribuabilii vor alege din lista drop-down declaratia depusa cu ocazia inregistrarii fiscale initiale:

- Declaratia de inregistrare fiscala/Declaratia de mentiuni/Declaratia de radiere pentru persoane juridice, asocieri si alte entitati fara personalitate juridica (010);

- Declaratia de inregistrare fiscala/Declaratia de mentiuni/Declaratia de radiere pentru contribuabilii nerezidenti care desfasoara activitate in Romania prin unul sau mai multe sedii permanente (013);

- Declaratia de inregistrare fiscala/Declaratia de mentiuni/Declaratia de radiere pentru contribuabilii nerezidenti care nu au sediu permanent in Romania (015);

- Declaratia de inregistrare fiscala/Declaratia de mentiuni/Declaratia de radiere pentru persoanele juridice straine care au locul de exercitare a conducerii efective in Romania (016);

- Declaratia de inregistrare fiscala/Declaratia de mentiuni pentru persoane fizice romane si straine care detin cod numeric personal (020);

- Declaratia de inregistrare fiscala/Declaratia de mentiuni/Declaratie de radiere pentru persoane fizice care nu detin cod numeric personal (030);

- Declaratia de inregistrare fiscala/Declaratia de mentiuni/Declaratia de radiere pentru institutii publice (040);

- Declaratia de inregistrare fiscala/Declaratia de mentiuni/Declaratia de radiere pentru persoanele fizice care desfasoara activitati economice in mod independent sau exercita profesii libere (070).

Contribuabilii care s-au inregistrat fiscal odata cu inmatricularea in registrul comertului vor selecta formularul 070, in cazul persoanelor fizice autorizate potrivit Ordonantei de urgenta a Guvernului nr. 44/2008 privind desfasurarea activitatilor economice de catre persoanele fizice autorizate, intreprinderile individuale si intreprinderile familiale, aprobata cu modificari si completari prin Legea nr. 182/2016, respectiv formularul 010, in cazul celorlalti contribuabili care se inregistreaza, potrivit legii speciale, la Oficiul National al Registrului Comertului.

Atentie!

Declaratia se completeaza numai cu datele modificate fata de datele declarate anterior.

II. DOMICILIU FISCAL

Se completeaza cu adresa domiciliului fiscal al contribuabilului.

III. DATE PRIVIND SECTIUNILE COMPLETATE

SECTIUNEA A DATE PRIVIND INREGISTRAREA/MODIFICAREA DOMICILIULUI FISCAL

Sectiunea se completeaza:

- de catre contribuabilii care solicita inregistrarea/modificarea domiciliului fiscal, cu exceptia cazului in care contribuabilii isi modifica domiciliul sau sediul social care reprezinta si domiciliu fiscal, precum si cu exceptia contribuabililor nerezidenti care desfasoara activitate in Romania prin unul sau mai multe sedii permanente, care nominalizeaza, ulterior inregistrarii fiscale, un alt sediu permanent desemnat;

- de catre contribuabilii supusi inregistrarii la organele fiscale care solicita modificarea sediului social/sediului/sediului activitatii, dupa caz.

I. DATE PRIVIND DOMICILIUL/SEDIUL SOCIAL/SEDIUL/SEDIUL ACTIVITATII

Randul 1. Adresa domiciliului/sediului social/sediului/sediului activitatii

Se completeaza cu adresa domiciliului, a sediului social, a sediului, a sediului activitatii, dupa caz.

Randul 2. Codul CAEN al obiectului principal de activitate

Se va inscrie codul CAEN al obiectului principal de activitate, astfel cum a fost declarat cu ocazia infiintarii sau autorizarii.

II. DOMICILIUL FISCAL ACTUAL AL CONTRIBUABILULUI

Se completeaza adresa unde contribuabilul are ultimul domiciliu fiscal.

III. ADRESA UNDE URMEAZA A SE STABILI NOUL DOMICILIU FISCAL AL CONTRIBUABILULUI

Se completeaza adresa unde contribuabilul doreste sa isi stabileasca noul domiciliu fiscal, cu conditia respectarii prevederilor art. 31 din Codul de procedura fiscala.

Randul Modul de dobandire al spatiului pentru domiciliu fiscal se completeaza cu tipul documentului care face dovada detinerii sau ocuparii legale a spatiului pentru noul domiciliu fiscal, numarul, precum si data acestuia.

SECTIUNEA B DATE PRIVIND INREGISTRAREA IN SCOPURI DE TVA SI VECTORUL FISCAL PRIVIND TVA

SUBSECTIUNEA I - INREGISTRAREA IN SCOPURI DE TVA, ULTERIOR INREGISTRARII FISCALE

Se marcheaza cu "X" de catre contribuabilii care solicita fie inregistrarea in scopuri de TVA conform art. 316 alin. (1) din Legea nr. 227/2015 privind Codul fiscal, cu modificarile si completarile ulterioare, ulterior inregistrarii fiscale, fie modificarea datelor transmise cu ocazia inregistrarii in scopuri de TVA potrivit art. 316 alin. (2), (4) sau (6) din Codul fiscal.

Inainte de realizarea unor operatiuni taxabile si/sau scutite de taxa pe valoarea adaugata cu drept de deducere

Randul 1.1. Se estimeaza cifra de afaceri pe care contribuabilul preconizeaza sa o realizeze in perioada ramasa pana la sfarsitul anului calendaristic, constituita din valoarea totala, exclusiv taxa in situatia persoanelor impozabile care solicita scoaterea din evidenta persoanelor inregistrate in scopuri de TVA, a livrarilor de bunuri si a prestarilor de servicii efectuate de persoana impozabila in cursul unui an calendaristic, taxabile sau, dupa caz, care ar fi taxabile daca nu ar fi desfasurate de o mica intreprindere, a operatiunilor rezultate din activitati economice pentru care locul livrarii/prestarii se considera ca fiind in strainatate, daca taxa ar fi deductibila, in cazul in care aceste operatiuni ar fi fost realizate in Romania, conform art. 297 alin. (4) lit. b) din Codul fiscal, din operatiuni scutite cu drept de deducere si, daca nu sunt accesorii activitatii principale, scutite fara drept de deducere, prevazute la art. 292 alin. (2) lit. a), b), e) si f) din Codul fiscal.

Prin exceptie, nu se cuprind in cifra de afaceri, daca sunt accesorii activitatii principale, livrarile de active fixe corporale, astfel cum sunt definite la art. 266 alin. (1) pct. 3 din Codul fiscal, si livrarile de active necorporale, efectuate de persoana impozabila.

Randul 1.2 se marcheaza cu "X" in cazul contribuabililor care opteaza, ulterior inregistrarii fiscale, pentru aplicarea regimului normal de TVA, potrivit art. 316 alin. (1) din Codul fiscal, estimand o cifra de afaceri egala sau mai mare cu plafonul de scutire prevazut la art. 310 alin. (1) din Codul fiscal.

Randul 1.3 se marcheaza cu "X" in cazul contribuabililor care opteaza, ulterior inregistrarii fiscale, pentru aplicarea regimului normal de TVA, potrivit art. 316 alin. (1) din Codul fiscal, desi estimeaza o cifra de afaceri inferioara plafonului de scutire, prevazut la art. 310 alin. (1) din Codul fiscal, constituita din valoarea totala, exclusiv taxa in situatia persoanelor impozabile care solicita scoaterea din evidenta persoanelor inregistrate in scopuri de TVA, a livrarilor de bunuri si a prestarilor de servicii efectuate de persoana impozabila in cursul unui an calendaristic, taxabile sau, dupa caz, care ar fi taxabile daca nu ar fi desfasurate de o mica intreprindere, a operatiunilor rezultate din activitati economice pentru care locul livrarii/prestarii se considera ca fiind in strainatate, daca taxa ar fi deductibila, in cazul in care aceste operatiuni ar fi fost realizate in Romania, conform art. 297 alin. (4) lit. b) din Codul fiscal, din operatiuni scutite cu drept de deducere si, daca nu sunt accesorii activitatii principale, scutite fara drept de deducere, prevazute la art. 292 alin. (2) lit. a), b), e) si f) din Codul fiscal.

Prin exceptie, nu se cuprind in cifra de afaceri, daca sunt accesorii activitatii principale, livrarile de active fixe corporale, astfel cum sunt definite la art. 266 alin. (1) pct. 3 din Codul fiscal, si livrarile de active necorporale, efectuate de persoana impozabila.

Randul 1.4 se marcheaza cu "X" in cazul persoanei impozabile care are sediul activitatii economice in Romania si realizeaza sau intentioneaza sa realizeze o activitate economica ce implica operatiuni taxabile, scutite de taxa pe valoarea adaugata cu drept de deducere si/sau operatiuni rezultate din activitati economice pentru care locul livrarii/prestarii se considera ca fiind in strainatate, daca taxa ar fi deductibila, in cazul in care aceste operatiuni ar fi fost realizate in Romania conform art. 297 alin. (4) lit. b) si d) din Codul fiscal.

Randul 1.5 se marcheaza cu "X" in cazul contribuabililor care efectueaza operatiuni scutite de taxa si opteaza pentru taxarea acestora, conform art. 292 alin. (3) din Codul fiscal.

Ulterior desfasurarii de operatiuni taxabile si/sau scutite de taxa pe valoarea adaugata cu drept de deducere

Randurile 1.6-1.9 se marcheaza cu "X" in functie de tipul inregistrarii ca persoana impozabila in scopuri de TVA potrivit art. 316 alin. (1) din Codul fiscal: inregistrare prin depasirea plafonului de scutire sau prin optiune.

Mentiuni ulterioare privind inregistrarea in scopuri de TVA a persoanei impozabile care are sediul activitatii economice in afara Romaniei, dar este stabilita in Romania printr-un sediu fix, conform art. 266 alin. (2) lit. b) din Codul fiscal, astfel:

Randurile 1.10-1.12 se completeaza de persoanele impozabile care au sediul activitatii economice in afara Romaniei, dar sunt stabilite in Romania prin unul sau mai multe sedii fixe, conform art. 266 alin. (2) lit. b) din Codul fiscal, si care, ulterior inregistrarii in scopuri de TVA, conform art. 316 alin. (2) din Codul fiscal, modifica datele transmise cu ocazia inregistrarii, astfel:

Randul 1.10. In situatia in care urmeaza sa primeasca pentru sediul fix din Romania servicii pentru care este obligata la plata taxei in Romania conform art. 307 alin. (2) din Codul fiscal, daca serviciile sunt prestate de o persoana impozabila care este stabilita in sensul art. 266 alin. (2) din Codul fiscal in alt stat membru, inaintea primirii serviciilor.

Randul 1.11. In situatia in care urmeaza sa presteze serviciile prevazute la art. 278 alin. (2) din Codul fiscal de la sediul fix din Romania pentru un beneficiar persoana impozabila stabilita in sensul art. 266 alin. (2) din Codul fiscal in alt stat membru care are obligatia de a plati TVA in alt stat membru, conform echivalentului din legislatia statului membru respectiv al art. 307 alin. (2) din Codul fiscal, inainte de prestarea serviciilor.

Randul 1.12. Inainte de realizarea unor activitati economice de la respectivul sediu fix in conditiile stabilite la art. 266 alin. (2) lit. b) si c) din Codul fiscal care implica:

Randul 1.12.1. Livrari de bunuri taxabile si/sau scutite cu drept de deducere, inclusiv livrari intracomunitare scutite de TVA conform art. 294 alin. (2) din Codul fiscal

Randul 1.12.2. Prestari de servicii taxabile si/sau scutite de taxa pe valoarea adaugata cu drept de deducere, altele decat cele prevazute la art. 316 alin. (2) lit. a) si b) din Codul fiscal

Randul 1.12.3. Operatiuni scutite de taxa si opteaza pentru taxarea acestora, conform art. 292 alin. (3) din Codul fiscal

Randul 1.12.4. Achizitii intracomunitare de bunuri taxabile

Randul 1.13. Mentiuni ulterioare privind inregistrarea in scopuri de TVA conform art. 316 alin. (4) din Codul fiscal

Se marcheaza cu "X" in cazul in care contribuabilul, conform legislatiei in materie de TVA, este o persoana impozabila care nu este stabilita in Romania conform art. 266 alin. (2) din Codul fiscal, dar care s-a inregistrat in scopuri de TVA in Romania conform art. 316 alin. (4) din Codul fiscal, pentru operatiuni realizate pe teritoriul Romaniei care dau drept de deducere a taxei, precum si pentru vanzarile la distanta realizate dintr-un stat membru in Romania, pentru care locul livrarii este in Romania conform art. 275 alin. (2) si (3) din Codul fiscal, cu exceptia situatiei in care persoana obligata la plata este beneficiarul, conform art. 307 alin. (2) - (6) din Codul fiscal. Randul se marcheaza cu "X" in cazul in care, ulterior inregistrarii in scopuri de TVA, conform art. 316 alin. (4) din Codul fiscal, persoana impozabila modifica datele transmise cu ocazia inregistrarii.

Randul 1.14. Mentiuni ulterioare privind inregistrarea in scopuri de TVA conform art. 316 alin. (6) din Codul fiscal

Se marcheaza cu "X" in cazul in care contribuabilul este o persoana impozabila nestabilita in Romania, dar care s-a inregistrat in scopuri de TVA in Romania conform art. 316 alin. (6) din Codul fiscal, inainte de efectuarea unei achizitii intracomunitare de bunuri pentru care este obligata la plata taxei conform art. 308 din Codul fiscal sau inainte de efectuarea unei livrari intracomunitare de bunuri scutite de taxa. Randul se marcheaza cu "X" in cazul in care, ulterior inregistrarii in scopuri de TVA, conform art. 316 alin. (6) din Codul fiscal, persoana impozabila modifica datele transmise cu ocazia inregistrarii.

Randul 1.15 se completeaza daca in urma calcularii cifrei de afaceri realizate in anul precedent se modifica perioada fiscala.

Cifra de afaceri din anul precedent obtinuta, potrivit prevederilor art. 310 alin. (2) sau (5) din Codul fiscal, dupa caz, se calculeaza in lei, pe baza informatiilor din jurnalele pentru vanzari aferente operatiunilor efectuate in cursul anului calendaristic precedent celui in care se depune declaratia de mentiuni.

La determinarea cifrei de afaceri prevazute la art. 322 alin. (2) din Codul fiscal se au in vedere baza de impozitare inscrisa pe randurile din decontul de taxa prevazut la art. 323 din Codul fiscal corespunzatoare livrarilor de bunuri/prestarilor de servicii taxabile si/sau scutite cu drept de deducere si/sau livrarilor de bunuri/prestarilor de servicii pentru care locul livrarii/prestarii se considera ca fiind in strainatate, conform prevederilor art. 275 si 278 din Codul fiscal, dar care dau drept de deducere conform art. 297 alin. (4) lit. b) din Codul fiscal, precum si randurile de regularizari aferente. Nu sunt luate in calcul sumele inscrise in randurile din decont aferente unor campuri de date informative, cum sunt facturile emise dupa inspectia fiscala sau informatii privind TVA neexigibila.

Randul 1.16. Perioada fiscala

Se marcheaza cu "X" perioada fiscala valabila la data solicitarii inregistrarii sau ulterior inregistrarii in scopuri de TVA.

Persoana impozabila care se inregistreaza in cursul anului declara cu ocazia inregistrarii cifra de afaceri pe care preconizeaza sa o realizeze in perioada ramasa pana la sfarsitul anului calendaristic. Daca cifra de afaceri estimata nu depaseste plafonul prevazut la art. 322 alin. (2) din Codul fiscal, recalculat corespunzator numarului de luni ramase pana la sfarsitul anului calendaristic, persoana impozabila va depune deconturi trimestriale in anul inregistrarii.

Intreprinderile mici care se inregistreaza in scopuri de TVA in cursul anului declara cu ocazia inregistrarii cifra de afaceri realizata, recalculata in baza activitatii corespunzatoare unui an calendaristic intreg. Daca aceasta cifra depaseste plafonul prevazut la art. 322 alin. (2) din Codul fiscal, in anul respectiv, perioada fiscala va fi luna calendaristica. Daca aceasta cifra de afaceri recalculata nu depaseste plafonul prevazut la art. 322 alin. (2) din Codul fiscal, persoana impozabila va utiliza trimestrul calendaristic ca perioada fiscala, cu exceptia situatiei in care a efectuat in cursul anului calendaristic respectiv una sau mai multe achizitii intracomunitare de bunuri inainte de inregistrarea in scopuri de TVA.

De asemenea se marcheaza cu "X" de catre persoana impozabila inregistrata in scopuri de TVA, conform art. 316 din Codul fiscal, care, in urma calcularii cifrei de afaceri realizate in anul precedent, isi modifica perioada fiscala la TVA, in conditiile prevazute de art. 322 alin. (2) din Codul fiscal. Declaratia se depune in termenul prevazut la art. 88 alin. (1) din Legea nr. 207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare.

Se marcheaza cu "X" perioada fiscala lunara de catre persoana impozabila care a utilizat ca perioada fiscala trimestrul calendaristic, dar in cursul anului calendaristic precedent a realizat o cifra de afaceri care a depasit plafonul de 100.000 euro, al carui echivalent in lei se calculeaza conform normelor metodologice de aplicare a titlului VII din Codul fiscal, cu exceptia situatiei in care persoana impozabila a efectuat in cursul anului calendaristic precedent una sau mai multe achizitii intracomunitare de bunuri.

Se marcheaza cu "X" perioada fiscala trimestriala de catre persoana impozabila care a utilizat ca perioada fiscala luna calendaristica, dar in cursul anului calendaristic precedent a realizat o cifra de afaceri care nu a depasit plafonul de 100.000 euro, al carui echivalent in lei se calculeaza conform normelor metodologice de aplicare a titlului VII din Codul fiscal, cu exceptia situatiei in care persoana impozabila a efectuat in cursul anului calendaristic precedent una sau mai multe achizitii intracomunitare de bunuri.

In cazul in care contribuabilul foloseste ca perioada fiscala semestrul sau anul calendaristic, se va inscrie numarul actului prin care organul fiscal a aprobat utilizarea acestei perioade fiscale.

SUBSECTIUNEA II - MENTIUNI PRIVIND SCHIMBAREA/MENTINEREA PERIOADEI FISCALE

Randul 1.17. Mentiuni privind schimbarea perioadei fiscale pentru persoanele impozabile inregistrate in scopuri de TVA care utilizeaza trimestrul calendaristic ca perioada fiscala si care efectueaza o achizitie intracomunitara de bunuri taxabila in Romania

Se marcheaza cu "X" de persoanele impozabile inregistrate in scopuri de TVA conform art. 316 din Codul fiscal, care utilizeaza trimestrul ca perioada fiscala si care efectueaza o achizitie intracomunitara de bunuri taxabila in Romania.

Declaratia de mentiuni privind schimbarea perioadei fiscale ca urmare a efectuarii de achizitii intracomunitare de bunuri taxabile in Romania se depune in termen de maximum 5 zile lucratoare de la finele lunii in care intervine exigibilitatea achizitiei intracomunitare.

Se completeaza cu luna si anul in care a intervenit exigibilitatea taxei pe valoarea adaugata aferente achizitiei intracomunitare de bunuri.

De asemenea se completeaza data de intai a lunii incepand cu care se schimba perioada fiscala, respectiv se utilizeaza luna calendaristica ca perioada fiscala pentru declararea si plata taxei pe valoarea adaugata.

Astfel, perioada fiscala devine luna calendaristica incepand cu:

a) prima luna a unui trimestru calendaristic, daca exigibilitatea taxei aferente achizitiei intracomunitare de bunuri intervine in aceasta prima luna a respectivului trimestru;

b) a treia luna a trimestrului calendaristic, daca exigibilitatea taxei aferente achizitiei intracomunitare de bunuri intervine in a doua luna a respectivului trimestru. Primele doua luni ale trimestrului respectiv vor constitui o perioada fiscala distincta, pentru care persoana impozabila va avea obligatia depunerii unui decont de taxa conform art. 323 alin. (1) din Codul fiscal;

c) prima luna a trimestrului calendaristic urmator, daca exigibilitatea taxei aferente achizitiei intracomunitare de bunuri intervine in a treia luna a unui trimestru calendaristic.

Randul 1.18. Mentiuni privind cifra de afaceri in cazul persoanelor impozabile pentru care perioada fiscala este trimestrul calendaristic si care nu au efectuat achizitii intracomunitare de bunuri in anul precedent

Se marcheaza cu "X" de catre:

a) persoanele impozabile inregistrate in scopuri de TVA conform art. 316 din Codul fiscal si care au utilizat trimestrul ca perioada fiscala in anul precedent, care nu au efectuat achizitii intracomunitare de bunuri si care nu au depasit plafonul de 100.000 euro, al carui echivalent in lei se calculeaza conform normelor metodologice de aplicare a titlului VII din Codul fiscal;

b) persoanele impozabile inregistrate in scopuri de TVA conform art. 316 din Codul fiscal, aflate in situatia prevazuta la art. 322 alin. (8) teza a II-a din Codul fiscal. In aceasta situatie se afla persoanele impozabile care revin la trimestrul calendaristic drept perioada fiscala, intrucat in anul precedent/anii precedenti au utilizat luna ca perioada fiscala, dar nu au mai efectuat achizitii intracomunitare de bunuri si nu au depasit plafonul de 100.000 euro, al carui echivalent in lei se calculeaza conform normelor metodologice de aplicare a titlului VII din Codul fiscal. Persoanele impozabile aflate in aceasta situatie marcheaza cu "X" si randul 1.18.2.

Randul 1.18.1 se completeaza cu cifra de afaceri din anul precedent, obtinuta sau, dupa caz, recalculata de catre contribuabil, potrivit prevederilor Codului fiscal.

Prin marcarea cu "X" a randului 1.18, persoana impozabila declara, pe propria raspundere, sub sanctiunile aplicate faptei de fals in acte publice, ca nu a efectuat achizitii intracomunitare de bunuri in anul precedent.

Declaratia de mentiuni se depune la organul fiscal competent pana la data de 25 ianuarie inclusiv pentru anul precedent.

SUBSECTIUNEA III - OPTIUNE PRIVIND APLICAREA/INCETAREA APLICARII PREVEDERILOR ART. 278 ALIN. (5) LIT. h) DIN CODUL FISCAL (locul prestarii, catre persoane neimpozabile, a serviciilor de telecomunicatii, radiodifuziune si televiziune, sau a serviciilor furnizate pe cale electronica)

Randul 1.19. Optiune privind aplicarea/incetarea aplicarii prevederilor art. 278 alin. (5) lit. h) din Codul fiscal

Se marcheaza cu "X" de catre persoanele impozabile inregistrate in scopuri de TVA conform art. 316 din Codul fiscal, stabilite sau care isi au domiciliul stabil sau resedinta in Romania, care presteaza servicii de telecomunicatii, de radiodifuziune si televiziune, precum si servicii furnizate pe cale electronica catre persoane neimpozabile dintr-un alt stat membru, a caror valoare totala nu depaseste in anul calendaristic curent si nu a depasit nici in cursul anului calendaristic precedent 10.000 euro (46.337 lei) si care opteaza pentru aplicarea/incetarea aplicarii prevederilor art. 278 alin. (5) lit. h) din Codul fiscal privind locul prestarii serviciilor.

Randul 1.19.1 se marcheaza cu "X" de catre persoanele impozabile care opteaza, in conformitate cu prevederile art. 278 alin. (10) din Codul fiscal, ca locul prestarii serviciilor de telecomunicatii, de radiodifuziune si televiziune, precum si a serviciilor furnizate pe cale electronica sa fie stabilit in conformitate cu prevederile art. 278 alin. (5) lit. h) din Codul fiscal, respectiv la beneficiar. Se completeaza, in mod corespunzator, data (zi/luna/an) incepand cu care aplica aceasta optiune. Prin marcarea acestui rand, locul prestarii serviciilor de telecomunicatii, de radiodifuziune si televiziune, precum si a serviciilor furnizate pe cale electronica catre persoane neimpozabile din alte state membre UE se considera a fi locul unde beneficiarul este stabilit, isi are domiciliul stabil sau resedinta obisnuita.

Randul 1.19.2 se marcheaza cu "X" de catre persoanele impozabile care au aplicat prevederile art. 278 alin. (5) lit. h) din Codul fiscal pentru cel putin 2 ani calendaristici si care opteaza pentru incetarea aplicarii acestor prevederi. Se completeaza, in mod corespunzator, atat data (zi/luna/an) incepand cu care au optat pentru aplicarea prevederilor art. 278 alin. (5) lit. h) din Codul fiscal, cat si data (zi/luna/an) incepand cu care inceteaza aceasta optiune. Prin marcarea acestui rand, locul prestarii serviciilor de telecomunicatii, de radiodifuziune si televiziune, precum si a serviciilor furnizate pe cale electronica catre persoane neimpozabile din alte state membre UE se considera a fi in Romania, potrivit art. 278 alin. (8) din Codul fiscal.

SUBSECTIUNEA IV - NOTIFICARE PRIVIND SISTEMUL TVA LA INCASARE

Randul 1.20. Sistemul TVA la incasare - se marcheaza cu "X" de catre persoanele impozabile inregistrate in scopuri de TVA, conform art. 316 din Codul fiscal, care opteaza pentru aplicarea sistemului TVA la incasare sau care inceteaza aplicarea acestui sistem, in conditiile prevazute de art. 282 si de art. 324 alin. (12) si (14) din Codul fiscal.

Randul 1.20.1 se marcheaza cu "X" in casuta corespunzatoare de catre persoanele impozabile care notifica organul fiscal ca opteaza sa aplice sistemul TVA la incasare, potrivit prevederilor legale, si care se afla in una dintre urmatoarele situatii:

- persoana impozabila nu a aplicat sistemul TVA la incasare in anul precedent, a carei cifra de afaceri realizata in anul precedent este inferioara plafonului de 2.250.000 lei, dar opteaza pentru aplicarea sistemului TVA la incasare, cu conditia ca la data exercitarii optiunii sa nu fi depasit plafonul pentru anul in curs. Notificarea se depune pana la 25 ianuarie inclusiv. Se completeaza perioada si cifra de afaceri realizata, care nu depaseste plafonul stabilit de lege (2.250.000 lei), precum si data de la care persoana opteaza pentru aplicarea sistemului TVA la incasare;

- persoana impozabila se inregistreaza in scopuri de TVA in cursul anului si opteaza pentru aplicarea sistemului TVA la incasare incepand cu data inregistrarii in scopuri de TVA.

In vederea aplicarii sistemului TVA la incasare, randul nu se bifeaza de catre persoanele impozabile care nu sunt eligibile pentru aplicarea sistemului TVA la incasare, astfel cum sunt mentionate la art. 282 alin. (4) din Codul fiscal.

Randul 1.20.2 se marcheaza cu "X" in casuta corespunzatoare de catre persoana impozabila care notifica organul fiscal ca inceteaza aplicarea sistemului TVA la incasare si care se afla in una dintre urmatoarele situatii:

- persoana impozabila a depasit plafonul de 2.250.000 lei. Notificarea se depune in aceasta situatie pana la data de 25 inclusiv a lunii urmatoare perioadei fiscale in care a depasit plafonul, potrivit art. 324 alin. (14) din Codul fiscal. Persoana impozabila aplica sistemul pana la sfarsitul perioadei fiscale urmatoare celei in care plafonul a fost depasit. Se completeaza perioada si cifra de afaceri realizata, care depaseste plafonul stabilit de lege (2.250.000 lei), precum si data de la care inceteaza aplicarea sistemului TVA la incasare;

- desi este persoana impozabila eligibila pentru aplicarea sistemului TVA la incasare, iar cifra de afaceri nu a depasit plafonul de 2.250.000 lei, totusi persoana renunta la aplicarea sistemului TVA la incasare. Notificarea se depune in aceasta situatie oricand in cursul anului, intre data de 1 si 25 a lunii. Persoana impozabila aplica sistemul pana la data radierii din Registrul persoanelor impozabile care aplica sistemul TVA la incasare. Persoanele impozabile nu pot renunta la aplicarea sistemului TVA la incasare in primul an in care au optat pentru aplicarea sistemului, potrivit art. 282 alin. (5) din Codul fiscal, cu exceptia situatiei in care au realizat o cifra de afaceri care a depasit plafonul de 2.250.000 lei in anul in care au optat pentru aplicarea sistemului. Se completeaza perioada si cifra de afaceri realizata, care nu a depasit plafonul stabilit de lege (2.250.000 lei), precum si data de la care persoana impozabila renunta la aplicarea sistemului TVA la incasare.

SUBSECTIUNEA V - ANULAREA INREGISTRARII IN SCOPURI DE TVA SI SCOATEREA DIN EVIDENTA CA PERSOANA IMPOZABILA INREGISTRATA IN SCOPURI DE TVA

Se marcheaza cu "X" in functie de tipul scoaterii din evidenta ca persoana impozabila inregistrata in scopuri de TVA.

Randul 1.24 se completeaza de persoanele impozabile inregistrate in scopuri de TVA, care solicita, in temeiul art. 310 alin. (7) din Codul fiscal, scoaterea din evidenta persoanelor inregistrate in scopuri de TVA, intrucat nici cifra de afaceri din anul precedent, nici cifra de afaceri realizata in anul in curs pana la data solicitarii nu a depasit plafonul de scutire prevazut la art. 310 alin. (1) din Codul fiscal.

Randul 1.24.1 se completeaza cu cifra de afaceri din anul precedent, obtinuta de catre persoana impozabila, calculata potrivit prevederilor art. 310 alin. (2) din Codul fiscal.

Cifra de afaceri se calculeaza in lei, pe baza informatiilor din jurnalele pentru vanzari aferente operatiunilor efectuate in cursul anului calendaristic precedent celui in care se depune declaratia de mentiuni.

Randul 1.24.2 se completeaza cu cifra de afaceri obtinuta in anul in curs, pana la data depunerii formularului, calculata potrivit prevederilor art. 310 alin. (2) din Codul fiscal.

Randul 1.25. Ca urmare a incetarii desfasurarii de operatiuni care dau drept de deducere a taxei - se completeaza in situatia in care se solicita scoaterea din evidenta a contribuabilului in cazul in care numai desfasoara operatiuni care dau drept de deducere a taxei.

Randul 1.26. Ca urmare a expirarii perioadei de 2 ani, in cazul vanzarilor la distanta - se completeaza in cazul in care nu se depaseste plafonul pentru vanzarile la distanta in al doilea an calendaristic consecutiv.

Randul 1.27. Data scoaterii din evidenta se stabileste conform prevederilor titlului VII "Taxa pe valoarea adaugata" din Codul fiscal si ale normelor metodologice de aplicare.

Atentie!

Nu se completeaza SECTIUNEA Taxa pe valoarea adaugata in urmatoarele situatii:

a) de catre persoana impozabila care solicita inregistrarea in scopuri de TVA conform art. 316 alin. (1) lit. a) din Codul fiscal;

b) de catre persoana impozabila care, dupa anularea inregistrarii in scopuri de TVA, solicita inregistrarea in scopuri de TVA conform art. 316 alin. (12) din Codul fiscal;

c) de catre persoanele impozabile care au sediul activitatii economice in afara Romaniei, dar sunt stabilite in Romania prin unul sau mai multe sedii fixe, conform art. 266 alin. (2) lit. b) din Codul fiscal, care solicita inregistrarea in scopuri de TVA potrivit art. 316 alin. (2) din Codul fiscal;

d) de catre persoana impozabila care nu este stabilita in Romania conform art. 266 alin. (2) din Codul fiscal si nici inregistrata in scopuri de TVA in Romania conform art. 316 din Codul fiscal si care are, potrivit art. 316 alin. (4) din Codul fiscal, obligatia sa se inregistreze in scopuri de TVA la organul fiscal competent, pentru operatiuni realizate pe teritoriul Romaniei care dau drept de deducere a taxei, precum si pentru vanzarile la distanta realizate dintr-un stat membru in Romania, pentru care locul livrarii este in Romania conform art. 275 alin. (2) si (3) din Codul fiscal, cu exceptia situatiei in care persoana obligata la plata este beneficiarul, conform art. 307 alin. (2) - (6) din Codul fiscal;

e) de catre persoana impozabila nestabilita in Romania si neinregistrata in scopuri de TVA in Romania, care are obligatia, conform art. 316 alin. (6) din Codul fiscal, sa se inregistreze in scopuri de TVA la organul fiscal competent, inainte de efectuarea unei achizitii intracomunitare de bunuri pentru care este obligata la plata taxei conform art. 308 din Codul fiscal sau inainte de efectuarea unei livrari intracomunitare de bunuri scutite de taxa.

SECTIUNEA C DATE PRIVIND VECTORUL FISCAL PENTRU IMPOZITELE DIRECTE DATORATE

Randul 1. Impozit pe profit

Se marcheaza cu "X" numai de catre contribuabilii care, potrivit legii, au obligatia sa declare acest impozit.

Randurile 1.1 si 1.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

La randurile 1.3.1-1.3.3 se marcheaza cu "X" perioada fiscala valabila la data solicitarii inregistrarii sau ulterior inregistrarii obligatiei fiscale in vectorul fiscal.

Randul 1.4. Modificarea sistemului anual/trimestrial de declarare si plata a impozitului pe profit

Se completeaza pentru efectuarea optiunii de aplicare a sistemului anual de declarare si plata a impozitului pe profit, respectiv pentru renuntarea la aceasta optiune, pana la data de 31 ianuarie inclusiv a anului fiscal pentru care se solicita aplicarea sistemului anual de declarare si plata a impozitului pe profit, respectiv a anului fiscal pentru care se renunta la optiunea de aplicare a acestui sistem.

Declaratia pentru efectuarea optiunii pentru anul fiscal modificat se depune la organul fiscal competent in termen de 30 de zile de la inceputul anului fiscal modificat.

La randurile 1.4.1 si 1.4.2 se marcheaza cu "X", dupa caz, caseta corespunzatoare:

a) exprimarii optiunii de aplicare a sistemului anual de declarare si de plata a impozitului pe profit, cu plati anticipate trimestriale, potrivit art. 41 alin. (2) din Codul fiscal. Optiunea efectuata pentru aplicarea sistemului anual de declarare si plata a impozitului pe profit este obligatorie pentru cel putin 2 ani fiscali consecutivi;

b) renuntarii la optiunea de aplicare a sistemului anual de declarare si de plata a impozitului pe profit, cu plati anticipate trimestriale si solicitarea aplicarii sistemului de declarare si plata trimestriala a impozitului pe profit, potrivit art. 41 alin. (3) din Codul fiscal.

Randul 1.5. Date privind modificarea anului fiscal

Se completeaza pentru efectuarea optiunii de modificare a anului fiscal, de modificare a perioadei anului fiscal modificat, respectiv trecerea de la an fiscal modificat la an fiscal calendaristic, in temeiul dispozitiilor art. 16 alin. (5) si (51) din Codul fiscal.

Declaratia pentru efectuarea optiunii pentru modificarea anului fiscal se depune la organul fiscal competent:

- in termen de 15 zile de la data inceperii anului fiscal modificat sau de la data inregistrarii contribuabilului, dupa caz;

- in termen de 15 zile de la data inceperii noului an fiscal modificat, in cazul modificarii perioadei anului fiscal modificat;

- pana la data de 25 a celei de-a treia luni inclusiv de la data la care s-ar fi inchis anul fiscal modificat, in cazul in care anul fiscal modificat revine an fiscal calendaristic.

La randurile 1.5.1-1.5.3 se marcheaza cu "X", dupa caz, caseta corespunzatoare:

a) exprimarii optiunii de modificare a anului fiscal, potrivit art. 16 alin. (5) din Codul fiscal;

b) exprimarii optiunii de modificare a perioadei anului fiscal modificat, potrivit art. 16 alin. (51) din Codul fiscal;

c) exprimarii optiunii de trecere de la an fiscal modificat la an fiscal calendaristic, potrivit art. 16 alin. (51) din Codul fiscal.

Randul 2. Impozit pe veniturile microintreprinderilor

Se marcheaza cu "X" de catre contribuabilii care sunt obligati la declararea si plata impozitului pe veniturile microintreprinderilor, potrivit legii.

Randurile 2.1 si 2.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Atentie!

Data luarii in evidenta si scoaterii din evidenta se stabileste conform prevederilor titlului III "Impozitul pe veniturile microintreprinderilor" din Codul fiscal.

Randul 3. Impozit specific unor activitati

Se marcheaza cu "X" de contribuabilii care au obligatia sa declare acest impozit, potrivit Legii nr. 170/2016 privind impozitul specific unor activitati.

Randurile 3.1 si 3.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Data luarii in evidenta sau a scoaterii din evidenta se stabileste conform reglementarilor legale in materie.

Randul 3.3. Activitati care intra sub incidenta acestui impozit

Se marcheaza cu "X" codul CAEN corespunzator activitatilor desfasurate care intra sub incidenta impozitului specific prevazut in Legea nr. 170/2016 privind impozitul specific unor activitati, cu modificarile si completarile ulterioare.

SECTIUNEA D DATE PRIVIND VECTORUL FISCAL PENTRU ANGAJATORI SAU ASIMILATI ACESTORA

Randul 1. Impozit pe veniturile din salarii si asimilate salariilor, precum si contributii sociale

Randul 1.1. Informatii pentru stabilirea perioadei fiscale:

Randul 1.1.1 se marcheaza cu "X" de contribuabilii care au obligatia de a declara lunar impozitul pe veniturile din salarii si asimilate salariilor, precum si contributii sociale, potrivit legii.

Randul 1.1.2 se marcheaza cu "X" de contribuabilii care indeplinesc conditiile de la art. 147 alin. (8) din Codul fiscal si care opteaza pentru declararea lunara a impozitului pe veniturile din salarii si asimilate salariilor, precum si a contributiilor sociale, potrivit legii.

Randul 1.1.3 se marcheaza cu "X" de contribuabilii prevazuti la art. 147 alin. (4) din Codul fiscal.

Randul 1.2. Impozit pe veniturile din salarii si asimilate salariilor

Se marcheaza cu "X" numai de contribuabilii care au obligatia de declarare a impozitului pe veniturile din salarii si asimilate salariilor.

Randurile 1.2.1 si 1.2.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Randul 1.3. Contributie de asigurari sociale (datorata de angajat)

Se marcheaza cu "X" de contribuabilii care au calitatea de angajatori sau sunt asimilati acestora, care au obligatia sa declare aceasta contributie, potrivit prevederilor Codului fiscal.

Randurile 1.3.1 si 1.3.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Data luarii in evidenta sau scoaterii din evidenta se stabileste conform reglementarilor legale in materie.

Randul 1.4. Contributie de asigurari sociale de sanatate (datorata de angajat)

Se marcheaza cu "X" de contribuabilii care au calitatea de angajatori sau sunt asimilati acestora, care au obligatia sa declare aceasta contributie, potrivit prevederilor Codului fiscal.

Randurile 1.4.1 si 1.4.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Data luarii in evidenta sau scoaterii din evidenta se stabileste conform reglementarilor legale in materie.

Randul 1.5. Contributie asiguratorie pentru munca (datorata de angajator)

Se marcheaza cu "X" de contribuabilii care au calitatea de angajatori sau sunt asimilati acestora, care au obligatia sa declare aceasta contributie, potrivit prevederilor Codului fiscal.

Randurile 1.5.1 si 1.5.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Data luarii in evidenta sau scoaterii din evidenta se stabileste conform reglementarilor legale in materie.

SECTIUNEA E DATE PRIVIND VECTORUL FISCAL PENTRU ALTE IMPOZITE SI TAXE DATORATE

Randul 1. Accize

Se marcheaza cu "X" de catre contribuabilii care, conform legilor in vigoare, devin platitori de accize.

Randurile 1.1 si 1.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Randul 2. Contributie pentru finantarea unor cheltuieli in domeniul sanatatii

Se marcheaza cu "X" numai de persoanele juridice romane care au obligatia sa declare aceasta contributie, potrivit Ordonantei de urgenta a Guvernului nr. 77/2011 privind stabilirea unor contributii pentru finantarea unor cheltuieli in domeniul sanatatii, aprobata prin Legea nr. 184/2015, cu modificarile si completarile ulterioare.

Randurile 2.1 si 2.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta, de catre platitorii contributiei trimestriale pentru finantarea unor cheltuieli in domeniul sanatatii.

Data luarii in evidenta sau a scoaterii din evidenta se stabileste conform reglementarilor legale in materie.

Randul 3. Redevente miniere

La inregistrarea initiala se marcheaza cu "X" numai de contribuabilii care, potrivit legii, au obligatia sa declare aceasta taxa.

Randurile 3.1 si 3.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Data luarii in evidenta sau a scoaterii din evidenta se stabileste conform reglementarilor legale in materie.

Randul 4. Redevente petroliere

La inregistrarea initiala se marcheaza cu "X" numai de contribuabilii care, potrivit legii, au obligatia sa declare aceasta taxa.

Randurile 4.1 si 4.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Data luarii in evidenta sau a scoaterii din evidenta se stabileste conform reglementarilor legale in materie.

Randul 5. Impozit pe monopolul natural din sectorul energiei electrice si al gazului natural

Se marcheaza cu "X" numai de contribuabilii care au obligatia sa declare acest impozit, conform Ordonantei Guvernului nr. 5/2013 privind stabilirea unor masuri speciale de impozitare a activitatilor cu caracter de monopol natural din sectorul energiei electrice si al gazului natural, cu modificarile ulterioare.

Randurile 5.1 si 5.2 se marcheaza cu "X", dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Data luarii in evidenta sau a scoaterii din evidenta se stabileste conform reglementarilor legale in materie.

Randul 6. Impozit asupra veniturilor suplimentare obtinute ca urmare a dereglementarii preturilor din sectorul gazelor naturale Se marcheaza cu "X" numai de contribuabilii care au obligatia sa declare acest impozit, conform Ordonantei Guvernului nr. 7/2013 privind instituirea impozitului asupra veniturilor suplimentare obtinute ca urmare a dereglementarii preturilor din sectorul gazelor naturale, aprobata cu modificari si completari prin Legea nr. 73/2018.

Randurile 6.1 si 6.2 se marcheaza cu „X”, dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Data luarii in evidenta sau a scoaterii din evidenta se stabileste conform reglementarilor legale in materie.

Randul 7. Impozit pe veniturile din activitatile de exploatare a resurselor naturale, altele decat gazele naturale

Se marcheaza cu „X” de contribuabilii care au obligatia sa declare acest impozit, conform Ordonantei Guvernului nr. 6/2013 privind instituirea unor masuri speciale pentru impozitarea exploatarii resurselor naturale, altele decat gazele naturale, aprobata cu modificari si completari prin Legea nr. 261/2013, cu modificarile ulterioare.

Randurile 7.1 si 7.2 se marcheaza cu „X”, dupa caz, in functie de tipul modificarii: luare in evidenta sau scoatere din evidenta.

Data luarii in evidenta sau a scoaterii din evidenta se stabileste conform reglementarilor legale in materie.

Randul 7.3. Activitati care intra sub incidenta acestui impozit Se marcheaza cu „X” codul CAEN care intra sub incidenta impozitului pe veniturile din activitatile de exploatare a resurselor naturale, altele decat gazele naturale, prevazut in Ordonanta Guvernului nr. 6/2013, aprobata cu modificari si completari prin Legea nr. 261/2013, cu modificarile ulterioare.

Randul 8. Taxe datorate potrivit legislatiei din domeniul jocurilor de noroc

Se marcheaza cu „X” numai de contribuabilii care, potrivit legii, au obligatia sa declare aceste taxe.

SECTIUNEA F DATE PRIVIND SEDIILE SECUNDARE CARE NU AU OBLIGATIA INREGISTRARII FISCALE

Sectiunea se completeaza numai pentru sediile secundare care, potrivit legii, nu au obligatia inregistrarii fiscale, de catre contribuabilii care le infiinteaza.

Randul 1. Sediu secundar infiintat in:

Se marcheaza cu "X" una dintre cele doua rubrici.

Randul 2. Denumire

Se completeaza cu denumirea sediului secundar.

Randul 3. Adresa sediului secundar

Se completeaza cu adresa sediului secundar.

Randul 4. Cod CAEN al obiectului principal de activitate al sediului secundar

Se va inscrie codul CAEN al obiectului principal de activitate desfasurata de sediul secundar.

Randul 5. Modul de dobandire a spatiului

Se inscrie, dupa caz, tipul documentului care atesta modul de dobandire a spatiului, numarul, precum si data acestuia.

Randul 6. Date privind starea sediului secundar

Se marcheaza cu "X" randul corespunzator si se inscrie data la care contribuabilul isi incepe activitatea sau isi inceteaza activitatea.

XI. Declaratie pentru inregistrarea/modificarea in mediul electronic a mentiunilor ulterioare inregistrarii fiscale (700)

1. Denumire: Declaratie pentru inregistrarea/modificarea in mediul electronic a mentiunilor ulterioare inregistrarii fiscale (700)

2. Format: A4/t2

3. Caracteristici de editare: se utilizeaza echipament informatic pentru completare si editare.

4. Se difuzeaza gratuit.

5. Se utilizeaza la inregistrarea/modificarea mentiunilor ulterioare inregistrarii fiscale.

6. Se intocmeste de catre contribuabil.

7. Circula: in format electronic, la organul fiscal competent.

8. Se arhiveaza la organul fiscal competent.