In 2014, persoanele fizice care obtin venituri de pe urma drepturilor de autor sau de proprietate intelectuala au unele obligatii de plata (impozite).

Veniturile din drepturi de proprietate intelectuala (drepturi de autor) reprezinta veniturile obtinute din valorificarea sub orice forma a drepturilor de proprietate intelectuala.

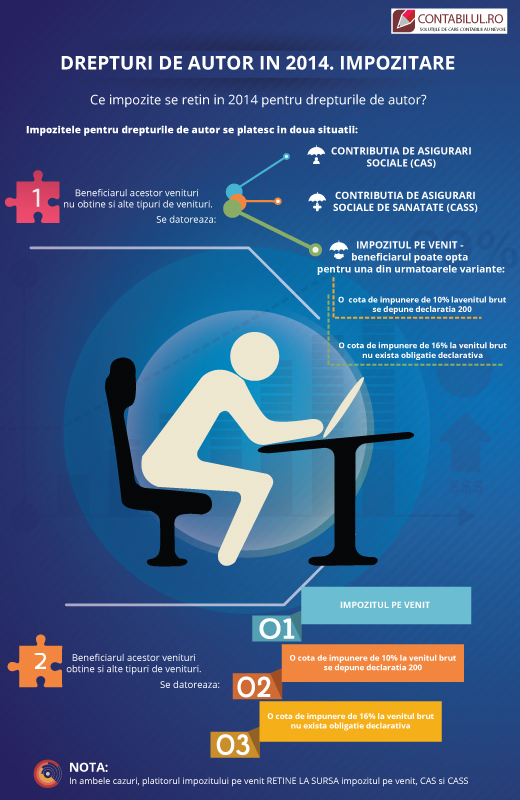

Impozitele pentru drepturile de autor se platesc in doua situatii:

I. Beneficiarul acestor venituri nu obtine si alte tipuri de venituri:

Se datoreaza:

Portal Codul fiscal - acces 12 luni consultanta in scris si telefonica 30 intrebari

Registrul de Evidenta Fiscala PFA

PFA II IF Taxe Impozite Deduceri Contributii 2025

>> CONTRIBUTIA DE ASIGURARI SOCIALE (CAS) - prin aplicarea cotei de 10,5% la venitul brut din contract, diminuat cu o cheltuiala forfetara deductibila de 20%.

Baza de calcul pentru contributia lunara este limitata la echivalentul a de 5 ori castigul salarial mediu brut prevazut in Legea bugetului asigurarilor sociale de stat (2.223 pentru anul 2013);

>> CONTRIBUTIA DE ASIGURARI SOCIALE DE SANATATE (CASS) - prin aplicarea cotei de 5,5% la venitul brut din contract, diminuat cu o cheltuiala forfetara deductibila de 20%.

Baza lunara de calcul al contributiei de asigurari sociale de sanatate nu poate fi mai mica decat un salariu de baza minim brut pe tara (800 lei de la 1 iulie 2013, 850 lei de la 1 ianuarie 2014), daca acest venit este singurul asupra caruia se calculeaza contributia;

>> IMPOZITUL PE VENIT - la semnarea contractului, beneficiarul poate opta pentru una din urmatoarele variante:

A. O COTA DE IMPUNERE DE 10% la venitul brut din care se deduc contributiile sociale obligatorii retinute la sursa;

Beneficiarul venitului depune pana pe 25 mai anul urmator declaratia 200, pe baza careia statul va calcula impozitul final;

B. O COTA DE IMPUNERE DE 16% la venitul brut;

Nu exista obligatie declarativa privind aceste venituri din partea beneficiarului.

II. Beneficiarul acestor venituri obtine si alte tipuri de venituri

Se datoreaza:

>> IMPOZITUL PE VENIT - la semnarea contractului, beneficiarul poate opta pentru una din urmatoarele variante:

>> O COTA DE IMPUNERE DE 10% la venitul brut din care se deduc contributiile sociale obligatorii retinute la sursa

- se depune Declaratia 200 pana la 25 mai anul urmator

>> O COTA DE IMPUNERE DE 16% la venitul brut >> beneficiarul venitului nu are vreo obligatie declarativa privind aceste venituri.

NOTA:

In ambele cazuri, platitorul impozitului pe venit e obligat sa retina la sursa impozitul pe venit, CAS si CASS, sa le declare in Declaratia 112 si sa plateasca sumele pana pe data de 25 a lunii urmatoare in care a realizat plata.